Perguntas mais comuns dos contribuintes que compram e vendem dólares: Como declarar dólar no imposto de renda? Declarar moeda estrangeira no imposto de renda. Preciso declarar compra de dólar no imposto de renda? Comprei dólar para viajar, preciso declarar no imposto de renda? Preciso declarar compra de moeda estrangeira? Como declarar compra de moeda estrangeira para viagem? Como declarar moeda estrangeira no IRPF 2024?

O dólar é a moeda oficial dos Estados Unidos da América, Equador, El Salvador e Panamá. As principais abreviações para a moeda são USD (código ISO 4217) e US$ (Fundo Monetário Internacional). Com cerca de, aproximadamente, 700 bilhões em circulação no ano de 2004, o dólar é amplamente usado como moeda de reserva em diversos países, como o Brasil, por exemplo. Sem dúvida, os “greenbacks”, como são chamados, possuem uma enorme importância na economia mundial.

O Dólar é considerado uma Moeda Estrangeira tal como o Euro. Pode ser adquirido em espécie (papel moeda), cheques, travellers cheques, VISA TRAVELMONEY, etc. A sua posse bem como o ganho de capital gerado com a sua venda devem ser declarados no imposto de renda.

Como declarar os estoques de moeda estrangeira mantida em espécie?

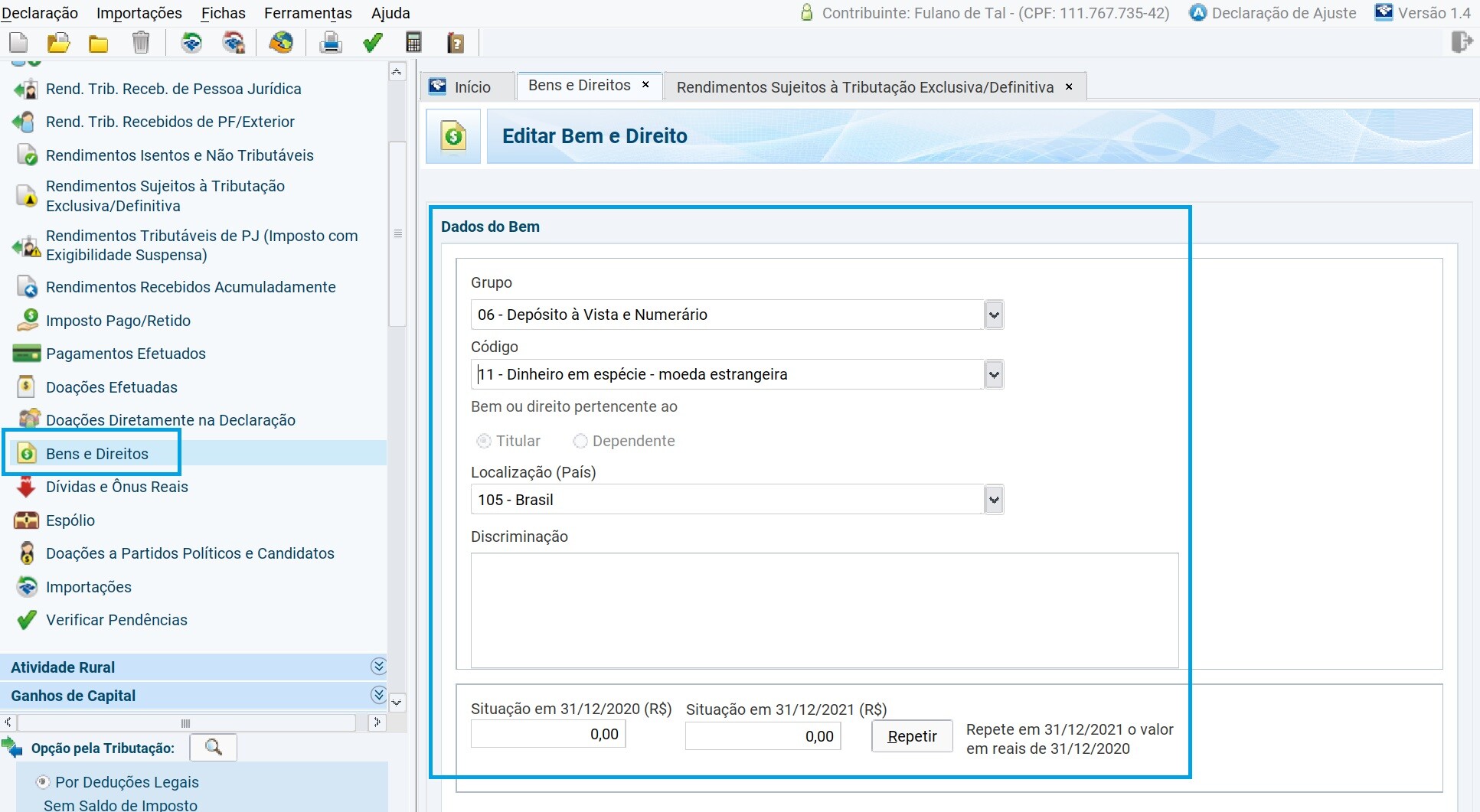

O manual oficial do imposto de renda deixa claro: O estoque de cada moeda estrangeira mantida em espécie deve ser informado na ficha Bens e Direitos.

a) No campo Grupo, selecione 06 – Depósito à Vista e Numerário e no campo Código, selecione a opção 11 – Dinheiro em espécie – moeda estrangeira;

b) no campo Discriminação, informe o estoque da moeda estrangeira mantida em espécie existente em 31/12/2022;

c) no campo Situação em 31/12/2022 (R$), repita o valor em reais do saldo de moeda estrangeira existente em 31/12/2022 (R$), informado na Declaração de Ajuste Anual do ano passado;

d) no campo Situação em 31/12/2023 (R$), informe o valor em reais do saldo de moeda estrangeira existente em 31/12/2023, apurado com base no custo médio ponderado, e correspondente ao valor informado no campo “Situação em 31/12/2022 (R$)”, somado ao valor em reais de cada aquisição e diminuído do valor em reais de cada alienação efetuada no ano-calendário de 2023, observando-se que o custo da moeda adquirida é:

- no caso de aquisição em reais, o valor pago;

- no caso de aquisição em moeda estrangeira, a quantidade de moeda estrangeira convertida em dólares dos Estados Unidos da América, pelo valor fixado pela autoridade monetária do país emissor da moeda, para a data da aquisição e, em seguida, em reais pela cotação do dólar fixada, para venda, pelo Banco Central do Brasil, para a data da aquisição.

Como declarar venda de moeda estrangeira?

Caso o total de alienações de moeda estrangeira mantida em espécie, no ano-calendário de 2023, tenha sido superior a 5.000 dólares dos Estados Unidos da América, deve-se preencher o Demonstrativo da Apuração dos Ganhos de Capital – Alienação de Moeda Estrangeira Mantida em Espécie.

Cabe aqui nos definir o que vem a ser ganho de capital. De acordo com a Instrução Normativa SRF nº 84/2001, que dispõe sobre a apuração e tributação de ganhos de capital nas alienações de bens e direitos por pessoas físicas, considera-se ganho de capital a diferença positiva entre o valor de alienação de bens ou direitos e o respectivo custo de aquisição dos mesmos.

Dessa definição podemos extrair a seguinte equação matemática: Ganho de capital = Valor da alienação – Custo de aquisição. Sendo positivo o resultado, a operação sujeita ao ganho de capital deverá ser tributada pelo imposto de renda da pessoa física (IRPF), que será apurado através da utilização do programa denominado Ganho de Capital disponibilizado no site da Secretaria da Receita Federal.

Se o contribuinte realizou operações como essas no ano passado, o imposto de renda deveria ter sido recolhido mensalmente, ao longo de 2023, por meio do preenchimento do programa GCAP da Receita. Caso o GCAP tenha sido devidamente preenchido, para declarar as operações, basta importar os dados. Assim, os dados do programa auxiliar é incorporado à declaração e as informações são imputadas automaticamente no programa gerador do IR.

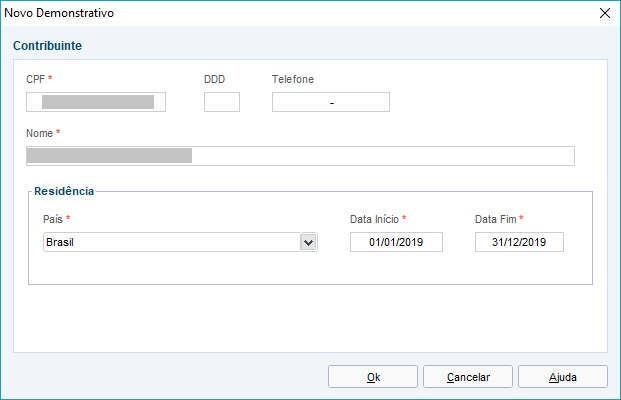

Como preencher o GCAP?

Primeiramente baixe o GCAP no site da Receita Federal e faça a instalação do programa. Abra o programa e crie um noco demonstrativo inserindo CPF, Nome, País, Data Início e Data Fim.

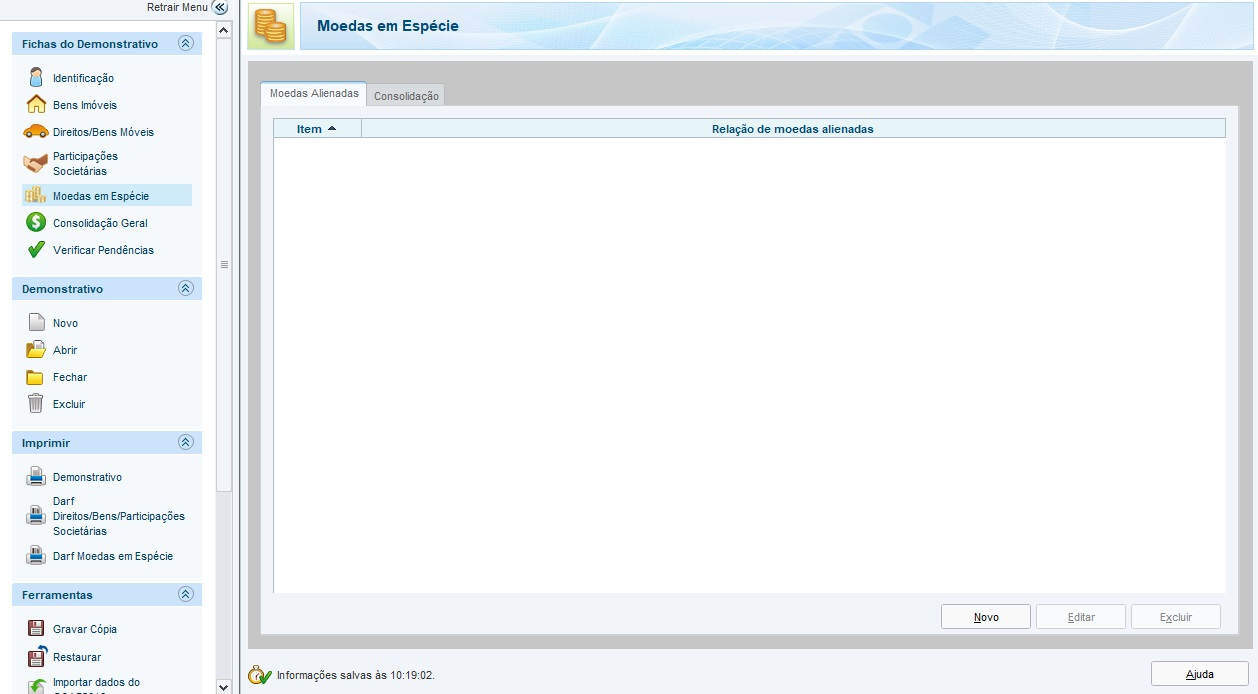

Logo em seguida selecione a ficha Moedas em Espécie.

Clique o botão Novo. Em seguida entre com o tipo de moeda estrangeira (Dólar) inserindo a quantidade inicial e o valor convertido para reais.

Clique na guia Operações e em seguida no botão Venda.

Insira os dados da venda especificando o nome de quem comprou, data da alienação, quantidade vendida e valor da alienação em reais.

Clique OK para finalizar a entrada. Caso tenha nova venda a ser inserida basta clicar mais uma vez em Novo.

Clique na ficha Consolidação Geral para verificar o imposto devido.

Clique em Darf Moedas em Espécie para gerar o DARF de recolhimento do imposto devido.

Como exportar os dados do GCAP?

Para inserir no programa da declaração do imposto de renda os dados do GCAP faça a exportação dos dados. Clique em Exportar para o IRPF 2024.

Confirme a exportação.

Selecione o CPF a ser exportado.

Será gerado um arquivo de exportação na pasta que você escolher.

Como importar os dados do GCAP?

Abra o programa da declaração e selecione a opção Ganhos de Capital que consta do menu Importações.

Selecione a pasta onde está localizado o arquivo de exportação.

Clique OK. Pronto, os dados serão inseridos no programa da declaração anual e poderão ser visualizados na ficha Moedas em Espécie.

Clique na guia Operações para verificar as vendas lançadas.

Qual é o tratamento tributário da alienação de moeda estrangeira mantida em espécie?

O manual oficial do imposto de renda deixa claro: Os ganhos em reais obtidos na alienação de moeda estrangeira mantida em espécie estão sujeitos à tributação definitiva, à alíquota de 15%, sob a forma de ganho de capital:

1 – o ganho de capital correspondente a cada alienação é a diferença positiva, em reais, entre o valor de alienação e o respectivo custo de aquisição;

2 – o valor de alienação, quando expresso em moeda estrangeira, é convertido em dólares dos Estados Unidos da América, na data da alienação, e, em seguida, em reais, pela cotação média mensal do dólar, para compra, divulgada pela Secretaria da Receita Federal do Brasil (RFB);

3 – a conversão de moeda estrangeira para dólares dos Estados Unidos da América é feita pelo valor fixado pela autoridade monetária do país emissor da moeda, para a data do pagamento, na aquisição, e para a data do recebimento, na alienação, liquidação ou resgate;

4 – o custo de aquisição de moeda estrangeira em poder do contribuinte em 31/12/1999 é o resultado da multiplicação da quantidade em estoque pela cotação fixada, para venda, pelo Banco Central do Brasil, para esta data;

5 – para moeda estrangeira adquirida a partir de 01/01/2000, a cada aquisição, o custo em reais é o resultado da multiplicação da quantidade de moeda estrangeira adquirida, convertida em dólares dos Estados Unidos da América, na data da aquisição, pela cotação média mensal do dólar, para venda, divulgada pela Secretaria da Receita Federal do Brasil (RFB);

6 – quando da alienação, o custo de aquisição da quantidade de moeda estrangeira alienada é o resultado da multiplicação do custo médio ponderado do estoque existente na data de cada alienação pela quantidade alienada;

7 – o custo médio ponderado do estoque é o resultado da divisão do valor total das aquisições em reais pela quantidade de moeda estrangeira existente;

8 – a cada aquisição ou alienação, são ajustados os saldos em reais e a quantidade de moeda estrangeira remanescente, para efeito de cálculos posteriores do custo médio ponderado;

9 – o ganho de capital total é a soma dos ganhos apurados em cada alienação;

10 – o imposto incide sobre o ganho de capital total e é apurado anualmente à alíquota de 15%, devendo ser informado na Declaração de Ajuste Anual e recolhido, em quota única, até a data prevista para a entrega da declaração.

Atenção:

A isenção dos ganhos de capital decorrentes da alienação de bens de pequeno valor (alienação de bens de mesma natureza cujo conjunto das operações resulta em valor igual ou inferior a R$ 35.000,00) não se aplica à alienação de moeda estrangeira mantida em espécie. Não incide o imposto de renda sobre o ganho de capital auferido na alienação de moeda estrangeira mantida em espécie, cujo total de alienações seja igual ou inferior ao equivalente a cinco mil dólares.

O dispêndio, a qualquer título, de moeda estrangeira, em espécie ou representada por cheques de viagem, inclusive para o pagamento de despesas de viagem ao exterior, é considerado como alienação, e sujeita-se à apuração de ganho de capital.

O ingresso no Brasil e a saída do Brasil, de reais e moeda estrangeira, são processados exclusivamente através de transferência bancária, cabendo ao estabelecimento bancário a perfeita identificação do cliente ou do beneficiário, à exceção do porte, em espécie, dos valores:

a) quando em reais, até R$ 10.000,00;

b) quando em moeda estrangeira, o equivalente a R$ 10.000,00;

c) quando comprovada a sua entrada no Brasil ou sua saída do Brasil, na forma prevista na regulamentação pertinente.

O Imposto de Renda incidente sobre o ganho de capital decorrente da alienação de bens e direitos e da liquidação ou resgate de aplicações financeiras, adquiridos em moeda estrangeira, e da alienação de moeda estrangeira mantida em espécie, de propriedade da pessoa física, deverá ser pago utilizando os seguintes códigos no campo 04 do Documento de Arrecadação de Receitas Federais (DARF):

- 8523 – IRPF – Ganho de capital na alienação de bens e direitos e nas liquidações e resgates de aplicações financeiras, adquiridas em moeda estrangeira;

- 8960 – IRPF – Ganho de capital na alienação de moeda estrangeira mantida em espécie.

Dúvidas de declaração de moeda estrangeira no exterior respondidas

Questão 1: No ano passado, realizei saques via cartão de débito e efetuei o pagamento da fatura do meu cartão de crédito, ambos vinculados à minha conta no exterior (EUA). Considerando que sou brasileiro e residente no Brasil, gostaria de saber se esses saques estão sujeitos ao cálculo de ganho de capital. Além disso, os saques estão sujeitos à isenção se ficarem abaixo de R$ 35.000 por mês, ou este limite se aplica exclusivamente à alienação de ações no exterior?

Resposta: Esta dúvida pode ser respondida pelo artigo como declarar conta no exterior.

Questão 2: Possuo dinheiro em espécie destinado a viagens e gostaria de saber como declarar um montante de 15.000 pesos argentinos que possuo.

Resposta: Para declarar o valor de 15.000 pesos argentinos em espécie, é necessário seguir um procedimento específico. No caso da aquisição de qualquer moeda estrangeira, como os pesos argentinos, a quantidade deve ser convertida em dólares dos Estados Unidos da América. Esse cálculo é realizado pelo valor fixado pela autoridade monetária do país emissor da moeda, que, no caso, é a Argentina, considerando a data da aquisição. Em seguida, esse valor em dólares deve ser convertido em reais pela cotação do dólar fixada para venda pelo Banco Central do Brasil, também para a mesma data da aquisição.

Questão 3:

Em 2021, adquiri 1000 euros por meio de um cartão pré-pago e declarei corretamente esse montante na declaração de bens do IRPF 2021. No ano seguinte, em 2022, comprei mais 2000 euros usando outro cartão, declarando essa nova aquisição no IRPF 2022. Recentemente, fiquei ciente de que a corretora onde comprei os 1000 euros em 2021 foi descredenciada, levando-me a solicitar ao banco responsável pelo meu cartão pré-pago a devolução desses 1000 euros para minha conta poupança.

Minha dúvida é a seguinte: ao declarar meus bens no IRPF 2023, devo informar apenas os 2000 euros como ativos em moeda estrangeira, ou é necessário mencionar que o dinheiro retornou? Há risco de tributação, considerando que o valor recebido agora é maior do que o valor pago em 2021?

Resposta: No caso de aquisição de euros, é preciso converter a quantidade em dólares dos Estados Unidos da América, usando o valor fixado pela autoridade monetária do país emissor da moeda (Euro), na data da aquisição. Em seguida, esse valor em dólares deve ser convertido em reais pela cotação do dólar fixada para venda pelo Banco Central do Brasil, também para a data da aquisição.

Caso o total de alienações de moeda estrangeira mantida em espécie tenha sido superior ao equivalente a US$ 5 mil dos Estados Unidos da América, é necessário preencher o Demonstrativo da Apuração dos Ganhos de Capital – Alienação de Moeda Estrangeira Mantida em Espécie e apurar o imposto. Além disso, não se esqueça de declarar o saldo resultante na poupança.

Questão 4: Considerando a seguinte situação: a) adquiro 8.000 USD hoje, ao câmbio de 3,25 BRL/USD, para despesas em uma viagem internacional; b) cumpro a exigência da Receita Federal entregando a Declaração de Saída EDBV na alfândega durante a partida; c) utilizo todo o valor em gastos durante a viagem. Minha dúvida é a seguinte: haveria a ocorrência de ganho de capital neste caso, considerando os dispêndios no exterior? Em caso afirmativo, qual cotação do USD deveria ser utilizada para o cálculo do ganho de capital?

Resposta: O ganho de capital se configura apenas se você vender os dólares com lucro. Entretanto, se durante a viagem ao exterior você adquirir algum bem de valor significativo, pode ser necessário declarar essa aquisição no imposto de renda, dependendo do montante envolvido. No caso específico do cálculo do ganho de capital, este seria aplicável somente em situações de venda dos dólares com valorização. A cotação do dólar a ser utilizada para esse cálculo seria aquela vigente no momento da venda dos dólares, subtraindo o valor original de aquisição.

Questão 5: Possuo valores em espécie em moeda estrangeira e gostaria de saber como informá-los na ficha de Bens e Direitos na declaração do Imposto de Renda. Devo inserir o valor efetivo em reais na data da aquisição, correto? E em relação à cotação, se eu mantiver esse dinheiro em espécie ao longo do ano e chegar a virada do ano, devo utilizar o valor lançado na data da compra ou devo atualizar pela cotação do dólar em 31/12 para refletir o valor real?

Resposta: Para informar os valores em espécie em moeda estrangeira na declaração do Imposto de Renda, você deve declarar o valor de custo na ficha de Bens e Direitos. Não é necessário atualizar o valor pela cotação na virada do ano. Ou seja, o valor a ser declarado é o mesmo que foi lançado na data da compra. Essa abordagem simplifica a declaração e evita a necessidade de ajustes periódicos ao longo do ano.

Questão 6: No ano de 2022, realizei compras em espécie que ultrapassaram o limite de R$ 10.000,00 estipulado. Contudo, muitos desses valores foram destinados à compra para outras pessoas, como meu pai e amigos, que me transferiam os valores e eu apenas intermediava a transação da moeda estrangeira. Como faço a declaração para evidenciar que não obtive nenhum ganho com a compra e venda dessas moedas estrangeiras?

Resposta: Se os valores entraram e saíram da sua conta ao longo do ano sem gerar ganho de capital, e se, em 31/12/2022, você não possuía nenhum valor relativo a essas compras, não há necessidade de se preocupar. Nesse caso, não há ganho de capital a ser declarado, e você pode simplesmente omitir essas transações na declaração do Imposto de Renda. Certifique-se de revisar as normas da Receita Federal e de seguir as orientações específicas para garantir a conformidade com as obrigações fiscais.

Questão 7: Recebo cheques de royalties provenientes da venda de livros em dólares. Em 2017, o valor total não ultrapassou mil dólares. Costumo vender esses cheques para uma casa de câmbio, e o recibo sempre é categorizado como “venda de moeda estrangeira”. Devo declarar esse valor? Caso afirmativo, como devo proceder na declaração do Imposto de Renda, e devo incluir essa quantia como “Bens, Direitos ou Aplic. Financeiras” no GCME?

Resposta: Sim, é necessário declarar esse valor na sua declaração do Imposto de Renda. Rendimentos provenientes de fontes pagadoras situadas no exterior estão sujeitos à incidência mensal do imposto de renda na modalidade “carnê-leão”. Essa modalidade exige o recolhimento mensal do imposto até o último dia útil do mês seguinte ao do recebimento do rendimento.

Para calcular o valor do imposto devido, os valores recebidos em dólar devem ser convertidos em reais usando a taxa do dólar fixada para compra pelo Banco Central do Brasil no último dia útil da primeira quinzena do mês anterior ao do recebimento do rendimento.

No entanto, considerando que o valor recebido está abaixo do limite em que já ocorre tributação de acordo com a tabela progressiva, você deve declarar o valor recebido na ficha “Rendimentos Tributáveis Recebidos de Pessoa Física e do Exterior”. Informe os valores mês a mês nessa ficha.

Quanto à inclusão na ficha “Bens, Direitos ou Aplic. Financeiras” no GCME, isso dependerá se você mantiver os recursos em moeda estrangeira em 31/12/2022. Caso positivo, será necessário informar o saldo na ficha correspondente, convertendo o valor para reais pela cotação do dólar fixada pelo Banco Central do Brasil para a data da declaração. Certifique-se de seguir as orientações da Receita Federal para garantir a correta declaração dessas transações.

Questão 8: No ano passado, fomos para os Estados Unidos e trocamos dólares para a nossa viagem, totalizando cerca de 3.000 dólares. Ao retornarmos, sobraram 500 dólares, que foram convertidos para reais. Gostaria de saber se preciso declarar esse montante no meu imposto de renda.

Resposta: Não, não é necessário declarar esse montante no seu imposto de renda. Transações envolvendo a troca de moeda estrangeira para fins de viagem pessoal, quando não ultrapassam os limites estabelecidos pela Receita Federal, geralmente não requerem declaração na declaração de imposto de renda.

Questão 9: No ano passado, comprei 1.500,00 euros em espécie e 1.500 euros em cartão pré-pago para uma viagem à Itália. Ao retornar, vendi o saldo restante do cartão, equivalente a 1.261,03 euros, e também vendi 1.120 euros em espécie. Ambas as operações de venda foram realizadas na mesma casa de câmbio, e o valor obtido na venda foi inferior ao valor da compra. Preciso declarar tanto a compra quanto a venda?

Resposta: Não, não é necessário declarar a compra e a venda nesse caso, pois não houve lucro na venda das moedas estrangeiras. A obrigatoriedade de declaração ocorre quando há ganho de capital, ou seja, quando o valor obtido na venda é superior ao valor gasto na compra. Como a venda resultou em um valor menor que a compra, não há a incidência de imposto sobre ganho de capital, e, portanto, não é preciso incluir essas transações na declaração do Imposto de Renda.

Questão 10: Efetuei uma remessa em Libras Esterlinas no valor de 363,83 (equivalente a R$1.500,00) por meio da Transferwise para a conta de um amigo, com o propósito de que esse montante seja sacado e utilizado para despesas de turismo pela minha filha. É necessário incluir essa transação na declaração do Imposto de Renda Pessoa Física (IRPF) 2021? Em caso positivo, como devo proceder?

Olá,

No dia 31/01/2023, pretendia operar na bolsa de valores dos EUA, transferi USD 30,00 (No dia ficou R$ 161,54) para uma corretora, mas o valor foi como para beneficiario para um banco e conta da propria corretora (Ninja Trader), aparentemente o valor ficou como um saldo para operar ou contratar algum serviço deles, pois não posso movimentar a quantia ou sacar sem autorização deles (só posso movimentar acima de uma determinada quantia), ou seja, não tenho numero de agencia e DV como em uma conta de banco, inclusive eles ficaram como beneficiario da transferência. O dinheiro ficou parado lá o ano todo, sem nenhum investimento, movimentação, rendimento ou perda até o momento.

Como declarar isso?

Ola, sera q vcs me ajudam ?

Tenho uma conta nos estados unidos na wells fargo. Meu tio que morava la me deixou algum dinheiro q sua viuva depositou nessa conta.

Vou viajar pra Australia de ferias, e queria usar esse dinheiro. Transferi direto da wells fargo para uma conta na wise, e converti direto de dolar americano para dolar australiano. Isso e considerado uma operacao de cambio brasileira, dado que nao cheguei a comprar real ? Ha algum limite para fazer essa conversao sem incidir imposto ou entrar no radar do BCB ?

Preciso declarar esse dolares que tenho nos estados unidos na aba de bens e direitos ? Preciso declarar o saldo que eu tenho na wise na aba de bens e direitos (independente da moeda) ?

Obrigado , Enrique

Enrique,

Poste sua dúvida nesse grupo de ajuda de contadores, o pessoal está resolvendo dúvidas lá…

https://www.facebook.com/groups/impostoderendarestituicao

Comprei 1mil dólares no meu CPF, mas não vou conseguir viajar. Quem irá viajar será a minha cunhada e vou dar esses dólares a ela para trazer produtos para mim. Preciso declarar esses dólares no meu imposto de renda?

Tassia,

Se comprou ano passado e ainda possuía esse dinheiro em 31/12/2021 então deve declarar caso você vá entregar o IR esse ano. Se comprou esse ano então não precisa declarar nada.

Olá, tudo bem? No próximo ano vou à Londres e Paris e tenho comprado esse ano Euro e Libra Esterlina. Comprei na casa de câmbio. Para a declaração 2022-2023 eu preciso declarar alguma coisa?

Tenho algum limite de moeda que posso comprar sem ter que declarar? No total não precisarei de muito, máximo R$18.000,00.

Luiz,

Caso você não se enquadre em nenhum dos quesitos de obrigatoriedade para 2022, então, só por esse motivo de comprar essas moedas não terá que declarar.

Boa noite,

Morei nos EUA em 2020 onde estava fazendo intercâmbio de trabalho e declarei meu imposto de renda por lá. Em 2021 já de volta ao Brasil, recebi o cheque referente à restituição do imposto de renda dos EUA e fiz a venda do cheque para uma casa de câmbio e vendi também uma quantia em dinheiro que recebi pelo meu serviço.

Como devo declarar nessa situação? Declaro somente a venda das quantias?

Lucas,

O valor do cheque você precisa lançar no Carnê Leão pois se trata de recebimento do exterior. Lembrando que se o valor foi superior ao piso de isenção então deveria ter pago IR. Precisará então usar o Sicalc para calcular a multa e os juros.

Quanto à quantia que você vendeu em dinheiro, esse valor estava na sua posse em 31/12/2020 ou recebeu em 2021?

Boa noite, em 2021 realizei a compra de 14 mil dólares pra um amigo. Utilizei uma casa de câmbio e por isso esse valor consta no Registrato Bacen. Não tive lucro nenhum pois foi pra um amigo, e no dia 31/12/2020 eu não tinha dólar nenhum e 31/12/2021 eu também não tinha, por isso não tem nem como informar na declaração. Qual o correto a se fazer? Precisa declarar?

Bruno,

Não precisa declarar.

Uma cliente me procurou e essa pessoa recebeu mensalmente quantia em dólar por serviço prestado como autônomo. Ela recebi a quantia, transferia para o banco BR e em seguida fazia pagamentos a funcionários. Como declaro esse recebimento em dólar? E como seria o cálculo para conversão? Porque no extrato quando ela transfere da conta dos EUA para do br o dinheiro já entra convertido em real.

Cecília,

Deve fazer o carnê leão mensalmente. Depois é só importar no programa do imposto de renda. Lembrando que se tiver recebido acima do valor de isenção, deve recolher imposto de renda. O correto é fazer a conversão de câmbio como explicado no texto, mas se não conseguir o valor de origem, então terá que declarar pelo valor que entrou na conta.

Estou de mudança para Portugal, sou Brasileira e não pretendo fazer saída fiscal. Juntei no ano de 2021 3mil euros que estão na conta digital Transferwise, preciso declarar esse valor? Ainda pretendo comprar mais euros durante o ano de 2022 pois vou embora em março de 2023! Desde já agradeço!

Rô,

Precisa declarar o valor que tinha em 31/12/2021 na conta.

Olá, Recebi por alguns anos notas de 100 dólares de presente, e hoje resolvi começar a vender, não tenho como comprovar entrada pois eu mesmo era criança quando comecei a ganhar, como funcionaria para eu realizar uma venda dentro da lei?

Anônimo,

Pode vender sem problemas. Não está fora da lei.

Boa tarde, poderia me tirar uma dúvida, por favor?

Entre julho e setembro/2021 vendi um total de 10.000 dolares que juntei ao longo dos anos (comprava dos meus avós, ganhava de aniversário, etc).

Preciso declarar essa venda e sou obrigada a comprovar como consegui os dolares? Caso sim, voces teriam algum contato para me auxiliar?

Obrigada

Aurélia,

Se você entregou a declaração de 2021, então nela já deveria constar esses 10 mil dólares na ficha de bens. Se entregou mas não declarou, deve fazer a retificação.

Por favor. Tenho algumas dúvidas. Poderia me ajudar? Anos atrás fiz a compra de um pequeno produto anunciado em dolar no site internacional Aliexpress, através de boleto bancário. Boleto este emitido pela emissora de boletos sediada no Paraná, Ebanx, e com valor convertido em reais. Fiz o pagamento do boleto, o pagamento foi detectado pelo Aliexpress e, posteriormente, por algum motivo, foram necessários o cancelamento da compra e a solicitação de reembolso daquele valor pago. Esse valor foi reembolsado na “conta” Ebanx em dolar e ficou lá parado por alguns anos. Digo “conta” pois não sei qual tipo seria a conta Ebanx. Atualmente solicitei a transferência daquele valor em dolar parado na “conta” Ebanx para minha conta bancária nacional, transferência essa que viria já convertida em reais, e reparei que houve inesperadamente um ganho significante em relação ao valor pago no boleto anos atrás. Já a taxa de câmbio, esta era maior do que no ano da compra.

1-) O dinheiro reembolsado e ocioso na “conta” Ebanx é considerado um “dinheiro em espécie” ou uma “aplicação financeira”?

2-) Nesse tipo de ganho, ao transferir, com taxa de câmbio maior, para minha conta bancária reembolso de compra internacional cancelada, há a incidência de quais impostos?

3-) Se não há imposto para esse caso de ganho no reembolso de compra internacional cancelada, há no mínimo que se declarar esse ganho? Em qual tipo de declaração?

4-) Aquele valor em dolar parado na “conta” Ebanx eu deveria ter declarado na DIRPF dos anos anteriores? Também em outro formulário?

Danyelle,

1 – É considerado dinheiro em conta não remunerada.

2 – Não tem imposto.

3 – Não há mínimo, declare a valorização na ficha Rendimentos Isentos e Não Tributáveis com o código 26 – Outros.

4 – Deveria ter declarado na ficha “Bens e Direitos”.

Olá, tenho uma dúvida referente a declaração de imposto de renda. Minha renda anual nunca chegou aos 20 mil reais anuais, portanto nunca precisei declarar, porém acabei de abrir uma conta no exterior na Nomad, e pretendo deixar parado lá nessa conta o valor de $100,00. Como eu declararia isso? Teria que declarar apenas os $100,00 dólares da conta? Ou teria que declarar minha renda mensal de R$1500,00 como autônomo também? Se eu retirar estes $100,00 de lá e voltar para minha conta aqui no Brasil, eu terei que declarar imposto de renda? Caso eu decida investir estes $100,00 em Etfs americanas, como eu declararia este $100,00 investidos? Muito obrigado a quem me esclarecer estas duvidas.

Danilo,

Se você mandar este dinheiro para o exterior e não realizar nenhuma operação em bolsa com ele então não precisa se preocupar em fazer declaração de imposto de renda.

Se comprar ETFs, então basta lançar na ficha de Bens e Direitos. Ao fazer isto, precisará lançar também todas as rendas que você tem.

Opa, muito obrigado por responder. Então se eu apenas enviar os $100,00 para minha conta no exterior e apenas deixar parado lá na conta corrente e não investir em ETFS, eu não preciso declarar? E quanto que eu posso deixar parado lá sem ter que declarar?

Danilo,

Só o fato de você enviar este dinheiro para o exterior não lhe obriga declarar imposto de renda. Mas caso você se enquadre em qualquer outro requisito de obrigatoriedade ou for declarar de forma opcional, então deve incluir este valor da ficha de bens.

Adquiri moedas em espécie no Brasil e no Chile, e as usei durante a viagem. Tenho sobras de Euro, Franco Suiço e Peso Chileno, que declarei no Imposto de 2020 e o mesmo valor em 2021. Caso volte a gastar parte e sobre algo, só declaro sempre o que sobrou? São para despesas, e por isso o valor em estoque pode diminuir. Como que ficaram sabendo se gastei com alimentação e outras despesas durante a viagem ou se eu vendi, caso zere ou diminua o valor em estoque de um ano para outro? Euro por exemplo vendi parte ano passado após viagem para pagar faturas, mas valores entre 300,00 a 400,00 reais mais ou menos, e me sobrou 190 Euros que mantenho guardado. A corretora de câmbio não me forneceu o recibo de venda, mas tenho todos os de compra. Não sei se perdi o de venda, daí fui perguntar na Corretora de Câmbio, e disseram que não encontraram meu CPF sobre a venda, e que mantém estas informações durante 1 ano.

Charles,

1 – Caso volte a gastar parte e sobre algo, só declaro sempre o que sobrou?

Sim.

2 – Como que ficaram sabendo se gastei com alimentação e outras despesas durante a viagem ou se eu vendi, caso zere ou diminua o valor em estoque de um ano para outro?

Não ficarão sabendo.

Eu realizei algumas compras de dólares no site Skrill, para comprar alguns serviços num site no exterior. Será que preciso declarar essas compras no Skrill no IRPF?

Antonio,

Se tinha valor na Skrill em 31/12/2020, seria interessante declarar para compor seu patrimônio no ano passado.

Tinha cerca de 0,50 dólar em 31/12/2020, que sobrou.

Valor muito baixo, não vejo necessidade de declarar.

Ola, estudava nos estados unidos e recebia bolsa brasileira da Petrobras, sobrou um saldo de 1450,00 dólares mais ou menos e parei meus estudos lá, transferi o saldo para o brasil e vieram mais ou menos 7.500 reais para a conta bancária. Preciso colocar no IRPF o saldo de 31/12/2019 R$ 1.450,00 e 31/12/2020 R$ 0,00 referente à moeda estrangeira? caracterizou ganho de capital?

Murilo,

Transferiu em 2020?

Recebo e faço pagamentos em dólares da minha conta skrill( deposito e transferência) em dólar para vários paises e movimento cerca de 2 mil dólares/dia entre entradas e saidas, como isso é declarado no imposto de renda?… declaro apenas o saldo remanescente do dia 31/12? Ou tenho que declarar algo sobre esse valor de movimentação diária?

Por favor fiquei em dúvida como declaro a atualização da conversão dos dólares em reais desde que adquiri imóvel em 2012 convertido em reais no valor da época e declarado em bens e direitos . Em 2020 vendi pelo mesmo valor em dólares que depositei sem rendimento nos USA atualizando em reais o montante para bens e direitos o valor é bem maior .Esta diferença em reais da atualização posso colocar em rendimentos isentos e não tributáveis.?

Antonio,

A regra é a seguinte:

“No caso de imóvel adquirido com recursos originariamente denominados em moeda nacional, o cálculo do ganho de capital será feito em reais. No caso de imóvel adquirido com recursos em moeda estrangeira, o cálculo do ganho de capital deve ser feito em moeda estrangeira.”

Entendo que seu caso é o primeiro (imóvel adquirido com recursos originariamente denominados em moeda nacional), assim, você apura o ganho de capital pela diferença entre o valor da venda em reais menos o valor da compra em reais.

Se você ainda tem dúvida, poste neste grupo de contadores para verificar o entendimento…

https://www.facebook.com/groups/impostoderendarestituicao

Minha irmã, que mora no EUA, vai me doar um $$ para eu poder quitar o meu imóvel, como declarar isso no Imposto de Renda?

Gizelle,

Doações e heranças são declaradas na ficha Rendimentos Isentos e Não Tributáveis pois são rendimentos sobre os quais não incide o Imposto de Renda – ainda que, dependendo do valor, haja incidência do Imposto sobre Transmissão Causa Mortis e Doação (o ITCMD, também chamado de ITD). O valor da doação recebida deveria então ser informado com o código “10. Transferências patrimoniais e doações”, porém, escolhendo este código de fato o preenchimento do CPF é obrigatório. Por isto, aconselhamos que os valores sejam declarados com o código 24 – Outros da ficha Rendimentos Isentos e não Tributáveis.

Vendi um imóvel em Orlando em 2020 pelo mesmo valor que adquiri em dólares em 2012 e já declarado em bens e direitos o valor ficou depositado no bank of america após a venda sem rendimento como declarar.?

Antônio,

No caso de venda do imóvel do exterior, deverá apurar ganho de capital caso o valor da alienação for maior que o valor da compra. Nesse caso, a tributação ocorrerá à alíquota de 15%, 17,5%, 20% ou 22,5%, dependendo do valor do ganho. No caso de imóvel adquirido com recursos originariamente denominados em moeda nacional, o cálculo do ganho de capital será feito em reais. No caso de imóvel adquirido com recursos em moeda estrangeiras, o cálculo do ganho de capital deve ser feito em moeda estrangeira. No caso de imóvel adquirido com recursos de origem mista, o cálculo do ganho de capital deverá ser feito de modo proporcional à origem dos recursos.

No cálculo do ganho de capital, poderão ser descontados os custos com corretagem no exterior. Além disso, eventual imposto recolhido no exterior pode ser descontado do imposto de renda devido no Brasil, até o limite do imposto brasileiro, desde que haja acordo para evitar dupla tributação entre o Brasil e o país onde está situado o imóvel, ou acordo de reciprocidade. Nos casos de existência de tratado para evitar a dupla tributação, é importante também observar eventuais disposições do respectivo tratado.

Minha mãe chegou no março do 2020, e como ela não tem CPF fiz com meu CPF troca de US$ 1.000 para reais, entrou na minha conta poupança. Isso eu tenho que declarar? Isso soma para o saldo que entrou na minha conta com CPF e tenho que pagar o IR se passou os R$ 28.000? Obrigado pelo apoio

Morales,

Se entendi bem, sua mãe fez um depósito de mil reais na sua conta. Se for isto, não terá que pagar IR e este valor não é rendimento tributável para considerar o valor de 28 mil.

Bom dia, duas perguntas: 1) Comprei 1.000 dólares para viajar em fev/2020, mas devido a pandemia, não viajei e continuo com o dinheiro guardado na gaveta. Na informação em 31/12/2020, coloco o valor da aquisição em fev/2020, ou posso atualizar pelo valor da taxa em dez/2020?

2) Vamos supor que não viaje esse ano de 2021, se eu continuar com os dólares na gaveta, no final do ano, vou atualizar o valor pela taxa cambial ? Ou não posso fazer isso…

Desde já agradecido.

Adolfo,

1) Declare o valor em reais que você pagou nos dólares;

2) Não atualize, repita o valor do campo 31/12/2020 no campo 31/12/2021.

Comprei 2200 USD para viajar, a um valor médio de R$4,52 em 2020, totalizando menos de R$10.000, e vendi no mesmo ano pois a viagem foi cancelada devido ao covid, e o preço de venda foi maior que o de compra, gerando um lucro. Devo declarar? Se sim, como devo declarar? Bens e direitos ou Lucro isento? ou gera imposto a ser pago sobre o lucro, tipo trading de ações?

Anderson,

“Caso o total de alienações de moeda estrangeira mantida em espécie, no ano-calendário de 2020, tenha sido superior a 5.000 dólares dos Estados Unidos da América, deve-se preencher o Demonstrativo da Apuração dos Ganhos de Capital – Alienação de Moeda Estrangeira Mantida em Espécie.”

Sendo assim, você não precisa fazer nada.

Na compra e venda de dolar:

Em um determinado mês tive prejuizo

No mês seguinte tive lucro

Posso compensar o prejuizo e pagar IR só da diferença ?

Claudio,

Devido ausência de previsão legal, não pode.