Pergunta do contribuinte: Fiz um empréstimo de R$50.000,00 e queria saber se tenho que declarar este valor na minha declaração? Aprenda neste tutorial como declarar empréstimo pessoa física no Imposto de Renda 2024, como declarar empréstimo de pai para filho, como declarar empréstimo quitado no mesmo ano, etc…

Devido à crise, o ano de 2023 foi muito difícil e milhares trabalhadores perderam o emprego. Mas a crise não atingiu apenas os empregados, muitos empreendedores tiveram que fechar as portas dos seus estabelecimentos. E neste cenário de dificuldades, muitos tiveram que recorrer aos seus parentes e amigos para tomar dinheiro emprestado.

Quem tomou empréstimos ou emprestou dinheiro acima de R$ 5.000 em 2023, seja envolvendo um amigo, um parente ou uma instituição financeira, precisa declarar esta informação no Imposto de Renda. Apesar de não serem tributados, todos os empréstimos feitos em 2023 e que tenham valor superior a 5 mil reais, devem ser declarados agora. Se você quitou um empréstimo tomado antes de 2023, então também precisa declarar caso o mesmo tenha entrado na declaração do ano passado.

Como declarar dívida de empréstimo no IRPF?

Todos os empréstimos que não forem feitos por alienação fiduciária (quando o bem é dado como garantia, como no financiamento de carros e imóveis) devem ser declarados.

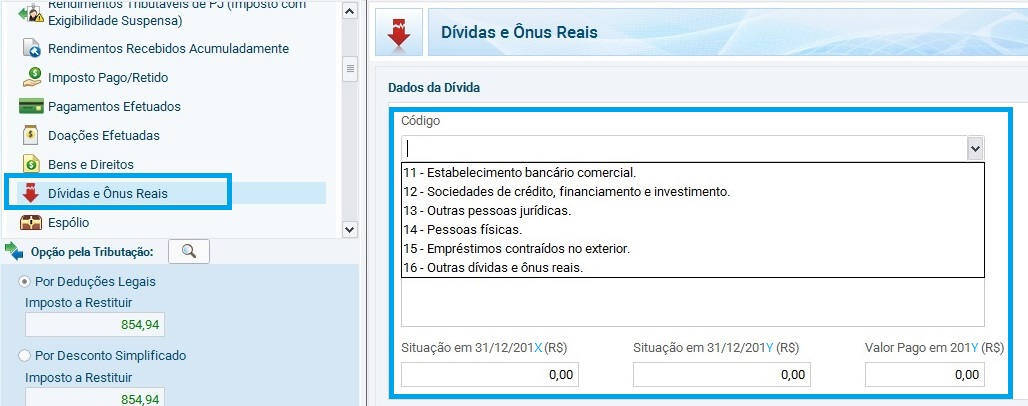

Para quem tomou o empréstimo em 2023, a dívida contraída deve ser declarada na ficha Dívidas e Ônus Reais, informando a natureza da dívida, o nome e CPF ou CNPJ do credor.

Será preciso criar um item para cada um dos credores, especificando-os pelos códigos de 11 a 16, dependendo da situação:

11. Estabelecimento bancário comercial;

12. Sociedades de crédito, financiamento e investimento;

13. Outras pessoas jurídicas;

14. Pessoas físicas;

15. Empréstimos contraídos no exterior;

16. Outras dívidas e ônus reais.

- No campo Discriminação, declare o valor total do empréstimo; o destino dos recursos; a forma de pagamento, adicionando o número de parcelas e valores; a natureza da dívida (crédito consignado, por exemplo); e os dados do credor, com nome e CNPJ.

- O campo Situação em 31/12/2022 deve ser zero se a dívida foi contraída em 2023 ou deve conter o valor da dívida no final de 2022.

- No campo Situação em 31/12/2023, informe o saldo devedor. Caso a dívida for antiga (anterior a 2023) e tenha pago algum valor em 2023, diminua esse valor do saldo informado.

Qual dívida não precisa declarar no IRPF?

Não é obrigatório declarar dívidas com o valor igual ou inferior a R$ 5.000. Também não se deve declarar dívidas e ônus reais de:

- Financiamentos do Sistema Financeiro da Habitação (SFH) ou sujeitos às mesmas condições (aqueles nos quais o bem é dado como garantia do pagamento. Ex: alienação fiduciária, hipoteca, penhor etc.)

- Bens adquiridos por consórcio

- Atividade rural

Como declarar empréstimo consignado no IRPF?

O empréstimo consignado é aquele empréstimo de pagamento indireto com parcelas reduzidas diretamente na folha de pagamento ou benefício do devedor. Um exemplo são os empréstimos tomados por funcionários públicos.

Empréstimo consignado deve ser declarado no Imposto de Renda. Apesar de não serem tributados, todos os empréstimos acima de 5 mil reais que tenham sido contraídos em 2023, mesmo que já tenham sido quitados no ano passado, devem ser declarados. O Fisco avalia a variação do patrimônio do contribuinte ano a ano, fazendo uma comparação dos pagamentos realizados com os rendimentos recebidos.

Os empréstimos devem ser informados na ficha “Dívidas e Ônus Reais” da declaração. Os empréstimos concedidos por bancos devem ser informados com o código “11 – Estabelecimento bancário comercial”. Empréstimos concedidos por cooperativas de crédito devem ser classificados com o código “12 – Sociedade de crédito, financiamento e investimento”. Empréstimos concedidos por empresas, com exceção de bancos e sociedades de crédito, devem ser incluídos na ficha com o código “13 – Outras pessoas jurídicas”.

Como declarar conta corrente negativa no IRPF?

O cheque especial é uma modalidade de empréstimo bancário destinada a clientes com limite de crédito pré-aprovado. O banco possibilita o uso em casos de urgência ou imprevistos, quando o cliente precisa efetuar o pagamento de uma obrigação e não há saldo disponível em sua conta corrente.

Se a sua conta corrente estava negativa no dia 31/12/2023 em mais de R$ 5.000 então esta dívida obrigatoriamente deve ser informada. Mesmo quem tem um valor abaixo disso pode informar a conta-corrente apenas para manter o controle da conta na declaração.

Quais outras dívidas precisam ser declaradas no IRPF?

Todos os empréstimos que não utilizam os bens adquiridos como garantia — como os feitos entre pessoas físicas, crédito consignado, crédito pessoal ou cheque especial — devem ser declarados.

Já os financiamentos de imóveis e de veículos, nos quais o bem que está sendo comprado costuma ser oferecido como garantia do pagamento da dívida ao banco, devem ser incluídos na ficha de bens e direitos.

Como declarar financiamento estudantil no IRPF?

O financiamento estudantil, também conhecido como crédito universitário, é o financiamento concedido por instituições públicas ou privadas para estudantes que não têm condições de arcar com as despesas de uma graduação não-gratuita. A empresa ou fundo paga as parcelas enquanto o estudante repassa valores à credora em um prazo maior.

Financiamento estudantil contratado deve ser declarado na ficha de dívidas e ônus reais com o código que corresponde ao tipo de credor que forneceu o crédito.

Já o valor pago à instituição de ensino, ainda que com recursos do financiamento, pode ser deduzido como despesa com educação no ano do pagamento das parcelas. Contudo o pagamento do empréstimo ao banco que forneceu o crédito não pode ser deduzido.

O contribuinte pode deduzir os gastos com educação da base de cálculo do imposto enquanto estiver de fato estudando e as mensalidades estiverem sendo pagas. Se depois de se formar ele continuar pagando as prestações do empréstimo, como ocorre no Fies, esses valores não poderão ser deduzidos da declaração.

Como declarar dinheiro emprestado no IRPF?

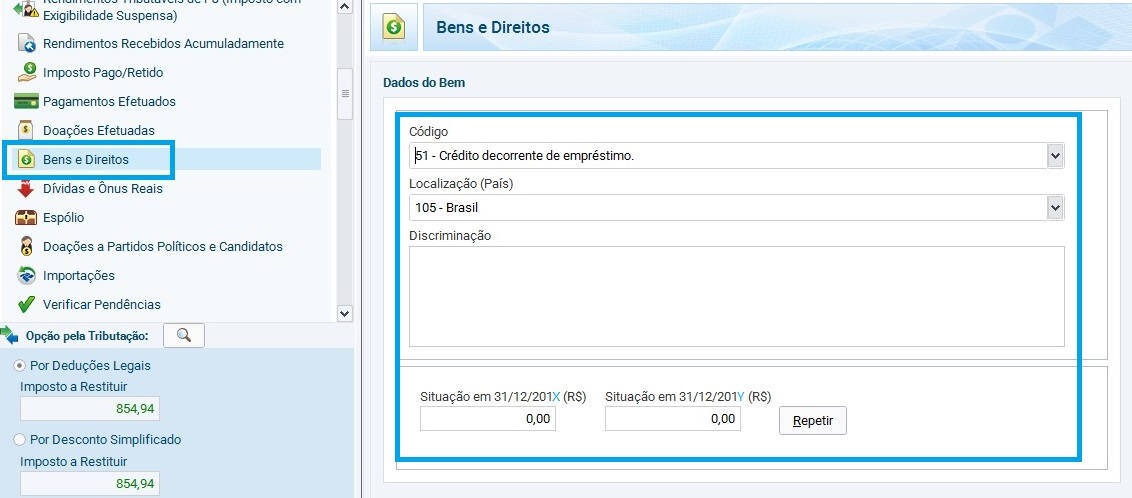

Quem emprestou dinheiro para outra pessoa em 2023 no valor superior a R$ 5.000 deve declarar a operação no imposto de renda. Na ficha Bens e Direitos, selecione o código 51 – Crédito decorrente de empréstimo e informe no campo Discriminação o valor do empréstimo bem como o nome e CPF do mutuário (pessoa que recebeu o dinheiro).

Deixe o campo Situação em 31/12/2022 zerado caso o empréstimo tenha sido feito em 2023. Se for empréstimo anterior a 2023 então entre com o valor emprestado em 2022.

Se for empréstimo anterior a 2023, no campo Situação em 31/12/2022 repita o valor do crédito a receber informado em 2022, caso não tenha recebido nada em 2023. Se recebeu algum valor, deduza essa quantia.

Se o empréstimo tiver sido realizado e quitado no mesmo ano, a transação deve ser informada da mesma maneira, mas, nesse caso, os campos “Situação em 31/12/2022” e “Situação em 31/12/2023” não devem ser preenchidos. Toda a informação do empréstimo deve ser relatada no campo “Discriminação”.

Como declarar recebimento de juros de empréstimo no IRPF?

Os juros decorrentes de empréstimos a pessoa jurídica estão sujeitos à incidência sobre imposto de renda exclusivamente na fonte às alíquotas de:

- 22,5% com prazo até 6 meses;

- 20% com prazo de 6 meses e 1 dua até 12 meses;

- 17,5% com prazo de 12 meses e 1 dia até 24 meses;

- 15% com prazo acima de 24 meses.

Tais rendimentos deverão ser declarados na ficha Rendimentos Sujeitos à Tributação Exclusiva/Definitiva. Na guia Rendimentos clique no botão Novo. Selecione o código 13 – Outros. Selecione o tipo de beneficiário (Titular ou Dependente) conforme o caso. Informe o CNPJ e a fonte pagadora. No campo “Descrição” escreva “Empréstimo”. No campo “Valor” informe a quantia recebida já descontando o imposto retido na fonte. Pata finalizar clique em “OK”.

Os juros decorrentes de empréstimos a pessoa física estão sujeitos a carnê-leão, cujo recolhimento é mensal caso atinjam a tabela progressiva. O beneficiário dos juros deve efetuar o pagamento do imposto devido até o último dia útil do mês seguinte ao do recebimento.

Os valores deverão ser declarados na ficha Rendimentos Tributáveis Recebidos de Pessoa Física e do Exterior pelo Titular. Selecione a guia Titular ou Dependentes conforme o caso. Na guia “Outras Informações” informe os valores recebidos na coluna “Outros” conforme o mês do recebimento.

Você poderá usar o botão Importar Dados do Carnê-Leão caso tenha feito o preenchimento do carnê mês a mês. Caso contrário deverá fazer o preenchimento manual das colunas “Outros”, “Dependentes” e “Darf pago cód. 0190”.

Se não fez os pagamentos mensais do carnê, todos eles devem ser acertados de uma vez antes de fazer a declaração. Mesmo assim, será multado em 20% do imposto devido. Se não regularizar a situação, a multa é de 50%, também calculada sobre o imposto devido.

Dica do autor: Você está precisando de um empréstimo pessoal, fez uma pesquisa na internet e achou algumas empresas oferecendo empréstimo online. Entretanto, você ainda tem dúvidas sobre quais empresas oferecem as melhores taxas de juros e condições para o seu crédito, correto? Além disso, você também possui receio sobre a credibilidade desta nova modalidade de empréstimo, não é mesmo? Bem, estas dúvidas são perfeitamente naturais para aquelas pessoas que buscam crédito pessoal com o mínimo de responsabilidade. Pensando nisto, recomendamos este excelente artigo do site Bons Investimentos.

Dúvidas mais comuns sobre declaração de empréstimos

Dúvida do contribuinte 1: Solicitei um empréstimo ao meu pai no montante de R$ 100 mil e registrei esse empréstimo na minha declaração de Imposto de Renda, na seção de Dívidas e Ônus Reais em 2024. Entretanto, neste mesmo ano, ele se tornou meu dependente e efetuei pagamentos a ele totalizando R$ 20 mil. Devo declarar esse montante como rendimento do dependente?

Resposta: O valor de R$ 20 mil será abatido na seção de Dívidas e Ônus Reais, enquanto na ficha de Bens e Direitos será registrado o valor recebido de R$ 20 mil, com a especificação de que foi proveniente do dependente.

Dúvida do contribuinte 2: No ano de 2023, concedi um empréstimo financeiro a um parente próximo. Tanto eu quanto ele declaramos esse valor na Declaração do Imposto de Renda Pessoa Física (DIRPF) referente aos anos de 2023/2024. Contudo, ao final de 2023, a situação financeira do meu parente deteriorou-se, e optei por perdoar a dívida. Como devo registrar esse perdão?

Resposta: Considerando que tanto você quanto seu parente reportaram os valores como empréstimos em suas declarações, o perdão da dívida implica em sua conversão em uma doação. Nesse contexto, o procedimento adequado é lançar na ficha de doações efetuadas, por parte do doador, especificando o nome, CPF e o valor doado. Enquanto isso, o beneficiário da doação deverá informar em Rendimentos Isentos e Não Tributáveis o nome, CPF e o valor recebido como doação.

Dúvida do contribuinte 3: Como devo proceder para declarar o saldo negativo da minha conta-corrente? No meu informe de rendimentos consta que em 31/12/2022 o saldo era de -R$ 1.226,54 e, em 31/12/2023, estava em R$ 22. Além disso, no mesmo informe consta que na conta poupança, em 31/12/2022, o saldo era de R$ 2.204,18 e, em 31/12/2023, estava em R$ 3.637,35, com rendimentos de R$ 196,91.

Resposta: Os valores referentes aos empréstimos (dívidas) devem ser declarados na ficha Dívidas e Ônus Reais. No entanto, é importante ressaltar que dívidas de até R$ 5 mil estão dispensadas de serem declaradas. Já os rendimentos provenientes da poupança devem ser lançados na ficha de Rendimentos Isentos ou Não Tributáveis, utilizando o código 12.

Dúvida do contribuinte 4: Em janeiro de 2023, concedi um empréstimo de R$ 200 mil para meu filho, para ajudá-lo na compra de um imóvel próprio. Do montante emprestado, meu filho me pagará R$ 100 mil em abril de 2024, enquanto os R$ 100 mil restantes serão amortizados em 60 parcelas a partir de junho de 2024. Como devemos proceder na declaração anual de Imposto de Renda, tanto eu quanto ele? Quais campos devemos preencher?

Resposta: Na declaração atual, o pai que realizou o empréstimo deve declarar o valor na ficha de Bens e Direitos, fornecendo no campo de Discriminação o CPF do filho e as condições do empréstimo. Por outro lado, o filho que recebeu o empréstimo deve declarar o montante na ficha de Dívidas e Ônus Reais, incluindo o CPF do pai e as condições do empréstimo. Na próxima declaração, em 2025, ambos deverão efetuar a baixa dos valores recebidos. A comprovação da quitação poderá ser realizada por meio dos depósitos identificados.

Dúvida do contribuinte 5: No ano de 2021, contraí um empréstimo de certa quantia com minha irmã. Ambos declaramos essa transação de forma regular: eu na seção de Dívidas e Ônus, e minha irmã na de Bens e Direitos. Em 2023, quitei o valor do empréstimo, acrescido da correção de juros pela poupança. Como devemos proceder para declarar essa situação?

Resposta: Sua irmã deve zerar o valor do empréstimo na coluna de Situação em 31/12/2023, na seção de Bens e Direitos. Enquanto isso, em sua declaração, você também deve zerar a dívida na mesma data, na seção de Dívidas e Ônus Reais. Quanto aos juros recebidos, eles são tributáveis para sua irmã. Você deverá lançar esses juros na seção de Pagamentos Efetuados, utilizando o código 99 – Outros, enquanto sua irmã os incluirá na seção de Rendimentos Recebidos de Pessoas Físicas e do Exterior pelo Titular, na coluna de Outros, especificando o mês e o valor dos juros recebidos. É importante ressaltar que os juros recebidos de pessoa física estão sujeitos ao recolhimento mensal, conhecido como carnê-leão.

Dúvida do contribuinte 6: No ano de 2023, obtive um empréstimo sem juros no valor de 118 mil para liquidar a compra de um terreno. Planejo quitar essa dívida conforme minha capacidade financeira, sem a incidência de juros. A pessoa que me emprestou esse dinheiro precisará pagar Imposto de Renda sobre essa transação?

Resposta: Não será necessário pagar Imposto de Renda, uma vez que não haverá a cobrança de juros sobre o empréstimo concedido.

Dúvida do contribuinte 7: E quanto aos casos em que são realizados vários empréstimos, porém, somando todos, não ultrapassam 5.000 por mês? Como deve ser procedido?

Resposta: Se a soma total dos empréstimos que você contraiu não excedeu 5.000 reais, então não há necessidade de declará-los.

Dúvida do contribuinte 8: Supondo um cenário de empréstimo entre pessoas físicas ocorrido há alguns anos, no qual não houve pagamento de juros mensais. No momento da devolução do valor, que excede o “valor nominal” originalmente emprestado, o credor poderia considerar a atualização monetária do valor emprestado e pagar apenas a diferença como juros?

Exemplo: Em 2010, a pessoa física X pegou emprestado R$ 100.000 do sobrinho Y, sem realizar pagamentos durante esse período. Agora, em 2018, ele devolve R$ 170.000. Considerando que a inflação acumulada durante esses 5 anos foi de 50% (R$ 50.000), ao recolher o imposto pelo carnê-leão, poderia ser tributado apenas sobre R$ 20.000 (diferença entre os R$ 170.000 recebidos e os R$ 150.000 corrigidos monetariamente). Na minha interpretação, o acréscimo patrimonial foi apenas de R$ 20.000. Até o montante de R$ 150.000 devolvido, o credor estaria recebendo menos do que emprestou, não obtendo lucro. Você tem alguma informação sobre isso? Qual é a sua opinião?

Resposta: A legislação não menciona explicitamente a correção monetária nesses casos. Portanto, sugiro calcular o imposto sobre juros com base na diferença entre o valor originalmente emprestado e o valor recebido.

Dúvida do contribuinte 9: Em 2023, realizei um empréstimo e o quitei no mesmo ano. No entanto, ao deixar o campo de “situação em 31/12/21” em branco, uma mensagem de pendência é exibida. Como devo preencher esse campo se a dívida já estava paga?

Resposta: Se o empréstimo foi quitado no mesmo ano em que foi contraído, não há necessidade de declará-lo.

Dúvida do contribuinte 10: No ano de 2023, contraí alguns empréstimos, mas nenhum deles ultrapassou o valor de 5 mil reais. Declará-los pode ajudar ou atrapalhar no processo de restituição do Imposto de Renda?

Resposta: Embora não seja obrigatório, a declaração dos empréstimos de pequeno valor demonstra sua organização e transparência com a Receita Federal. Além disso, registrar esses valores na declaração é importante para evidenciar como o dinheiro passou por suas mãos. Quanto à restituição, não há influência direta, pois o processo de restituição é baseado em diversos fatores além dos empréstimos declarados.

Dúvida do contribuinte 11: Em 2023, contrai um empréstimo sem juros no valor de 118 mil para quitar a compra de um terreno. Pretendo pagar essa dívida conforme minha disponibilidade financeira, sem a incidência de juros. A pessoa que me emprestou esse dinheiro terá que pagar Imposto de Renda sobre essa transação?

Resposta: Não, não será necessário pagar Imposto de Renda sobre um empréstimo sem juros.

Dúvida do contribuinte 12: Peguei emprestado R$25 mil com um familiar, no caso minha mãe, para investir na bolsa. Pretendo pagar o valor integral a ela em três anos, sem cobrança de juros, já que a ajudei em outro momento. Como devo proceder para declarar esse empréstimo?

Resposta: Todos os empréstimos que não envolvem alienação fiduciária, ou seja, quando não há um bem dado como garantia (como no financiamento de carros e imóveis), devem ser declarados. No seu caso, que tomou o empréstimo em 2022, a dívida contraída deve ser informada na ficha de Dívidas e Ônus Reais, especificando a natureza da dívida e fornecendo o nome, CPF ou CNPJ do credor, que é sua mãe.

Dúvida do contribuinte 13: Emprestei dinheiro ao meu pai agora em 2024, um valor superior a 5 mil reais, porém, o empréstimo foi feito este ano. No programa do Imposto de Renda, só há opções para declarar a situação em 2022 e 2023. Como faço para declarar que emprestei dinheiro este ano? Ou só poderei declarar isso no próximo ano?

Resposta: Você só conseguirá declarar esse empréstimo no próximo ano, quando estiver preenchendo a declaração referente ao ano em que o empréstimo foi realizado.

Veja também como declarar doação no imposto de renda 2023.

Como devo declarar um empréstimo consignado feito em 2023 no valor de R$ 30.000,00 e repassei o valor para uma amiga. Por problemas particulares ela está conseguindo me pagar somente R$ 270,00 p/mês porém as parcelas são descontadas integralmente do meu salário?

Fiz um empréstimo para o meu filho que é residente fiscal nos EUA, para que ele pudesse comprar um imóvel.

Tenho o entendimento claro que ambos temos a obrigação de declararmos o empréstimo nas nossas declarações de IRPF (Eu, devo declarar como Bens e Direitos e o meu filho deve declarar como Dívidas e Ônus Reais) como também devemos ter o contrato de empréstimo formalizado e registrado.

Entendo que quando meu filho iniciar os pagamentos deste empréstimo (através de remessas dos EUA para o Brasil), a parcela do principal é isenta de IR. Mas onde devo declarar este valor desta parcela? A parcela correspondente aos juros, eu já entendi que devo declarar na ficha de Rendimentos tributáveis Recebidos de PF.

Corbiniano,

A parcela principal recebida você não declara, apenas faça o abatimento no valor emprestado.

Fiz 5 empréstimos, 3 mil, 2 mil, 4mil, 2mil, 1 mil em uma corretora de criptomoedas, deixei bitcoin como garantia. Totalizando 12 mil. Com os Juros, nenhum deles passa de 5 mil individualmente. Preciso declarar?

Alvorada,

Como se trata de empréstimo tomado de uma mesma instituição financeira, eu declararia como se fosse apenas um empréstimo, somando todos os valores. Não se esqueça de declarar também os Bitcoins na ficha de bens.

BOM DIA,

POR FAVOR.

FIZ UM EMPRÉSTIMO COM IMOVEL GARANTIA EM 2021.

NA DECLARAÇÃO LANCEI NO BENS E DIREITOS, SITUAÇÃO EM DEZ/21 AS PARCELAS PAGAS.

EM 2022 PAGUEI MAIS ALGUMAS PARCELAS E ANTECIPEI TODA A DIVIDA.

DEVO LANCAR NA SITUAÇÃO DEZ/22 O VALOR TOTAL PAGO, OU DEIXO ZERADO E RELATO TUDO NA DISCRIMINAÇÃO.

MINHA DUVIDA É PORQUE NAO SEI, SE INTERPRETO COM UM FINANCIAMENTO E LANÇAREI SEMPRE ESSE VALOR NO MEU BENS E DIREITOS, OU SE ENCERRO ESSE LANÇAMENTO NESTE ANO, EXPLICANDO TUDO NA DISCRIMINAÇÃO E DEIXANDO ZERADO A SITUAÇÃO DEZ/22. AGRADEÇO DEMAIS SE PUDER AJUDAR. NAO ENCONTREI ESSA RESPOSTA EM NENHUM LOCAL DA WEB.

Marco,

Poste sua questão nesse grupo de dúvidas para resposta de especialistas…

https://www.facebook.com/groups/impostoderendarestituicao

No ano passado uma tia me emprestou 20 mil para eu quitar uma dívida e eu comecei a pagar 2 mil reais por mês pra ela a partir de setembro e vou continuar pagando esses 2 mil até quitar esse ano. Entendi que na declaração desse ano eu e ela precisamos lançar os valores, mas caso eu quisesse dar algum valor a mais pra ela como “juros” desse empréstimo nesse ano por ela ter me ajudado, como ela deveria proceder com essa coisa de carnê leão? Como que a Receita vai saber que é de juros desse empréstimo quando eu quitar?

Sobrinho,

Se você deseja oferecer à sua tia um valor adicional como “juros” pelo empréstimo que ela concedeu, isso pode ser feito, porém é importante entender como isso deve ser tratado em termos fiscais.

Primeiramente, é necessário destacar que os juros pagos por empréstimos entre pessoas físicas não são dedutíveis do Imposto de Renda para quem paga, mas são tributáveis para quem recebe.

Dito isso, se você deseja fazer pagamentos adicionais à sua tia como juros pelo empréstimo, ela precisará lidar com o Carnê-Leão para reportar esses valores como rendimentos.

Por sua vez, você não precisará fazer nada adicional em sua declaração de Imposto de Renda em relação aos juros pagos, pois, como mencionado, eles não são dedutíveis do imposto.

Já sua tia, deverá ter atenção à lei do IR:

Os juros decorrentes de empréstimos concedidos a pessoa jurídica estão sujeitos à incidência do imposto sobre a renda, exclusivamente na fonte, às alíquotas de:

a) 22,5%, com prazo de até seis meses;

b) 20%, com prazo de seis meses e um dia até doze meses;

c) 17,5%, com prazo de doze meses e um dia até vinte e quatro meses;

d) 15%, com prazo acima de vinte e quatro meses.

Se recebidos de pessoa física, os juros recebidos estão sujeitos ao recolhimento mensal (carnê-leão) e à tributação na Declaração de Ajuste Anual.

Fonte: Perguntas e Respostas IRPF – RFB

Os juros recebidos deverão ser lançados mês a mês por meio do programa Carnê-Leão, disponível para download no site da Receita. Em caso de imposto a pagar, o próprio programa poderá emitira o DARF com código 0190.

Se o lançamento via carnê-leão foi feito, importe os dados na ficha “Importações” da DIRPF. Se não fez, e há IR a pagar, precisa o fazer o pagsmrnto o quanto antes, emitindo Darf com a multa e os juros pelo atraso no programa Sicalc, com o mesmo código 0190. Nesse caso, é preciso preencher manualmente na declaração os juros recebidos. Abra a ficha “Rendimentos Tributáveis Recebidos de Pessoa Física/Exterior”, mais especificamente no campo “Outros”.

Bom dia , Fiz um CDC na caixa 12 mil pago as parcelas todo mês.

porém não consigo extrato a não ser em uma agência, pode me indicar onde consigo o número desse contrato e extrato pra IR ?

procuro pelo internet banking ou pelo App e não consigo buscar .

Aldeir,

Para obter o número do contrato e o extrato do CDC (Crédito Direto ao Consumidor) que você fez na Caixa Econômica Federal para declarar no Imposto de Renda, sugiro que entre em contato diretamente com o banco. Você pode ligar para o serviço de atendimento ao cliente da Caixa ou visitar uma agência bancária próxima para solicitar essas informações.

Ao falar com um representante do banco, explique que precisa do número do contrato e do extrato para a declaração do Imposto de Renda. Eles devem ser capazes de fornecer essas informações ou orientá-lo sobre como acessá-las através do internet banking ou do aplicativo, caso seja possível.

Se não conseguir obter os dados por esses meios, a equipe da agência pode fornecer assistência adicional para resolver o problema e garantir que você tenha todos os documentos necessários para sua declaração de imposto de renda.

Estou em dúvida sobre declaração de empréstimos consignados.

O valor que colocamos que devemos é o valor que pegamos ex. 30.000 ou o valor que dá o total das parcelas no final? No próximo ano, pq a situação do empréstimo onde coloca o valor que pagamos , lá sempre vai ficar valor maior que o empréstimos é isso? Pois com juros o valor pago será bem maior. Poderia me explicar por favor. A questão do campo situação 2021 , situação em 2022.

Mariana,

Você deve declarar de acordo com o extrato fornecido pela instituição financeira. Veja um bom exemplo de como declarar empréstimo consignado aqui.

Fiz um empréstimo de 35 mil no banco gerou uma darf financeira pra eu pagar? Isso é correto? O valor está bloqueado até eu pagar essa darf ? Alguém pode me ajudar??

Driely,

Cuidado, pode ser golpe. Qual banco?

Fiz um empréstimo em 2021 e quitei no mesmo ano, quando coloco na declaração fica como pendente pq quer o valor do final do ano de 2021. Não vai dar pro lema com a receita federal por causa dessa pendência ou cair na malha fina por causa disso

Estou com o mesmo problema. =/ Você conseguiu?

Pessoal,

Se a dívida já foi quitada no mesmo ano que tomou o empréstimo então não precisa declarar.

Oi, realizei 3 empréstimos em 2022, mas um eu cancelei e os outros foram quitados no mesmo ano de 2022 . Eu preciso declarar em 2023?

Colega,

Não precisa.

Olá, fiz um empréstimo de 3.000 este ano de 2022, porém com os juros ultrapassa o valor de 5.000. Preciso declarar? E seria no não de 2023 a declaração?

Marcela,

Se o valor total do empréstimo (incluindo juros) for superior a 5 mil, então deve declarar.

Boa noite!

Como eu declaro os juros do empréstimo? Informo o valor total com o juros?

Boa noite,

Meu pai me emprestou 300 mil reais e não iria me cobrar. Seria uma doação, porém para fugir do ITCMD RJ resolvemos colocar como empréstimo já que assim não será necessário pagar nenhum tipo de cobrança.

Usarei esse dinheiro para investir na bolsa de valores.

Minhas dúvidas são:

1- Eu realmente sou obrigado a declarar as parcelas pagas do “empréstimo” mesmo meu pai não querendo esse pagamento?

2- Se sim, esses pagamentos das parcelas são obrigadas a serem realizadas por transferência bancaria, ou podem ser pagas com dinheiro vivo?

Desde já. meu obrigado!

Bernardo,

Esse tipo de artimanha não é correto. Se seu pai nunca mais irá cobrar esse empréstimo, então é doação mesmo.

Olá, tomei um empréstimo de pessoa física R$ 50000 sem juros em 2020 e não informei no IR de 2021, como devo informar na declaração de 2022, visto que ainda não paguei nenhuma parcela ?

Thaikan,

Deve retificar a declaração anterior antes de entregar a nova declaração.

ME AJUDEM.

EMPRESTEI 80 MIL DO MEU PAI EM 2021, VOU PAGAR COMO PUDER, LANCANDO E SEMPRE DEDUZINDO AS PARCELAS.

SÓ QUE ELE FALECEU EM JANEIRO E VOU CONTINUAR A PAGAR, MAS A MINHA MÃE.

COMO EU FAÇO A DECLARACAO PARA NAO PAGAR IMPOSTO ESTADUAL E NAO TER PROBLEMA COM A RECEITA TBEM?

Charles,

O empréstimo que seu pai lhe fez trata-se de um bem na declaração dele. Portando, sua mãe herdou esse bem. Na sua declaração, você deve informar ainda seu pai como o dono do empréstimo. Quando a declaração de espólio estiver finalizada, você passa a informar sua mãe.

Fiz um empréstimo bancário no valor de R$ 40.000,00, transferi o valor integralmente para o meu filho, ele é quem paga as prestações mensais para amortização do empréstimo, como devemos declarar essa transação na declaração anual do IRPF?

Manoel,

Na sua declaração, declare esses 40 mil na ficha de dívidas (coloque os dados do banco). Como vc passou o dinheiro para seu filho, então declara na ficha de bens esse empréstimo cedido a ele.

Se seu filho for fazer declaração, então ele também precisa declarar essa dívida em relação a você (ele não precisa colocar dados do banco pois a dívida dele é em relação a você e não ao banco).

Precisei pegar um empréstimo com minha mãe para a compra de um carro para transportar meu filho para tratamentos de saúde pois no que eu tinha não cabia a cadeira de rodas. O valor foi de 40.000. Estou pagando parcelas mensais a ela. No acordo, ao vender meu carro anterior, daria o valor da venda para abater na dívida. No entanto, só consegui vender o carro este ano (2022). Como devo declarar essa situação? Os dois carros acabaram ficando em meu nome no exercício de 2021.

Colega,

No campo “Situação em 31/12/2021” coloque o valor total da dívida. Na declaração do próximo ano, repita o calor no campo “Situação em 31/12/2021” e no campo “Situação em 31/12/2022” coloque apenas a dívida que ainda falta pagar para sua mãe.

Tenho um dúvida fiz 4 empréstimos consignado porém todos com valor abaixo de 5mil, porém se totalizar os 4 sem juros da mais de 5 mil, eu preciso declarar? Esses 5mil seria referente ao total do valor devido em geral, totalizando todos empréstimo no caso?

José,

Só é necessário declarar aquele empréstimo cujo valor ultrapassa R$ 5 mil. Dívidas com valores iguais ou inferiores não precisam ser informadas na declaração de imposto de renda. Veja como declarar empréstimo consignado no imposto de renda.

Fiz um empréstimo de 50 mil no banco gerou uma darf financeira pra eu pagar? Isso é correto? O valor está bloqueado até eu pagar essa darf ?

Daiane,

Estranho isso. Procure se informar sobre a empresa.

Olá, meu esposo fará um empréstimo no exterior de 100 mil reais, para pagar em 3 mil por mês em 3 anos. Como deve-se declarar esse valor, uma vez que proveniente de um empréstimo de um banco internacional? Desde já agradeço.

Dayane,

Declare normalmente.

A cada ano faça a revisão do valor de acordo com o valor de parcelas já pago e de acordo com o câmbio se for o caso.

Emprestei 8 mil reais sem juros em 2021 para a minha irmã e ela me pagou no mesmo ano 2.200 reais, o saldo em dezembro foi de 5.800 mil, como devo declarar?

Doação menor de 5 mil precisa declarar?

Caroline,

Na ficha “Bens e Direitos”, selecione o código “51 – Crédito decorrente de empréstimo” e informe no campo “Discriminação” o nome e CPF da sua irmã. Deixe o campo “Situação em 31/12/2020” zerado. No campo “Situação em 31/12/2021” coloque 5.800 mil.

Em 2018 minha mãe me fez o empréstimo de 270 mil sem a intenção de receber o valor, a fim de não pagar itcmd, para que eu pudesse comprar uma casa. Declaramos valores de parcelas e fomos fazendo a baixa dos valores anual.

Entretanto, agora em 202q vendi esta casa e usei o valor para dar de entrada em outra casa e financiei o restante. Devo declarar este novo financiamento junto do outro financiamento com minha mãe? É possível declarar o perdão da dívida com minha mãe?

Hugo,

Deve continuar declarando a dívida para com sua mãe. Se não for declarar vais caracterizar doação.

Olá, minha dúvida é a seguinte, até ano passado eu não era obrigado a entregar declaração, a entreguei apenas com intuito de receber o imposto retido na fonte, como não era obrigado, fiz a declaração crua, dessa forma, como nesse ano sou obrigado a declarar, fiquei com muitas dúvidas, pois tenho algumas situações específicas de anos anteriores que não estavam nas minha declarações, mas especificamente em relação a empréstimos, que é sobre o que trata a matéria, a situação é a seguinte: tenho um empréstimo consignado adquirido junto ao BB em novembro/2018 e renovado em fevereiro/2020. No meu Informe do BB têm duas linhas, na primeira linha tem o empréstimo de 2018, com as seguintes informações: Valor Financiado 22.699,68 / Saldo devedor em 31/12/2020 0,00 / Prestações pagas em 2020 496,44 / Juros pagos em 2020 112,19 / Amortização em 2020 384,25 e na segunda linha tem a renovação do consignado em 2020, com as seguintes informações: Valor Financiado 25.947,38 / Saldo devedor em 31/12/2020 24.015,02 / Prestações pagas em 2020 4.917,40 / Juros pagos em 2020 309,55 / Amortização em 2020 4.607,85. Explicado isso pergunto: Como devo proceder com esse lançamento na ficha Dívidas e Ônus Reais? Obrigado desde já pela ajuda.

Dhyego,

Poste sua dúvida neste forum de ajuda sobre imposto de renda…

https://www.facebook.com/groups/impostoderendarestituicao

Boa Tarde… Fiz um empréstimo consignado em Dez/2020 no valor de R$50mil líquido, com juros da aproximadamente R$75mil comecei a pagar em Janeiro/2021, como devo declarar? valor liquido ou valor com juros? As parcelas pagas dentro do ano considero juros ou só amortização?

Nathalia,

Agora na declaração de 2021 você irá lançar só o valor de 50 mil como dívida. Na declaração do ano que vem você deve declarar o que pagou, considerando os juros.

Fiz um empréstimo consignado de 30.000,00 em julho/2020 e como não deu certo o negócio acabei quitando em novembro/2020 com juros. Como declaro isso no IR?

Michele,

Os campos “Situação em 31/12/2019” e “Situação em 31/12/2020” devem ficar zerados. Toda a informação do empréstimo (valor tomado, valor pago, CNPJ…) deve ser relatada no campo “Discriminação”.

fiz um emrpestimo em outubro de 2020 e paguei em 15/12 /2020 . no valor de 9.200 preciso declarar? ao declarar disse q tem pendencia no campo 1 pedindo pra informar valor em 2019 mas se em 2019 nao tinha divida e se em dez 2020 final nao tenho mais divida

Márcio,

Se a divida foi iniciada e quitada dentro do mesmo ano, não precisa declarar.

Boa tarde! Mas como explico pra Receita o aparecimento do valor do emprestimo quitado no mesmo ano, ja que eu usei para compor o pagamento de um imovel? Eu explico entao na discriminacao da compra do imovel?

Rosana,

Você tomou um empréstimo em 2020 para comprar um imóvel e quitou este empréstimo também em 2020?