Doações de bens ou valores, como dinheiro, imóveis e veículos, devem ser informadas na declaração do Imposto de Renda tanto por quem doa quanto por quem recebe. Embora sejam isentas de Imposto de Renda, a Receita Federal exige a sua declaração para acompanhar as transações que resultam em variações patrimoniais.

As doações realizadas ou recebidas devem ser declaradas no ano seguinte ao da efetiva transferência dos bens — ou seja, doações feitas em 2024 devem ser informadas na declaração de 2025.

Importante destacar que, apesar da isenção no Imposto de Renda, as doações podem estar sujeitas ao Imposto sobre Transmissão Causa Mortis e Doações (ITCMD), um tributo estadual com limites de isenção e alíquotas que variam conforme o estado.

O donatário (quem recebe a doação) deve informar o bem ou valor recebido na ficha “Rendimentos Isentos e Não Tributáveis”, utilizando o código “14 – Transferências patrimoniais – doações e heranças”, e incluir o nome e CPF do doador. Já o doador deve declarar a operação na ficha “Doações Efetuadas”, utilizando o código correspondente ao tipo de bem ou valor, também informando o nome e CPF de quem recebeu.

Não há um valor mínimo que obrigue a declaração da doação; porém, valores doados para fins de mera despesa corrente não precisam ser detalhados. Contudo, se o beneficiário utilizar a doação, por exemplo, para realizar uma aplicação financeira, é imprescindível que essa movimentação seja declarada.

Como declarar doação em dinheiro no IRPF?

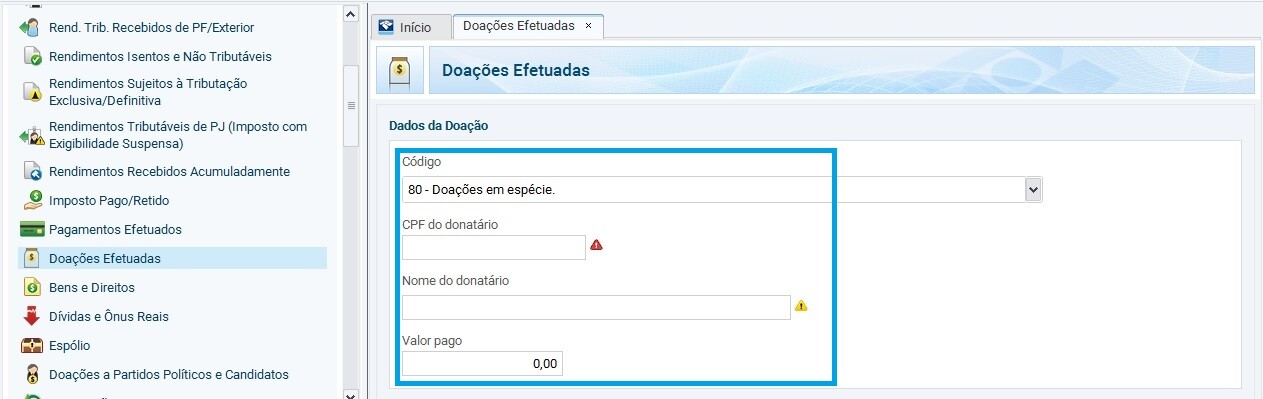

No programa do IRPF, a doação de dinheiro em espécie deve ser declarada pelo contribuinte doador na ficha Doações Efetuadas com o código 80 – Doações em espécie conforme mostrado na figura abaixo:

O recebedor ou donatário da doação em dinheiro não precisa declarar o valor se o utilizou em 2023 com itens que não precisam ser declarados, como gastos diversos do dia-a-dia ou aquisição de bens com valor inferior a 5 mil reais.

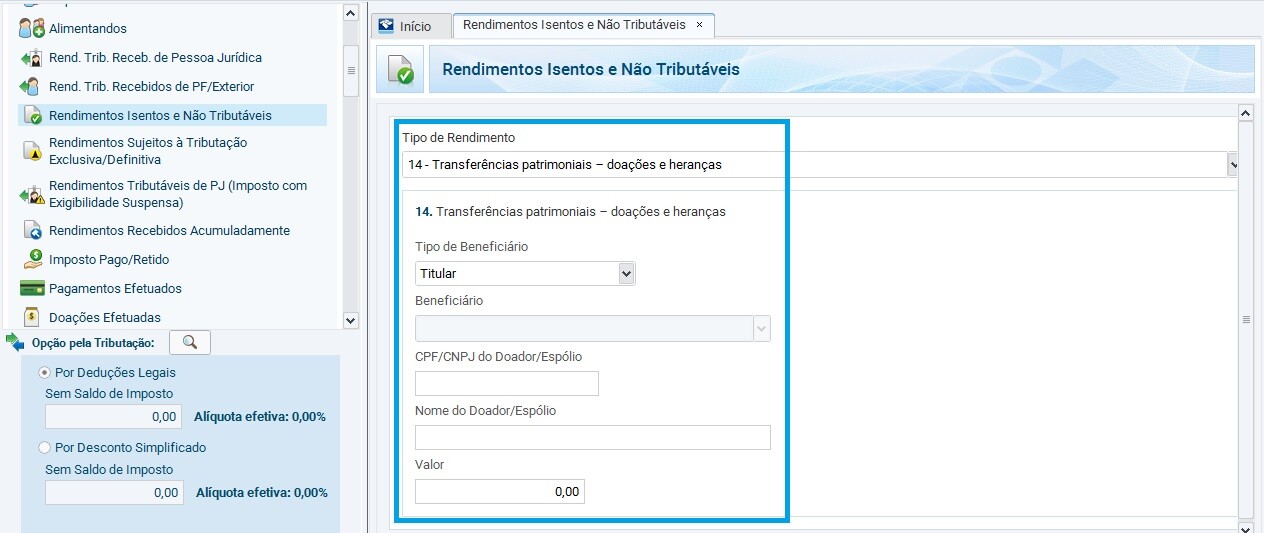

Se o donatário investiu o valor recebido com a doação em uma aplicação financeira ou adquiriu bens como imóveis e veículos, deve então declarar o valor recebido na ficha Rendimentos Isentos e Não Tributáveis além de registrar a aquisição do bem ou do investimento na ficha de Bens e Direitos. A figura abaixo apresenta a ficha de rendimentos isentos para recebimento de doação, o código a ser utilizado é 14 – Transferências patrimoniais – doações e heranças.

É preciso avaliar a legislação de cada estado para saber se existe a cobrança de ITCMD. O Imposto sobre Transmissão “Causa Mortis” e Doação (ITCMD) é um imposto brasileiro de competência dos Estados e do Distrito Federal, que incide quando da transmissão não onerosa de bens ou direitos, tal como ocorre na herança (causa mortis) ou na doação (inter-vivos).

Como declarar doação de imóvel no IRPF?

No programa do IRPF, a doação de imóvel deve ser declarada pelo contribuinte doador na ficha Doações Efetuadas com o código 81 – Doações em bens e direitos conforme mostrado na figura abaixo:

Se o imóvel era parte do patrimônio do doador nas declarações de anos anteriores, será necessário dar baixa do bem da ficha Bens e Direitos. Na coluna Situação em 31/12/2023 o contribuinte deve declarar o valor informado na declaração do ano anterior e, na coluna Situação em 31/12/2024, deve-se lançar o valor 0. No campo Discriminação deve-se informar que o bem foi doado e o nome e CPF ou CNPJ de quem recebeu a doação.

Se o imóvel foi comprado em 2024, a coluna Situação em 31/12/2023 deve-se ficar zerada. Na declaração do ano seguinte, a doação não precisará mais ser declarada.

O recebedor ou donatário da doação do imóvel deve informar a bem recebido na ficha Rendimentos Isentos e Não Tributáveis com o código 14 – Transferências patrimoniais – doações e heranças e registrar a posse do bem na ficha Bens e Direitos com o código correspondente ao imóvel. No campo Discriminação deve-se declarar que o bem foi recebido por doação, com o nome e CPF do doador, data de transferência e dados do imóvel. O contribuinte deve lançar o valor 0 na coluna Situação em 31/12/2023 e o valor do imóvel na coluna Situação em 31/12/2024.

Se o donatário recebeu e vendeu o imóvel em 2024 deve também declarar da fica “Bens e Direitos”. Os campos “Situação em 31/12/2023” e “Situação em 31/12/2024” deverão ficar zerados. No campo “Discriminação” deve-se declarar o recebimento da doação e a venda, os dados do doador e comprador, além da descrição do bem.

Caso o donatário obtenha lucro com a venda do imóvel e a venda não for isenta do pagamento de IR, o donatário é obrigado a preencher o Programa de Ganhos de Capital (GCAP) e recolher o imposto de 15% sobre o lucro da operação até o último dia útil do mês posterior à venda (mais detalhes neste tutorial de como declarar imóvel no IRPF).

Sobre o valor a ser declarado, o doador e o donatário precisam decidir se irão declarar o imóvel pelo valor de mercado, e pagar o IR sobre o ganho no ato da doação, ou se irão declarar o imóvel pelo custo de aquisição, deixando para o donatário a responsabilidade de pagar o IR sobre o lucro em uma eventual venda. Se for declarado o valor de mercado, o doador deverá pagar imposto de renda sobre a diferença entre o preço de aquisição do imóvel e o valor pelo qual ele foi doado, como se estivesse vendendo o imóvel e auferindo lucro.

Como declarar doação de veículo no IRPF?

No programa do IRPF, a doação de veículo automotor deve ser declarada pelo contribuinte doador na ficha Doações Efetuadas com o código 81 – Doações em bens e direitos conforme mostrado na figura abaixo:

Se o veículo era parte do patrimônio do doador nas declarações de anos anteriores, será necessário dar baixa do bem da ficha Bens e Direitos. Na coluna Situação em 31/12/2023 o contribuinte deve declarar o valor informado na declaração do ano anterior e, na coluna Situação em 31/12/2024, deve-se lançar o valor 0. No campo Discriminação deve-se informar que o bem foi doado e o nome e CPF ou CNPJ de quem recebeu a doação.

Se o veículo foi comprado em 2024, a coluna Situação em 31/12/2023 deve-se ficar zerada. Na declaração do ano seguinte, a doação não precisará mais ser declarada.

O recebedor ou donatário da doação do veículo deve informar a bem recebido na ficha Rendimentos Isentos e Não Tributáveis com o código 14 – Transferências patrimoniais – doações e heranças e registrar a posse do bem na ficha Bens e Direitos com o código correspondente ao veículo. No campo Discriminação deve-se declarar que o bem foi recebido por doação, com o nome e CPF do doador, data de transferência e dados do veículo. O contribuinte deve lançar o valor 0 na coluna Situação em 31/12/2023 e o valor do imóvel na coluna Situação em 31/12/2024.

Se o donatário recebeu e vendeu o veículo em 2024 deve também declarar da fica “Bens e Direitos”. Os campos “Situação em 31/12/2023” e “Situação em 31/12/2024” deverão ficar zerados. No campo “Discriminação” deve-se declarar o recebimento da doação e a venda, os dados do doador e comprador, além da descrição do bem.

Caso o donatário obtenha lucro com a venda do veículo e a venda não for isenta do pagamento de IR, o donatário é obrigado a preencher o Programa de Ganhos de Capital (GCAP) e recolher o imposto de 15% sobre o lucro da operação até o último dia útil do mês posterior à venda (mais detalhes neste tutorial de como declarar imóvel no Imposto de Renda).

Sobre o valor a ser declarado, o doador e o donatário precisam declarar o veículo com seu valor atualizado de mercado, e não por seu custo de aquisição. O valor que deverá ser incluído na declaração pode ser pesquisado em tabelas que calculam o custo médio de veículos novos e usados, como a Fipe.

Como declarar doações a entidades como creches e instituições de caridade

Doações incentivadas são aquelas destinadas a entidades beneficentes e projetos culturais que se enquadram em leis de incentivo fiscal. Estas doações podem ser abatidas na base de cálculo do imposto de renda. O contribuinte pode destinar para doações até 6% do imposto de renda devido à Receita. Veja as doações que são dedutíveis do Imposto de Renda:

Criança e Adolescente: As doações precisam ser feitas a fundos controlados pelos conselhos municipais, estaduais, distritais ou nacional dos direitos da criança e do adolescente. Depois de depositado o valor, o fundo deve emitir um recibo de doação com o nome e CPF do contribuinte, data e quantia da doação, nome do fundo e CNPJ. Doações feitas diretamente a entidades assistenciais não podem ser abatidas do IR.

Idoso: Neste caso, as doações seguem as mesmas regras. Os valores devem ser destinados a fundos nacional, estaduais ou municipais do idoso. As entidades devem emitir comprovante sobre a doação.

Cultura: Os projetos culturais que podem receber esse tipo de doação são aqueles que já tiverem sido aprovados pelo Ministério da Cultura, nas mais diversas áreas artísticas. No caso de obras cinematográficas ou videofonográficas, o projeto pode ser aprovado tanto pelo ministério quando pela Agência Nacional do Cinema (Ancine). Para deduzir doações a projetos de produção de cinema e vídeo independente, a exigência é de aprovação prévia do MinC ou da Agência Nacional de Cinema (Ancine). É preciso obedecer ao período para captação de recursos definido pelas portarias de homologação do MinC ou da Ancine. O contribuinte também pode optar por fazer a doação por investimento no mercado de capitais, adquirindo cotas representativas dos direitos de comercialização. Essas cotas são caracterizadas por certificados de investimento emitidos e registrados segundo normas da Comissão de Valores Mobiliários

Esporte: Os projetos na área esportiva precisam ser, preferencialmente, em “comunidades de vulnerabilidade social” e que promovam “a inclusão social por meio do esporte”, segundo a Receita Federal. O apoio deve ser destinado a projetos previamente aprovados pelo Ministério do Esporte.

Quem realizou doações incentivadas até o dia 31/12/2024 deve informá-las na ficha Doações Efetuadas informando o nome e CNPJ/CPF do beneficiário e valor doado. O programa gerador da declaração irá informar os limite de dedução dos valores de acordo com o valor do imposto devido pelo contribuinte

Doações realizadas a projetos sociais que não estão enquadrados em leis de incentivo fiscal não podem ser deduzidas e devem ser inseridas na ficha Doações Efetuadas com o código 80 – Doações em espécie, caso sejam feitas em espécie, ou com o código 81 – Doações em bens e direitos, se feitas na forma de bens. Na descrição, o deve-se informar nome e CPF/CNPJ do beneficiário.

Como declarar doações a partidos políticos e candidatos

Doações feitas a partidos políticos e candidatos devem ser declaradas na ficha Doações a Partidos Políticos, Comitês Financeiros e Candidatos a Cargos Eletivos informando CNPJ, nome do candidato ou partido político e valor.

As doações efetuadas a candidatos a cargos eletivos, a comitês financeiros de partidos políticos e a partidos políticos não podem ser deduzidas, por falta de previsão legal que permita a dedução.

Dúvidas mais comuns sobre doações no IRPF

Pergunta 1: Comprei um automóvel em 2024 no valor de R$ 45 mil e coloquei no nome do meu filho, que é isento. Como devo lançar essa doação na minha declaração (modelo completo) e na dele? Ele precisa declarar agora em março? Qual tipo de declaração ele deve fazer?

Para a sua declaração, o valor doado ao seu filho deve ser declarado na ficha “Doações Efetuadas” (e não “Pagamentos e Doações Efetuados”), utilizando o código 80 ou 81, conforme o bem ou direito doado.

Seu filho deve incluir o veículo na ficha “Bens e Direitos”, com o respectivo código, além de declarar o valor recebido na ficha “Rendimentos Isentos e Não Tributáveis”, código 14 – Transferências patrimoniais – doações e heranças, informando o nome e CPF do doador.

Ele só será obrigado a declarar se se enquadrar nas regras gerais de obrigatoriedade da Receita Federal. Caso não seja obrigado, não precisa declarar. Se for, deverá utilizar o modelo completo.

Pergunta 2: Como são tratadas no imposto de renda a residência médica e estágio remunerado em hospitais, laboratórios, centros de pesquisa e universidades, para complementação de estudo ou treinamento e aperfeiçoamento?

Estes recebimentos são considerados rendimentos do trabalho, mesmo que não haja vínculo empregatício ou desconto para o INSS.

No caso das bolsas de residência médica, são isentas de IR, conforme legislação específica (Lei nº 9.250/1995).

Importante: bolsas que configurem doação ou apoio exclusivamente para estudo/pesquisa também são isentas, desde que não impliquem vantagem para o doador nem representem contraprestação de serviços.

Correto também esclarecer que a isenção para residentes médicos é reconhecida.

Pergunta 3: Tenho um imóvel declarado na minha declaração de bens com o valor de R$ 120.000,00. Em 2024, doei este imóvel para um filho. Quando da assinatura da escritura, o imóvel foi avaliado em cerca de R$ 730.000,00, tendo sido recolhido o imposto de transmissão. Qual o valor do imóvel que será lançado na declaração de bens do meu filho?

Mesmo que o imóvel tenha sido avaliado em R$ 730.000,00 para fins de ITCMD, para fins de Imposto de Renda, a doação pode ser feita:

-

pelo valor constante na declaração do doador (R$ 120.000,00);

-

ou pelo valor de mercado (R$ 730.000,00).

Se optar pelo valor de mercado, será necessária a apuração e pagamento do IR sobre ganho de capital pelo doador, com base na diferença entre o valor declarado e o de mercado.

Seu filho deverá incluir o bem na ficha “Bens e Direitos” pelo valor declarado na doação, e o valor total da doação deve ser informado na ficha “Rendimentos Isentos e Não Tributáveis”, código 14.

O doador deve lançar na ficha “Doações Efetuadas” e deixar em branco o campo “Situação em 31/12/2024”.

Pergunta 4: Minha mãe me transferiu R$ 40.000 no ano passado como doação para usar como entrada no financiamento de um apartamento. Ela nunca declarou imposto de renda, pois seus rendimentos ficam abaixo do mínimo. Preciso declarar essa doação em qual campo? Como ela não irá declarar o IR, terei problemas?

O valor deve ser declarado por você na ficha “Rendimentos Isentos e Não Tributáveis”, código 14 – Transferências patrimoniais – doações e heranças, informando nome e CPF da doadora.

Não há problema pelo fato de sua mãe não declarar IR. O que importa é que você declare corretamente a doação recebida.

Pergunta 5: Como tributar a situação em que o pai deu ao filho o usufruto de rendimentos de aluguel de imóvel?

Se o usufruto estiver formalmente constituído por escritura pública e averbado no registro de imóveis, os rendimentos do aluguel devem ser declarados pelo usufrutuário (seu filho).

Caso não haja formalização, o pai mantém a propriedade e deve declarar os rendimentos como doação em espécie ao filho, que deve informá-los na ficha “Rendimentos Isentos e Não Tributáveis”, código 14.

Pergunta 6: A doação modal de bens ou direitos é tributável?

A doação modal ou onerosa impõe um encargo ao donatário. A Receita entende que o valor correspondente ao encargo é tributável e, por isso, deve ser declarado:

-

Se recebido de pessoa física: sujeito ao Carnê-Leão.

-

Se recebido de pessoa jurídica: sujeito à retenção na fonte.

Atenção: o valor que exceder ao encargo continua sendo considerado doação e deve ser declarado como “Rendimento Isento e Não Tributável”.

Pergunta 7: Rendimentos de bolsa de estudos são isentos do imposto de renda?

Bolsas de estudo são isentas de IR desde que:

-

Sejam destinadas exclusivamente para estudo ou pesquisa;

-

Não constituam vantagem para o doador;

-

Não caracterizem contraprestação de serviços.

Exemplos típicos: bolsas de residência médica e bolsas do Pronatec são isentas.

Pergunta 8: Quem recebe herança ou doação em bens móveis, imóveis ou direitos pode ser considerado dependente?

O recebimento de herança ou doação não afeta a condição de dependente no IR.

Se o dependente constar na sua declaração, os bens recebidos devem ser informados na ficha “Bens e Direitos” e os valores recebidos como “Rendimentos Isentos e Não Tributáveis”, código 14.

Os rendimentos produzidos por esses bens são tributáveis e devem ser informados na declaração do responsável.

Pergunta 9: Como devo declarar doações recebidas em bens móveis e imóveis no IRPF 2025?

O donatário deve:

-

Declarar o bem recebido na ficha “Bens e Direitos”, informando o nome e CPF do doador;

-

Informar na ficha “Rendimentos Isentos e Não Tributáveis”, código 14, o valor total da doação.

O doador deve:

-

Informar na ficha “Doações Efetuadas”, utilizando o código 80 (dinheiro) ou 81 (bens e direitos);

-

Deixar em branco o campo “Situação em 31/12/2024” do bem que foi doado.

Pergunta 10: Tenho uma apartamento declarado na minha última declaração de imposto de renda com valor de R$ 400 mil. No IPTU o valor venal é de R$ 500 mil. Pretendo doar este imóvel ao meu filho. Qual dos três valores deve ser utilizado?

O valor a ser declarado depende da escolha:

-

Valor constante na declaração do doador (R$ 400 mil) → não há ganho de capital;

-

Valor venal ou de mercado (R$ 500 mil) → há ganho de capital, devendo ser apurado pelo doador com incidência de IR de 15% sobre a diferença.

O doador deve:

-

Declarar a doação na ficha “Doações Efetuadas”;

-

Dar baixa na ficha “Bens e Direitos”.

O donatário deve:

-

Informar a doação como “Rendimento Isento e Não Tributável”, código 14;

-

Declarar o imóvel na ficha “Bens e Direitos”, pelo valor recebido.

Além disso, é essencial verificar a incidência de ITCMD, tributo estadual.

Pergunta 11: Quem recebe doação em dinheiro deve declarar como?

O valor das doações recebidas em dinheiro deve ser incluído na ficha “Rendimentos Isentos e Não Tributáveis”, utilizando o código 14 – Transferências patrimoniais – doações e heranças, informando o nome e o número de inscrição no CPF do doador, bem como o valor recebido.

Se o valor da doação foi utilizado para adquirir bens ou realizado investimentos que ainda existam em 31/12/2024 (não mais 2023), esses devem ser informados na ficha “Bens e Direitos”, com o código específico do bem ou direito.

O doador, por sua vez, deve declarar a doação na ficha “Doações Efetuadas”, informando o nome, o CPF do beneficiário, o valor doado e o código 80 – Doações em espécie.

Pergunta 12: Como declarar empréstimos efetuados a uma empresa?

Empréstimos para empresas devem ser informados na ficha “Bens e Direitos”, utilizando o código 51 – Crédito decorrente de empréstimo.

Os juros pagos pela pessoa jurídica tomadora do empréstimo são tributados exclusivamente na fonte e devem ser informados na ficha “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”, utilizando o código correspondente a “Juros sobre Empréstimos”.

Pergunta 13: Como devo proceder para declarar um imóvel recebido em doação com cláusula de usufruto no Imposto de Renda 2025?

Na ficha “Bens e Direitos” do beneficiário (donatário), é necessário:

-

Informar, no campo “Discriminação”, todos os dados relevantes, incluindo o nome e o CPF do usufrutuário;

-

Declarar o valor correspondente à nua-propriedade no campo “Situação em 31/12/2024”;

-

Declarar também o valor da doação na ficha “Rendimentos Isentos e Não Tributáveis”, código 14.

Na declaração do doador:

-

Se já possuía o imóvel antes da doação → deve removê-lo da ficha “Bens e Direitos”, informando, na “Discriminação”, o nome e o CPF do beneficiário e as informações sobre o usufruto.

-

Se adquiriu e doou no mesmo ano → deve incluí-lo na ficha “Bens e Direitos”, informando aquisição e posterior doação, bem como o usufruto.

Em ambos os casos: -

Se o doador permanecer com o usufruto, deve manter a informação na ficha “Bens e Direitos”, no campo “Discriminação”, mas não precisa informar valor, a menos que conste valor atribuído no ato da transmissão.

Pergunta 14: Minha mãe e minha tia me fazem doações que totalizam R$ 800 mensais, através de transferência bancária, pois temos conta no mesmo banco. Essa doação precisa ser declarada com o CPF delas? Preciso colocar isso na minha declaração mesmo sendo um valor pequeno? Considerando o rendimento anual, minha receita fica abaixo dos R$ 40 mil (sendo os 40 mil correspondentes ao valor que recebo de pessoa jurídica mais essas doações, presentes de aniversário etc). Na aba de rendimentos isentos de pessoa física, vi que poderia lançar lá, porém eu preciso do CPF de cada pessoa que me fez essa doação e elas precisam lançar que fizeram doação para mim? Há outro local para esse lançamento?

Sim, mesmo valores pequenos devem ser declarados, desde que você esteja obrigado a declarar por outros motivos (por exemplo, rendimentos tributáveis ou isentos acima de R$ 40 mil).

As doações devem ser informadas na ficha “Rendimentos Isentos e Não Tributáveis”, código 14, com o nome e CPF de cada doador.

O doador, se também obrigado a declarar, deve lançar a operação na ficha “Doações Efetuadas”, código 80.

Não há recolhimento de IR sobre doações, mas pode haver incidência do ITCMD, dependendo do valor e das regras do seu estado.

Não existe valor mínimo obrigatório para declaração, mas é boa prática declarar qualquer valor que gere variação patrimonial.

Se as doações foram usadas para adquirir bens, estes devem ser incluídos na ficha “Bens e Direitos”.

Pergunta 15: Em 2024, fiz uma doação de R$ 32 mil para meu filho comprar um automóvel. Como devo declarar esta doação?

Você deve incluir a doação na sua declaração, na ficha “Doações Efetuadas”, informando:

-

O nome e o CPF do seu filho;

-

O valor doado;

-

O código 80 – Doações em espécie.

Seu filho deve:

-

Informar o valor recebido na ficha “Rendimentos Isentos e Não Tributáveis”, código 14;

-

Declarar o veículo na ficha “Bens e Direitos”, código 21 – Veículo automotor terrestre;

-

No campo “Discriminação”, informar dados sobre a compra: nome e CPF/CNPJ do vendedor, forma de aquisição (com recursos de doação etc.);

-

No campo “Situação em 31/12/2024”, o valor pago pelo automóvel.

Pergunta 16: Recebi uma doação do exterior de um parente estrangeiro. No campo de identificação do doador em rendimentos não tributáveis só consta CPF e ele só tem NIF por ser estrangeiro. Como devo proceder essa declaração de doação?

Na ficha “Rendimentos Isentos e Não Tributáveis”, a Receita exige o CPF do doador, o que pode ser um problema no caso de doadores estrangeiros com apenas NIF ou outro identificador.

O mais prudente é:

-

Informar na ficha “Rendimentos Isentos e Não Tributáveis”, código 14, com o valor recebido e, no campo “Discriminação”, mencionar o nome e o NIF ou outro documento do doador, justificando a ausência de CPF.

Não usar “Outros”, pois o correto é manter o código 14, explicando a situação.

É recomendável manter documentos comprobatórios dessa doação.

Pergunta 17: Em 2023, emprestei dinheiro para um amigo para ajudá-lo devido à perda de emprego. Declaramos esse valor na DIRPF 2023/2024. No final de 2024, a situação dele piorou e decidi perdoar a dívida. Como devo registrar esse perdão? Equivale a uma doação sujeita ao ITCMD?

O perdão de dívida configura uma doação.

Logo:

-

O doador deve declarar a operação na ficha “Doações Efetuadas”, informando nome, CPF e o valor perdoado, com o código 80 – Doações em espécie.

-

O beneficiário (se obrigado a declarar) deve informar na ficha “Rendimentos Isentos e Não Tributáveis”, código 14, o nome, CPF e o valor correspondente.

Pode haver incidência de ITCMD, conforme as regras do estado onde reside o beneficiário.

Pergunta 18: Existe algum valor ou percentual limite para doação?

Não existe um limite legal de valor ou percentual para doar, mas:

-

O Código Civil impõe limites quando há herdeiros necessários (filhos, pais, cônjuge).

-

A parte que o doador pode dispor livremente é até 50% do seu patrimônio, chamada parte disponível.

-

A outra metade, chamada legítima, deve ser reservada aos herdeiros necessários.

Doações que ultrapassem essa parte podem ser consideradas inoficiosas e contestadas judicialmente pelos herdeiros prejudicados.

Pergunta 19: Meu padrasto não quer deixar a casa dele para os irmãos, mas sim para mim. A minha mãe já faleceu. Ele pode fazer uma doação?

Se seu padrasto não tiver herdeiros necessários vivos (filhos, pais, cônjuge), ele pode dispor livremente de 100% do patrimônio, seja por testamento ou doação em vida.

Se existirem herdeiros necessários, ele só pode doar ou deixar em testamento até o limite da parte disponível (50%).

Os irmãos não são herdeiros necessários e só têm direito na ausência desses.

Recomenda-se consultar um advogado para formalizar a disposição e garantir segurança jurídica.

Pergunta 20: No regime de comunhão parcial de bens, um cônjuge pode doar sua parte para o outro? E a parte que recebeu pode doar o bem na sua totalidade para um filho que não é do casal?

No regime de comunhão parcial de bens, cada cônjuge tem direito a 50% dos bens adquiridos de forma onerosa durante o casamento.

Um cônjuge pode doar sua parte ao outro, mas a doação de 100% do bem a terceiros (como um filho fora do casal) pode ser contestada, especialmente se houver herdeiros necessários.

Se não houver herdeiros necessários, pode ser possível.

Por segurança, o ideal é consultar um advogado especializado em direito de família e sucessões antes de realizar a doação.

Pergunta 21: Recebi um terreno como doação em 2013, e vou fazer minha primeira declaração agora, como procedo com a declaração deste imóvel?

O terreno recebido como doação em 2013 deve ser declarado na sua ficha de “Bens e Direitos”, utilizando o código 13 – Terreno.

Na “Discriminação”, informe que o terreno foi recebido por doação, incluindo o nome e CPF do doador, a data da transferência e detalhes do imóvel.

Na coluna “Situação em 31/12/2024”, insira o valor que o bem tinha à época da doação, em 2013, ajustado se houver atualizações formais (ex.: benfeitorias, regularizações).

Se não houve alterações, mantenha o mesmo valor. Não há necessidade de preencher a coluna “Situação em 31/12/2023” em primeira declaração.

Pergunta 22: Recebi a doação de um imóvel em 2023, mas acabei não declarando e nem o doador. Como faço esse ano para declarar?

Se você já entregou a declaração de 2024, deve fazer uma retificação, incluindo:

-

O imóvel na ficha “Bens e Direitos”, com o código correspondente (ex.: código 11 para apartamento, 12 para casa etc.).

-

A doação na ficha “Rendimentos Isentos e Não Tributáveis”, código 14 – Transferências patrimoniais – doações e heranças.

Se ainda não declarou e fará isso agora, basta incluir:

-

O imóvel na ficha “Bens e Direitos”;

-

O valor recebido na ficha “Rendimentos Isentos e Não Tributáveis”, código 14.

O doador também deve retificar ou declarar a doação na ficha “Doações Efetuadas” com o código correspondente (80 ou 81).

Pergunta 23: Recebi a doação de parte de um imóvel por parte de minha avó, que é atualmente a minha dependente. Na hora de declarar no IRPF a doação efetuada não tem a opção de colocar que a doação foi feita pela dependente e não por mim. Aí, como a doação foi recebida por mim o sistema identifica como erro o fato do CPF do donatário der o mesmo que o do declarante. Como pode ser declarada a doação por parte de um dependente?

Para declarar a doação feita pela sua dependente, proceda assim:

-

No campo “Tipo de Beneficiário”, selecione “Titular”;

-

No campo “CPF do Doador”, informe o CPF da sua avó, mesmo ela sendo sua dependente.

Assim, o sistema reconhece que a doação foi feita por uma pessoa diferente do titular e evita o erro de CPF repetido.

Lembre-se: dependentes podem doar bens, desde que informados corretamente.

Pergunta 24: FIZ UMA DOAÇÃO AO FUNDO DA CRIANÇA E ADOLESCENTE 3% DO VALOR DO IMPOSTO, PRECISO FAZER ALGUMA CARTA CONSTANDO ESSA DOAÇÃO?

Sim. É importante que o Fundo da Criança e do Adolescente emita um recibo contendo:

-

Nome e CPF do doador;

-

Data e valor da doação;

-

Nome e CNPJ do fundo.

Esse recibo serve como comprovação para dedução na declaração de Imposto de Renda, na ficha “Doações Diretamente na Declaração – ECA”.

Não é necessário fazer uma carta, mas sim guardar esse recibo oficial.

Pergunta 25: Na declaração referente ano 2023, minha dependente recebeu uma doação de imóvel, declarei em ‘rendimentos isentos e não tributáveis’ mas não mencionei entrada em bens e direitos, no transporte para este ano, isso não apareceu, só que acabei de verificar, como devo corrigir este erro ? Pois vou ter que retificar 2023 e 2024, para ficar correto.

O procedimento correto é:

-

Retificar a declaração de 2023, incluindo o imóvel na ficha “Bens e Direitos” da sua dependente;

-

Retificar a de 2024, para transportar corretamente o bem para o ano seguinte.

Sempre que há recebimento de bens, eles devem constar na ficha “Bens e Direitos”.

Apenas informar na ficha “Rendimentos Isentos e Não Tributáveis” não é suficiente.

Pergunta 26: O doador informa o código 81, o donatário com nome e CPF, mas há um último campo que pede valor pago. Em caso de doações não existe valor algum. Como fica este campo?

Na ficha “Doações Efetuadas”, quando for solicitado o “valor pago”, insira o valor do bem constante da sua declaração, que foi transmitido por doação, ou o valor declarado na escritura pública de doação.

Esse valor representa a base patrimonial que está sendo transferida, mesmo que não tenha havido pagamento efetivo.

Pergunta 27: Em uma doação com usufruto de imóvel para minha filha e meu filho surgiu uma dúvida. Na minha declaração o imóvel foi declarado por um determinado valor desde que comprei, mas na nova escritura teve um novo valor. É este novo valor que meus filhos devem informar?

Se a nova escritura indicou um valor superior ao valor que consta na sua declaração:

-

Se os filhos declararem esse valor maior, o doador deverá apurar eventual ganho de capital e pagar o Imposto de Renda sobre a diferença.

-

Se declararem pelo valor constante na sua declaração, não há necessidade de apurar ganho de capital.

Portanto, cabe ao doador e aos donatários decidirem qual valor será adotado: -

O de mercado (implicando ganho de capital);

-

O de custo histórico (sem incidência de IR).

Em ambos os casos, os filhos devem declarar na ficha “Bens e Direitos” e na ficha “Rendimentos Isentos e Não Tributáveis”.

Pergunta 28: Um dinheiro recebido como doação é obrigado ser declarado ou é opcional se o doador não declarar? Se declarado, incide algum imposto de renda?

Sim, a doação deve ser declarada sempre que o contribuinte estiver obrigado a entregar a declaração de Imposto de Renda.

As doações recebidas devem ser informadas na ficha “Rendimentos Isentos e Não Tributáveis”, código 14 – Transferências patrimoniais – doações e heranças.

Não há incidência de Imposto de Renda sobre doações, mas pode haver incidência de ITCMD, conforme as regras do estado de domicílio do donatário.

Pergunta 29: Sou divorciado da minha esposa e estamos doando um apartamento para os filhos, hoje o imóvel consta na declaração da minha ex-esposa, no valor de R$ 90 mil. Os filhos têm 22 e 21 anos, ambos universitários, e não possuem qualquer rendimento salarial. A escritura já foi feita, permanecendo o direito de usufruto apenas em nome da mãe. Para efeito da escritura de doação, tomou-se por base o valor de mercado de R$ 60.800,00 para cada filho. Como minha ex-esposa declara este imóvel? Os filhos terão que fazer declaração também?

A sua ex-esposa deve:

-

Declarar a doação na ficha “Doações Efetuadas”, informando o nome e CPF dos filhos e o valor correspondente;

-

Declarar que mantém o usufruto do imóvel, informando essa condição na ficha “Bens e Direitos”, na descrição, mas sem informar valor para o usufruto, salvo se a escritura o definir.

Os filhos, caso não sejam obrigados a declarar por outros motivos, não precisam declarar a doação.

Se forem obrigados, devem:

-

Informar o valor recebido na ficha “Rendimentos Isentos e Não Tributáveis”, código 14;

-

Declarar a nua-propriedade na ficha “Bens e Direitos”, com a descrição da existência de usufruto em favor da mãe.

Pergunta 30: Sou obrigada a declarar somente este ano e recebi uma doação em 2016, com esse valor comprei meu carro e quitei. Minha dúvida é: devo declarar esse valor este ano, pois justificaria a aquisição do carro, e nos outros anos não?

Cada doação deve ser declarada no ano seguinte ao recebimento.

Como você não declarou a doação recebida em 2016, o correto seria ter feito isso na declaração de 2017.

Agora, em 2025, você deve:

-

Declarar o carro na ficha “Bens e Direitos”, com o valor de aquisição e informações sobre a forma de compra (ex.: com recursos de doação recebida).

Não precisa declarar a doação novamente, pois ela ocorreu no passado e não cabe mais incluir na declaração atual.

O importante é manter a informação correta do bem adquirido.

Pergunta 31: Minha avó me fez uma doação em dinheiro, mas ela não declara Imposto de Renda. Se eu informar essa doação na minha declaração, ela também terá que declarar Imposto de Renda?

A sua avó não é obrigada a declarar o Imposto de Renda apenas por ter feito a doação.

A obrigatoriedade da entrega da Declaração de Ajuste Anual depende de critérios estabelecidos pela Receita Federal, como:

-

Rendimentos tributáveis acima do limite anual;

-

Rendimentos isentos ou tributados exclusivamente na fonte acima de determinado valor;

-

Posse ou propriedade de bens e direitos com valor superior a R$ 800 mil (para a DIRPF 2025).

Portanto, se a sua avó não se enquadrar nessas situações, ela não precisa declarar, mesmo tendo efetuado a doação.

Você, por outro lado, deve informar o valor recebido na ficha “Rendimentos Isentos e Não Tributáveis”, código 14 – Transferências patrimoniais – doações e heranças.

Pergunta 32: Se eu doar mais de uma vez no ano para a mesma pessoa, devo somar o total ou fazer separadamente?

Sim, você deve somar o total das doações feitas para a mesma pessoa ao longo do ano.

Na ficha “Doações Efetuadas”, informe:

-

O valor total doado;

-

O nome e o CPF do beneficiário;

-

O código correspondente (80 – Doações em espécie ou 81 – Doações em bens e direitos).

Não é necessário lançar cada doação separadamente.

Pergunta 33: Como o Imposto de Renda se aplica para quem deseja fazer crowdfunding (financiamento coletivo) como artista ou criador de conteúdo? No caso, o artista receberia as doações de seus fãs para se sustentar e continuar produzindo seu conteúdo (como ilustrações, músicas, livros, e outros). Nem todos os artistas conseguem se sustentar apenas vendendo produtos ou prestando serviço (comissões), mas há muitos que viram o Crowdfunding como uma alternativa para conseguir dinheiro para se sustentar e continuar fazendo o que ama. Como o IR se aplica a essas pessoas especificamente?

Se o crowdfunding envolver recompensas (ex.: ilustrações, músicas, produtos), os valores recebidos são considerados rendimentos tributáveis e devem ser declarados na ficha “Rendimentos Recebidos de Pessoa Física e do Exterior”, sujeitando-se ao Carnê-Leão.

Se forem meras doações, sem contrapartida, podem ser declaradas na ficha “Rendimentos Isentos e Não Tributáveis”, código 14.

Em qualquer hipótese, recomenda-se manter comprovantes das transações e identificar, quando possível, os doadores (nome e CPF).

Cada caso deve ser analisado quanto à sua natureza: remuneração ou doação.

Pergunta 34: No caso da doação de um imóvel, como fica o cálculo da diferença entre o valor de aquisição e o valor declarado? O valor de aquisição tem que ser atualizado, não é?

No caso da doação de um imóvel, o doador pode optar por transferir:

-

Pelo valor constante na sua declaração → não há apuração de ganho de capital.

-

Pelo valor de mercado → deve apurar eventual ganho de capital sobre a diferença positiva entre:

-

O valor de mercado;

-

E o custo de aquisição, atualizado conforme a legislação (não há atualização automática pela inflação, salvo exceções permitidas até 1995).

-

Se houver ganho de capital, o doador deverá apurar e recolher o Imposto de Renda devido, via GCAP (Programa de Apuração de Ganhos de Capital).

Pergunta 35: Após a morte do meu padrasto, um imóvel foi vendido. As partes envolvidas no contrato de compra e venda eram meu irmão, minha mãe e o comprador. No entanto, uma parte do pagamento foi transferida diretamente da conta do comprador para a minha conta. Estava pensando em declarar isso como uma doação, mas o dinheiro nem sequer passou pela conta da minha mãe nem do meu irmão. Como devo proceder com essa declaração?

Se o valor não se destinava a você e apenas transitou pela sua conta, não se trata de doação e não deve ser declarado como tal.

Na declaração:

-

Não informe esse valor como rendimento ou doação.

Em eventual fiscalização, apresente: -

Comprovantes de que o valor não era seu (ex.: contrato de compra e venda, extratos bancários, mensagens);

-

Justificativa de que a transferência foi por conveniência ou erro operacional.

Se, no entanto, o valor foi de fato destinado a você, deverá ser declarado na ficha “Rendimentos Isentos e Não Tributáveis” ou conforme a natureza (rendimento, herança ou doação).

Pergunta 36: Posso fazer a doação diretamente na declaração 2025 sem ter recolhido o valor em 2024? Se positivo, quando fizer a declaração diretamente no programa IRPF 2025, tenho que gerar o DARF?

Se você não doou durante o ano-calendário calendário 2024 tem a chance de doar agora na declaração. Veja em detalhes como fazer a doação diretamente na declaração do imposto de renda.

Boa tarde….recebi doação em especie no valor de 29.000 no ano de 2021 ( equivalente a +- 7000 UFEMG’s )e coloquei tudo na declaração de 2022…no ano de 2022 nao recebi doações e no ano de 2023 recebi mais um montante de doação em especie e vou novamente colocar na declaração deste ano…segundo a legislação de MG o limite de recebimentos de doações em especie para nao pagamento de ITCD é de 10.000 UFEMG, o que daria mais ou menos 50.000 no ano de 2023…..sendo assim eu so posso colocar a diferença dos 50.000 ( maximo ) – 29.000 de 2021, ou seja, eu posso declarar 21000 e assim nao pagar o imposto estadual? Estou em duvida sobre estas diferenças de calculo, etc…

Leonardo,

✅ 1. Declaração no Imposto de Renda (federal)

No Imposto de Renda, você deve declarar todo e qualquer valor que tenha efetivamente recebido como doação, independentemente da necessidade ou não de pagar ITCD.

Portanto:

➡️ Em 2022, você fez certo ao declarar os R$ 29.000 recebidos em 2021.

➡️ Em 2024, deve declarar integralmente o valor recebido como doação em espécie em 2023, sem aplicar qualquer compensação ou limite.

Resumo: na declaração do IR, não existe “limite de isenção” para declarar — o limite estadual só se aplica ao ITCD.

✅ 2. Pagamento do ITCD (estadual)

Em Minas Gerais, a legislação vigente (Lei nº 14.941/2003 e regulamentações) estabelece que:

➡️ Estão isentas do ITCD as doações em espécie cujo valor global recebido no período de um ano seja inferior a 10.000 UFEMG.

➡️ O cálculo da UFEMG é anual e não se acumula com doações de anos anteriores.

Ou seja:

✅ O valor que você recebeu em 2021 e declarou em 2022 não interfere na análise para o pagamento de ITCD sobre o valor recebido em 2023.

✅ Para verificar a necessidade de pagar ITCD em 2023, você deve considerar apenas o total das doações recebidas nesse mesmo ano e confrontá-lo com o limite de 10.000 UFEMG vigente em 2023 (aproximadamente R$ 50.000, conforme sua conta).

➡️ Se a doação recebida em 2023 ficou abaixo de 10.000 UFEMG → isento de ITCD.

➡️ Se a doação recebida em 2023 excedeu esse limite → deve recolher ITCD sobre o valor que exceder o limite.

Atenção: o limite é anual e não se acumula ou compensa com valores recebidos em anos anteriores.

O proprietario dou imovel de R$ 300.000,00 para suas 5 netas, mas não especificou a parte que cabem a cada uma no documento de doação. Como lançar na declaração das donatarias, a parte que cabe a cada uma, para ter valor legal, em caso de houver disputa judicial ?

Gutemberg,

Se o proprietário do imóvel não especificou a parte que cabe a cada uma das suas 5 netas no documento de doação, pode haver problemas de interpretação e distribuição do patrimônio entre elas. Para evitar possíveis disputas judiciais e garantir a correta distribuição do valor doado, é altamente recomendável que as netas entrem em acordo sobre a divisão do imóvel e formalizem esse acordo por meio de um documento legal, como uma escritura de partilha ou um contrato de divisão de bens. Nesse documento, deve ser especificada a parte que cabe a cada uma das netas, de forma clara e inequívoca.

Em relação à declaração de imposto de renda das donatárias, cada uma delas deve declarar o valor do imóvel recebido na sua respectiva ficha de “Bens e Direitos”, utilizando o valor total do imóvel divido pelo número de netas, caso a divisão já tenha sido acordada entre elas. Porém, é importante ressaltar que a declaração do imposto de renda não tem o poder de estabelecer legalmente a divisão do imóvel. Portanto, mesmo que as netas declarem os valores correspondentes às suas partes, isso não substitui a necessidade de um acordo formalizado por escrito para garantir a divisão justa e legal do patrimônio.

BOM DIA!

Como declarar remessas para o exterior (recibo Western manutenção de residentes), despesas com manutenção e saude, mas não é dependente legal. Por isso é doação e a PF não tem renda fixa para declarar. Total no ano R$33.000,00. Usar valor em real ou dólar?

Sueli,

Usar Real.

Olá,

Gostaria de uma ajuda.

Havia um terreno fruto de inventário, minha mãe comprou a parte do meu tio com meu dinheiro.

O dinheiro saiu da minha conta diretamente para a do meu tio, e o meu nome não esta na escritura.

Como declarar esse valor? (Na teoria era para ser uma doação para minha mãe, mas o pagamento acabou indo direto de mim para o vendedor).

Thalita,

Pode declarar doação para sua mãe ou dinheiro emprestado para ela (caso o valor você deseje receber no futuro).

Tenho um terreno ganhado como doação, e é a primeira vez que irei declarar, como faço o lançamento? pois fiz um financiamento no programa minha casa minha vida(ainda está sendo pago) e construí uma casa em cima desse terreno, como faço também esse lançamento?

Luana,

Veja como declarar construção de imóvel no Imposto de Renda.

Boa tarde! Muito completo este artigo, ótimo conteúdo.

Gostaria de tirar uma dúvida: se recebi uma doação de um parente em 2020 no valor de R$5 mil e novamente uma doação no mesmo valor de R$5 mil em 2021, no IRPF deste ano devo colocar nos campos de Bens e Direitos a Situação em 2020 de doação em R$5 mil e em 2021 de R$10 mil, ou devo criar outro Item para esta nova doação?

Marcelo,

Na declaração de 2022 vc lança apenas a doação de 2021. E na declaração de 2021 você lança a doação de 2020.

Como devo preencher o GCAP de um imóvel recebido em doação com cláusula de usufruto? A doação foi feita para meus filhos menores de idade, registrado cartório em 2021 e o valor foi atualizado pelo ITCMD (quem pagou foi o doador). O que coloco na especificação? A aquisição é data da compra ou da doação? Na parte de dados da operação qual a data de alienação e valor de alienação?

Olá Simone,

Postei sua dúvida nesse grupo de ajuda, acompanhe lá as respostas dos colegas contadores…

https://www.facebook.com/groups/impostoderendarestituicao/posts/1632236410564453/

Olá,

Poderiam me ajudar, meu pai doou uma casa em usufruto para mim. Na escritura ficou 2/3 para o donatário e 1/3 para o usufrutuario. Atualmente, na aba bens e direitos, meu pai declara 1/3 do valor como usufruto vitalício e eu declaro a casa com o valor de 2/3 do valor da doação(nua propriedade). Quando meu pai falecer e houver a extinção do usufruto, como declarar o imposto dele? e o meu (donatário) ?

Marcos,

Poste sua dúvida nesse grupo para ajuda precisa de um contador…

https://www.facebook.com/groups/impostoderendarestituicao