Você é autônomo e está em dúvida se precisa ou não declarar o imposto de renda 2024? Bom, isto vai depender de quanto você recebeu no ano passado. Apenas aqueles autônomos que possuem renda tributável maior do que R$ 28.559,70 no ano-base são obrigados a declarar o imposto, ou que tenham recebido rendimentos não tributáveis superiores a R$ 40.000,00. Esses valores ainda são válidos para a declaração. Vamos então aprender agora como fazer a declaração de imposto de renda do autônomo.

É importante saber que omitir ou a não declarar seus ganhos no imposto de renda é errado. Essa atitude pode trazer diversos problemas para você. O principal deles é a multa que se cobra pela sonegação, que é de R$ 165,74 para pessoas que estão em dia com o pagamento de impostos. Se este não for o caso, será calculado 1% a cada mês sobre o valor do imposto que deve ser pago, chegando ao máximo de 20%. Além disso, existem penalidades administrativas e criminais para aqueles que não declaram o imposto de renda. E a gravidade das acusações varia de acordo com a representatividade do delito cometido.

Como fazer a declaração do imposto de renda de autônomo?

Autônomo é a pessoa física que presta serviço a outra pessoa física (rendimento recebido de pessoa física) e ou jurídica, sem ter vinculo de emprego, ou seja, presta serviço por conta própria. Os contribuintes profissionais liberais nas ocupações de médico, odontólogo, fonoaudiólogo, fisioterapeuta, terapeuta ocupacional, advogado, psicólogo e psicanalista deverão atentar para a necessária identificação do CPF dos titulares do pagamento de cada um desses serviços.

Preenchimento do Carnê Leão

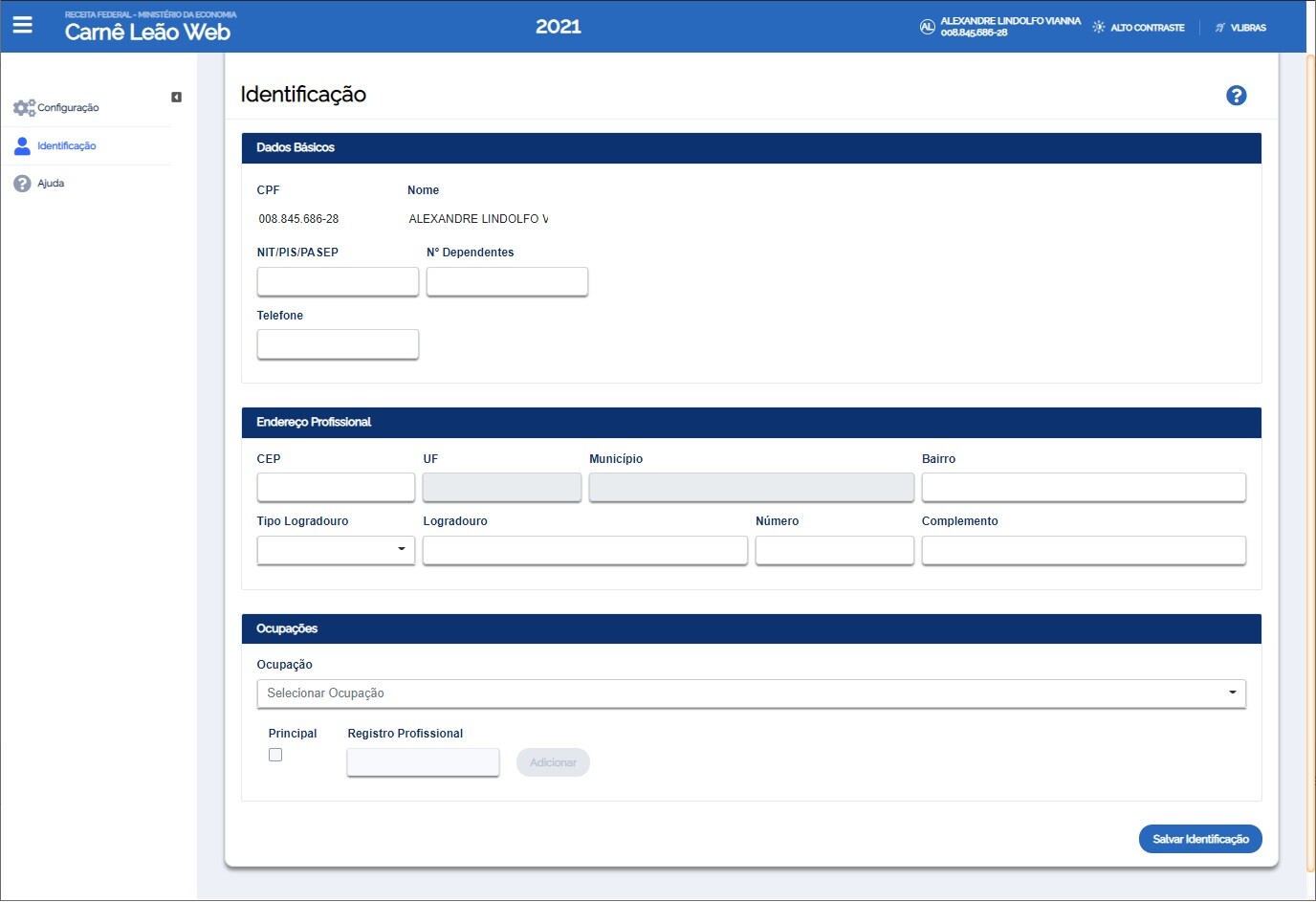

O primeiro passo, antes de fazer a declaração de imposto de renda propriamente dita, será ter os dados lançados no sistema Carnê Leão. O autônomo deve registrar todos os seus ganhos neste sistema, preferencialmente de mês a mês entre fevereiro do ano anterior e fevereiro do ano vigente. Para obter orientações sobre como acessar o Carnê-Leão, consulte este tutorial. Na página de configuração, você deverá marcar a opção “Trabalhador Autônomo”. Em seguida, na guia identificação, você deverá preencher os seguintes campos:

Os campos CPF e Nome são não editáveis e preenchidos automaticamente pelo programa. NIT/PIS/PASEP, Nº Dependentes e Telefone são dados de preenchimento opcional pelo contribuinte e podem ser alterados posteriormente. Na alteração de Nº Dependentes anteriormente informado, será necessário alterar o número de dependentes mês a mês no Demonstrativo.

Os campos CEP e Número são de preenchimento obrigatório pelo contribuinte. UF, Cidade, Bairro, Tipo Logradouro e Logradouro são preenchidos automaticamente pelo programa, desde que informado um CEP válido. Complemento é dado de preenchimento opcional.

Para cada ano, o contribuinte deve possuir um único endereço comercial, que será utilizado na impressão do Livro Caixa; portanto, se esses dados forem alterados, será válido o último endereço informado.

É exibida uma lista de Ocupações para seleção. Deve ser indicada pelo menos uma ocupação, a principal, podendo o contribuinte ter outras ocupações secundárias. Caso a ocupação exija registro profissional, esse deve ser informado. Para a inclusão de uma nova ocupação, selecionar a ocupação desejada, preenchendo os campos indicados, se for o caso, e clicar em “Adicionar”.

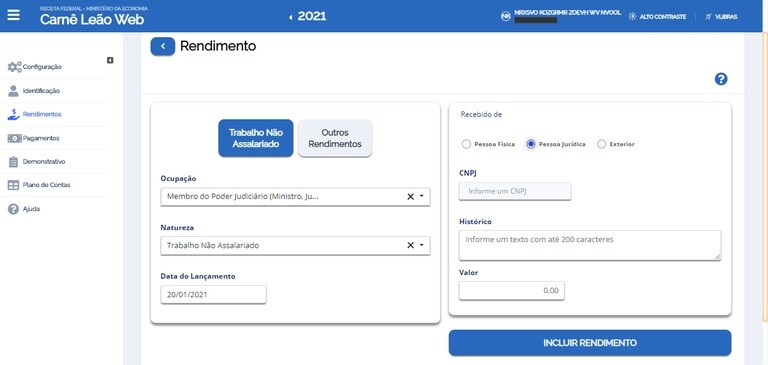

Para incluir um rendimento, acesse a guia “Rendimentos” e clique no botão “+ Rendimento”. Será exibida então a janela de cadastro de rendimento:

Para a inclusão de um rendimento recebido por Trabalhador Autônomo, deve ser selecionado se o mesmo origina-se do Trabalho Não Assalariado ou equivale a Outros Rendimentos (Pensão Alimentícia, Aluguel ou Outros). Escolha então “Trabalho Não Assalariado”. Devem ser informados:

- Ocupação do contribuinte está associado o Rendimento;

- Data do Lançamento do Rendimento;

- Se recebido de Pessoa Física (PF), Pessoa Jurídica (PJ) ou Exterior (caso definida essa opção na Configuração do Programa).

- Se de PF, pode ser fornecido o CPF do responsável pelo pagamento e, caso exista, o CPF do beneficiário do serviço. Em alguns casos, esses CPFs são de preenchimento obrigatório.

- Se recebido de PJ, pode ser informado o CNPJ correspondente.

- Histórico;

- Valor.

Os campos Ocupação, Natureza e Data do Lançamento do Recebimento não são passíveis de edição.

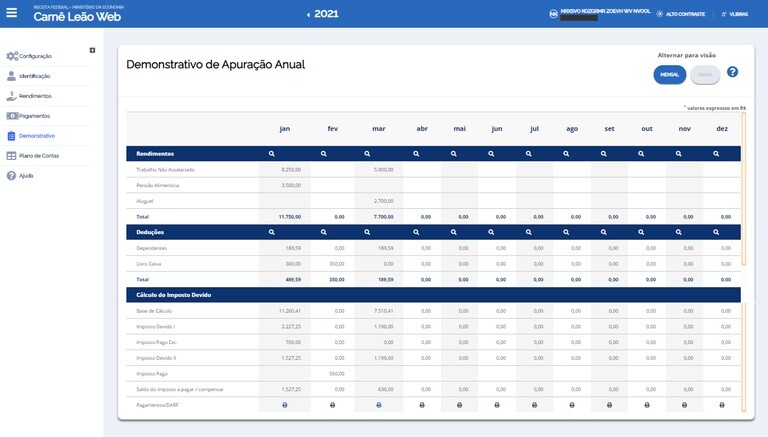

Após lançar os rendimentos, consulte a guia para verificar se há imposto a pagar. Em caso positivo, deverá gerar o DARF para recolhimento do imposto devido.

Importação do carnê leão

Após lançar os rendimentos no Carnê-Leão, no ano seguinte, você deverá fazer a importação dos dados diretamente pelo programa da declaração do imposto de renda. Para isto, acesse a ficha “Rendimentos Tributáveis Recebidos de Pessoa Física e do Exterior pelo Titular”. Na ficha, clique no botão “Importar Dados do Carnê-Leão” para proceder com a importação.

Se preferir, é possível inserir os valores manualmente em vez de utilizar a opção de importação.

Perguntas e respostas sobre declaração de autônomo no imposto de renda

Dúvida do contribuinte: Qualquer autônomo precisa declarar imposto de renda ou depende da renda?

Resposta do contador:A obrigatoriedade de declarar imposto de renda para autônomos está atrelada à renda anual e a outras condições. Em relação à renda, torna-se obrigatória a declaração para autônomos quando a renda tributável supera o montante de R$ 28.559,70 ou se houver rendimentos não tributáveis que ultrapassem R$ 40 mil no ano-base, conforme as diretrizes de 2023. Além disso, é crucial considerar outros critérios específicos que podem influenciar a necessidade de realizar a declaração.

Dúvida do contribuinte: Autônomos podem deduzir despesas?

Resposta do contador:Sim, profissionais liberais ou autônomos têm a possibilidade de deduzir diversas despesas relacionadas à execução de suas atividades profissionais, contanto que os serviços ou produtos adquiridos sejam considerados essenciais para a prestação de seus serviços. Entre as despesas passíveis de dedução, destacam-se aquelas relacionadas à manutenção do local de trabalho, como aluguel, contas de água, luz e telefone. Além disso, serviços de limpeza podem ser incluídos nas deduções do Imposto de Renda do autônomo. Outras categorias que entram nesse escopo incluem gastos com publicidade, investimentos em atualização profissional e contribuições obrigatórias para entidades de classe. Para efetuar a dedução de tais despesas na declaração de imposto de renda, é imperativo que o autônomo mantenha os comprovantes e os inclua devidamente no livro-caixa. Este cuidado assegura a conformidade e respaldo necessário em caso de fiscalização.

Dúvida do contribuinte: Sou microempreendedor mas não tenho imposto a pagar. Gostaria de saber se posso ser dependente da minha esposa que é funcionaria pública?

Resposta do contador: Certamente. O fato de ser microempreendedor não inviabiliza a possibilidade de realizar a declaração em conjunto com sua esposa e ser considerado dependente na declaração dela. A legislação permite essa opção, mesmo que você, como microempreendedor, não tenha imposto a pagar. Essa abordagem pode trazer benefícios em termos de simplificação do processo de declaração e otimização das deduções, proporcionando uma gestão mais eficiente das obrigações fiscais do casal.

Dúvida do contribuinte: Sou MEI e quero saber em qual ficha da declaração anual devo colocar os meus rendimentos?

Resposta do contador:

Após a formalização como Microempreendedor Individual (MEI), é possível efetuar retiradas a título de lucros ou pró-labore. Os lucros são isentos até os limites estabelecidos na legislação, ou em um valor superior se apurado mediante balanço patrimonial.

Para os serviços prestados, você deve calcular 32% sobre a receita mensal para determinar o rendimento isento. Esse valor isento deve ser informado na linha 09 da ficha Rendimentos Isentos.

Já os demais valores, como pró-labore, salários percebidos, entre outros, que são tributados na fonte e na declaração de ajuste anual, devem ser informados na ficha Rendimentos Recebidos de Pessoa Jurídica.

Dúvida do contribuinte: Sou projetista autônomo mas também trabalho em meio período em uma loja como consultor. Onde declarar os valores recebidos de meus projetos como autônomo?

Resposta do contador: Os rendimentos provenientes de seus projetos como autônomo devem ser declarados na ficha “Rendimentos Tributáveis Recebidos de Pessoa Física/Exterior”. Se os pagamentos forem provenientes de uma pessoa jurídica, informe esses valores na ficha “Rendimentos Tributáveis Recebidos de Pessoa Jurídica”. Essa diferenciação é importante para garantir a correta apuração dos seus ganhos, assegurando que a declaração esteja alinhada com as normativas fiscais vigentes. Certifique-se de incluir essas informações de maneira precisa, evitando possíveis inconsistências no processo de declaração de imposto de renda.

Dúvida do contribuinte: Sou nutricionista autônoma, mas também trabalho em uma empresa como funcionária. No ano passado, meus rendimentos mensais como autônoma foram inferiores a R$ 1500,00 e não recolhi carnê-leão, nem INSS. Como dei recibos e também tenho o rendimento da empresa, o que fazer para não ter problemas com o fisco?

Resposta do contador: Para evitar problemas com a Receita Federal, é necessário declarar corretamente os rendimentos. Os valores recebidos como funcionária da empresa devem ser informados na ficha “Rendimentos Tributáveis Recebidos de Pessoas Jurídicas”. Já os rendimentos obtidos como profissional autônoma devem ser declarados na ficha “Rendimentos Tributáveis Recebidos de Pessoa Física/Exterior”.

Dúvida do contribuinte: Faço fotos de casamento e aniversário e, no ano passado, abri meu MEI. Meus rendimentos no ano passado totalizaram R$ 19.700,00, os quais emiti em notas fiscais. Também realizo trabalhos como freelancer sem vínculo, nesse caso, não emito nota fiscal. Preciso declarar IR?

Resposta do contador: Se os seus rendimentos tributáveis recebidos de pessoas físicas ou jurídicas no ano passado foram inferiores a R$ 28.559,70, se o conjunto de bens e direitos não ultrapassou R$ 300 mil, e se você não se enquadra em outra situação de obrigatoriedade, está dispensado da apresentação da declaração de Imposto de Renda. Vale ressaltar que o fato de ser microempreendedor individual (MEI) por si só não o obriga a entregar a declaração. No entanto, é essencial manter a documentação em ordem, especialmente as notas fiscais emitidas, para eventual comprovação e conformidade fiscal.

Dúvida do contribuinte: Sou pedreiro e ganho em torno de R$ 1.500,00 por mês. Preciso declarar o IR? No caso de não precisar declarar o IR, não devo apresentar nada mesmo à Receita?

Resposta do contador: Se os seus rendimentos tributáveis recebidos de pessoas físicas ou jurídicas foram inferiores a R$ 28.559,70 em 2023, e você não se enquadrou em nenhuma outra obrigatoriedade de apresentação da declaração, fica dispensado de realizar a Declaração de Ajuste Anual. Vale destacar que não existe mais a declaração de isento.

Dúvida do contribuinte: Sou empregado em uma empresa e também tenho uma empresa junto com minha irmã. Não recebo nada dessa empresa. Ela precisa constar na minha declaração?

Resposta do contador: Sim, é necessário informar na ficha “Bens e Direitos” a sua participação societária na empresa que possui junto com sua irmã, mesmo que não haja rendimentos provenientes dessa participação societária. A inclusão dessa informação na declaração é fundamental para garantir a transparência e a conformidade com as normas fiscais. Mesmo que não haja recebimentos, a menção desse vínculo societário auxilia na correta prestação de contas e evita possíveis questionamentos futuros.

Dúvida do contribuinte: Sou autônomo e vou declarar o imposto de renda pessoa física pela primeira vez. Como devo declarar os recebimentos, como também as taxas cobradas pela empresa da maquininha de crédito?

Resposta do contador: Os rendimentos recebidos de pessoas físicas devem ser declarados na ficha “Rendimentos Tributáveis Recebidos de PF/Exterior”. Se esses rendimentos provêm de pessoas jurídicas, declare na ficha “Rendimentos Tributáveis Recebidos de Pessoa Jurídica”. Quanto às taxas cobradas pela empresa da maquininha de crédito, o valor relativo à comissão paga deve ser informado no Livro Caixa, caso sua atividade permita essa inclusão.

Dúvida do contribuinte: Sou autônomo, presto serviços na área de saúde como cuidadora. Recebo aproximadamente R$ 55 mil ao ano, tudo sem emitir nota fiscal. Neste período, adquiri um imóvel. Tenho despesas, com plano de saúde e cartões de crédito. Como declarar?

Resposta do contador:

Para os rendimentos recebidos, informe na ficha “Rendimentos Tributáveis Recebidos de PF/Exterior”. Se esses valores advêm de pessoa física, é necessário recolher o Carnê-Leão, incluindo os devidos acréscimos legais. Caso os recebimentos sejam de pessoa jurídica, declare na ficha “Rendimentos Tributáveis Recebidos de Pessoa Jurídica”.

Quanto ao imóvel adquirido, insira as informações na ficha “Bens e Direitos”, especificando a forma de aquisição. É importante destacar que, embora você não tenha emitido nota fiscal, é crucial regularizar essa situação para evitar complicações futuras.

As despesas com plano de saúde e cartões de crédito, infelizmente, não são dedutíveis para profissionais autônomos na área de saúde. Caso tenha mais dúvidas ou precise de assistência específica, recomendo buscar orientação profissional para garantir a correta elaboração de sua declaração de imposto de renda.

Dúvida do contribuinte: Gostaria de saber se terei algum problema na declaração do imposto de renda. Sou psicóloga clínica, mas também trabalho em uma empresa como funcionária. Para declarar os rendimentos da empresa não tenho problema, mas os rendimentos como autônoma nunca fiz. Ano passado, meus rendimentos como autônoma foram inferiores a R$ 1000,00 e não recolhi carnê-leão, nem INSS. Como dei recibos e também tenho o rendimento da empresa, tenho medo de ter algum problema com a Receita e também não sei como declarar esses valores.

Resposta do contador:

O ideal é sempre preencher o Carnê-Leão mensalmente; dessa forma, torna-se mais fácil fazer a declaração do imposto de renda no ano seguinte, bastando importar os dados. Como seus rendimentos foram abaixo do limite para pagar imposto, não há necessidade de preencher o Carnê-Leão retroativamente. Você pode lançar os valores diretamente no programa do imposto de renda.

Os rendimentos recebidos da pessoa jurídica devem ser informados na ficha “Rendimentos Tributáveis Recebidos de Pessoas Jurídicas”. Já os rendimentos como profissional autônoma devem ser declarados na ficha “Rendimentos Tributáveis Recebidos de Pessoa Física/Exterior”. Certifique-se de incluir essas informações corretamente para evitar problemas com a Receita Federal.

Dúvida do contribuinte: Trabalho como autônomo, não tenho firma registrada, tenho um faturamento de aproximadamente R$ 30 mil e um gasto com matéria-prima aproximado de R$ 10 mil. Tenho que declarar? Como faço para preencher as guias?

Resposta do contador:

Sim, como autônomo, você deve declarar os rendimentos obtidos. Preencha o Carnê-Leão, incluindo o Livro Caixa para justificar as despesas relacionadas à sua atividade, lançando os rendimentos e deduzindo as despesas permitidas. Recolha o Carnê-Leão mensalmente, considerando os devidos acréscimos legais.

No programa do imposto de renda, faça a importação dos dados do Carnê-Leão. Ao preencher a declaração, inclua os valores de rendimentos e despesas, destacando a natureza e a finalidade dos gastos, como os referentes à matéria-prima. Certifique-se de manter a documentação comprobatória das despesas para eventual necessidade de comprovação.

Dúvida do contribuinte: Eu vi que você vai declarar na Receita Federal, você tem que falar tudo, aonde conseguiu o dinheiro, como conseguiu etc. Tem bancos que fazem um documento já falando dos meus rendimentos, de quanto eu tenho na conta do banco, eu posso usar esse documento que o banco oferece para declarar ou eu mesmo por conta própria vou que falar?

Resposta do contador: Para os saldos das contas bancárias, você pode utilizar o informe de rendimentos fornecido pelo banco. No entanto, para os rendimentos do seu trabalho, é necessário que você mesmo informe à Receita Federal. Se você trabalha registrado, pode pedir o informe de rendimentos à empresa onde trabalha. Caso seja autônomo, é sua responsabilidade informar corretamente os rendimentos obtidos durante o ano. Certifique-se de declarar todas as fontes de renda e, se necessário, buscar a orientação de um profissional de contabilidade para garantir a exatidão de sua declaração e o cumprimento de todas as obrigações fiscais.

Dúvida do contribuinte: Tenho um amigo que está com o CPF suspenso, nenhum banco aceita nenhum cadastro de quem está com CPF suspenso, mas teve um banco digital que aceitou, o PicPay. Vamos supor que esse meu amigo ganhe 40 mil reais na conta do PicPay, ele deve declarar imposto de renda? Mesmo estando com CPF suspenso?

Resposta do contador:Sim, ele precisa declarar imposto de renda mesmo estando com o CPF suspenso. Declarar os rendimentos é uma forma de regularizar a situação do CPF e ficar em dia com suas obrigações fiscais. A declaração permitirá que ele regularize seu status perante a Receita Federal, sendo fundamental para evitar complicações futuras. Recomenda-se que ele busque a orientação de um contador para garantir que o processo de declaração seja feito corretamente, contribuindo para a regularização da situação fiscal.

Dúvida do contribuinte: Trabalho de bico e ganho na média uns 1823 reais por mês. Porém, entrei na bolsa em 2021 e vou ter que declarar. No caso, preciso colocar esse valor 1823 em todos os meses na aba tributos recebidos PF/ exterior?

Resposta do contador: Sim, precisa. Na declaração de imposto de renda, é necessário informar todos os rendimentos obtidos ao longo do ano. Portanto, os valores recebidos mensalmente pelo trabalho de bico, assim como os rendimentos provenientes da bolsa, devem ser declarados em suas respectivas categorias. Certifique-se de preencher corretamente os campos na aba “Rendimentos Tributáveis Recebidos de PF/Exterior”, indicando os valores mês a mês para garantir a precisão da sua declaração.

Dúvida do contribuinte: Eu tenho MEI e trabalho como motorista de aplicativo (Uber, 99), porém nessas plataformas sou registrado com o meu CPF e não o meu CNPJ do MEI. Então, eu recebo pelo meu CPF. Sendo assim, posso declarar o IR com o meu CPF, certo? Independente se eu sou MEI e tenho CNPJ, pois eu não me registrei nas plataformas de aplicativo como pessoa jurídica (CNPJ). Meus ganhos são depositados no banco onde tenho conta como pessoa física, pelo meu CPF, não CNPJ.

Resposta do contador: Sim, pode declarar sim como rendimentos da pessoa física. Na declaração de imposto de renda, os rendimentos obtidos como motorista de aplicativo, mesmo que você tenha MEI, devem ser declarados como rendimentos da pessoa física. Informe esses ganhos na ficha “Rendimentos Tributáveis Recebidos de Pessoa Jurídica” utilizando o seu CPF.

Dúvida do contribuinte: Recebo valores mensalmente do Google Adsense pois tenho canal no Youtube. Preciso declarar isso no imposto de renda?

Resposta do contador: Depende, se recebeu em 2022 um valor superior a R$ 28.559,70, então precisa declarar. Contudo, se em algum mês recebeu um valor acima de R$ 1.903,99, então deveria ter feito o Carnê-Leão. Certifique-se de avaliar seus rendimentos ao longo do ano e se enquadrar nas obrigações de declaração. Mais detalhe no vídeo abaixo:

Iniciei atividades como autonoma, atualmente sou dependente na declaração do meu esposo. minha dúvida é: posso continuar como dependente mesmo pagando o carne leão como autonoma ou preciso fazer a declaração própria?

Beatriz,

Se você está iniciando atividades como autônoma e pagando o Carnê-Leão, é necessário avaliar sua situação para determinar se ainda pode ser considerada dependente na declaração do seu esposo. A condição de dependente é estabelecida pelas normas da Receita Federal e leva em consideração diversos fatores, incluindo a renda própria.

Se você possui renda própria como autônoma e está obrigada a apresentar a declaração de imposto de renda devido aos valores recebidos, isso pode impactar sua condição de dependente. Geralmente, a legislação estabelece limites de renda para a inclusão de dependentes.

Recomenda-se analisar os critérios estabelecidos pela Receita Federal para a condição de dependente e verificar se sua renda como autônoma está dentro dos limites permitidos para manter essa condição. Em casos de dúvida, é aconselhável buscar a orientação de um profissional de contabilidade para garantir que você cumpra todas as obrigações fiscais de maneira adequada e para receber orientações específicas com base na sua situação.

Veja quem pode ser dependente no imposto de renda 2023.

Olá!

Se o pj não emitir o RPA, a pessoa física que prestou os serviços pode gerar o RPA e recolher os impostos por conta própria?

Tatiane,

Não, a pessoa física que prestou os serviços não pode gerar o RPA (Recibo de Pagamento a Autônomo) por conta própria, caso o PJ (Pessoa Jurídica) não o tenha emitido. O RPA é de responsabilidade do pagador, ou seja, do contratante dos serviços. Se o PJ não emitiu o RPA, ele está em desacordo com a legislação vigente.

Nesses casos, é recomendável que a pessoa física que prestou os serviços entre em contato com o PJ para solicitar a devida emissão do RPA. A responsabilidade pelo correto registro e recolhimento dos tributos relacionados ao serviço prestado é do contratante, não do prestador de serviços. Tentar emitir o RPA por conta própria pode gerar complicações fiscais e não é a prática correta, de acordo com as normas tributárias. Se necessário, a orientação de um profissional contábil pode ser buscada para lidar adequadamente com essa situação.

Receber pelo mercado pago pelo QR code, também precisa declarar imposto de renda.

e como faria isso.

Luiz,

Se o valor recebido no ano for superior a um limite estabelecido pela Receita, então precisa sim. (Veja quem precisa declarar IR 2023).

Além disso, se o valor recebido no mês for superior ao piso da tabela do IR, irá precisar pagar o DARF mensal. (Veja a tabela do IR 2023).

Tenho um blog trabalho em casa e recebo do Google AdSense, no carne leão posso deduzir 100% do valor pago de energia, água e internet ou apenas 1/5 desses valores? Pago hospedagem para o blog, posso também por o valor para deduzir do imposto?

Bianca,

O Parecer Normativo Nº 60/1978 da Receita Federal admite a dedução de 1/5, ou seja, 20% das despesas com: aluguel, energia elétrica, água, condomínio, internet, imposto como IPTU etc. No caso de o profissional ter livro-caixa, aí todas as despesas devidamente escrituradas poderão ser deduzidas. Veja mais detalhes no vídeo…

Boa tarde, sou motorista de aplicativo e não declarei no carne leão, posso fazer tudo no IR sem lançar o carne leão? os valores são lançados em Rendimentos receb de PJ ou pessoa fisica?

O correto é fazer o carnê leão, caso o rendimento oriundo de pessoa física tenha sido superior a 28.559,70 e em seguida importar para o programa de Declaração de Imposto de Renda. Os valores devem ser lançados na Ficha de Rendimentos Recebidos de PF/Exterior.

Mary,

O Carnê Leão é só um sistema da Receita que te ajuda registrar os recebimentos e gerar o DARF de pagamento do IR. Fazer o lançamento de dados nesse sistema não é obrigatório, o que é obrigatório é pagar o IR (se for o caso) e entregar a declaração anual (se for o caso).

De qualquer forma, sempre sugerimos fazer os lançamento no Carnê Leão, pois assim vc cria um histórico que irá lhe facilitar a vida, mesmo que o valor que você recebeu não é passível de IR por ser abaixo do piso da tabela.

Confira como preencher o carnê leão online e como declarar o IRPF do motorista de aplicativo.

Olá tudo bem … Muito bom o artigo ,poderia me ajudar ? Eu sou autônomo e no ano passado também recebia por trabalho em uma empresa ,eu era fichado. Eu não possuo CNPJ ,porém tudo que eu recebia pelo meu trabalho como autônomo eu lançava em minha conta bancária e por lá fazia minhas movimentações e também comprava mais mercadorias para meu negócio … Como faço para declarar o imposto de renda pois eu movimentei em duas contas diferentes ,seis meses em uma e o restante do ano eu troquei minha conta bancária… Eu também possuo máquina de cartão .. obrigado

Deyvid,

O procedimento é esse mesmo descrito no texto. Sua dúvida é em relação a ter duas contas diferentes?

Rendimentos oriundos de pessoa jurídica devem ser declarados na ficha de rendimentos de pessoa jurídica. Já os rendimentos oriundos de pessoa física devem ser lançados inicialmente no carnê leão e importados para o programa de Declaração de Imposto de Renda.

Tenho uma dúvida. Sou instrumentadora cirúrgica e recebi abaixo do valor estipulado para declarar IR. Emiti recibos para os pacientes e alguns sem plano de saúde vão declarar . Preciso declarar tbm?

Chrystina,

Se está desobrigada de declarar de acordo com os critérios da Receita, então não precisa declarar.

Se teve rendimentos abaixo do limite e não se enquadra em nenhum outra situação de obrigatoriedade, vc está dispensada de apresentar declaração de imposto de renda, mesmo que seus clientes declarem o pagamento realizado a vc.

Como declaro o imposto de renda de um motoboy que presta serviços ao Ifood?

Leiziane,

Considerando que não tem MEI, então o motoboy se enquadra como autônomo e pode usar o tutorial desse artigo. Deve declarar imposto de renda se teve rendimentos superiores a R$ 28.559,70 em 2021. O motoboy deverá somar todos os valores recebidos para saber se foi superior a esse valor. Se sim, os valores deverão ser lançados mês a mês no carnê leão. Depois, deverão ser importados no programa de declaração do imposto de renda.

Observação: Se em algum mês de 2021 o motoboy recebeu um valor total superior a 1.903,98 então deveria ter pago imposto de renda. Dessa forma, deverá pagar esse IR com multa e juros.

Se o rendimento mensal foi superior a 1.903,00 basta preencher o carnê leão mensalmente e no ano seguinte importar os dados para o programa de Declaração de Imposto de Renda.

Sou designer de Sobrancelhas e micropigmentadora. Fiz pela primeira vez meu imposto pessoa física por ter um faturamento de 30.000 anual no ano de 2021. Sendo que o contador colocou na coluna (pensão alimentícia e outros) alegando está certo por ser Outros. Seria para meu primeiro financiamento da Caixa que provavelmente não irão aceitar por esse erro. Eu acho ….

Darlla,

Deveria ter lançado como “Trabalho não Assalariado”.

Meu amigo recebeu 60 mil reais de comissão da venda de uma casa de um amigo, em agosto de 2021. Como não abriu carnê leao. Como faz agora para fazer a sua declaração de ajuste anual. Ele só teve esse recebimento o ano todo

Maria Inês,

Ele deve lançar no Carnê Leão da mesma forma. Assim que o programa mostrar o valor do imposto, ele deverá entrar com esse valor no sistema Sicalc Web da Receita para que seja calculada a multa e juros. Assim que ele fizer o pagamento do DARF bastará importar os dados do carnê leão para dentro da declaração do imposto de renda.

Boa tarde! Gostaria muito de uma orientação.

Ano passado eu trabalhava registrada para uma empresa (contrato rescindido em dezembro) e prestei serviços como freelancer para outra empresa, que me informou que não fornece informe de rendimentos.

Onde devo informar os pagamentos recebidos no caso dessa empresa para a qual prestei serviços de freelancer?

Preenchi o carnê-leão web, mas meus rendimentos não aparecem na parte do demonstrativo depois que eu salvo, só na parte dos rendimentos. Nem os do ano passado, nem os deste ano (pois continuo prestando serviços para aquela empresa, mas agora trabalho apenas com ela).

Só falta essa questão para eu enviar minha declaração e não sei como resolver.

Letícia,

Rendimentos que você não tem comprovação de PJ, deverá lançar no Carnê Leão mesmo.

Não está aparecendo na parte de demonstrativo? Conferiu se lançou no ano certo?

Sou profissional liberal autônomo. Ano de 2021 saí de cooperativa onde o irrf e inss eram devidamente descontados. Atendi particular e fui erroneamente orientada a emitir notas fiscais pela PJ, empresa, mas os pix de recebimento da maioria foram diretamente p minha conta pessoal diretamente, apesar de eu ter pago o irrf pela presa adequadamente. Não fiz, assim o carnê leão. Estou sem saber como corrigir tal erro.

Augusto,

Sugiro procurar um contador de confiança para você regularizar sua situação.

Sou aposentada e esporádicamente presto serviço de consultoria emito nota fiscal a vulsa, devo declarar mesmo q os valores recebidos são menores que 28 mil?

Gildeth,

Se você for entregar a declaração de imposto de renda então precisa declarar todos os valores recebidos no ano anterior.

Trabalho de forma autônoma ! Meus clientes me pagam via pix e no mês não passa de 1900! Gostaria de saber se eu tenho que declarar o IR ? Se sim de qual maneira ?

Rodrigo,

As regras de obrigatoriedade vigentes são estas…

https://impostoderendarestituicao.com.br/quem-deve-declarar-imposto-de-renda-2022/

1.900,00 x 12 R$ 22,800,00 ao meu ver não há necessidade.

Sou designer gráfico e recebi de empresas, mas elas nunca me enviaram um recibo de pagamento autônomo. Posso declarar no carnê-leão esses rendimentos? E, se sim, quando fizer o imposto de renda, devo declarar algo no rendimento recebido de pessoa jurídica?

Lu,

O correto seria as empresas lhe fornecerem os informe de rendimentos, assim você iria declarar na ficha “Rendimentos Recebidos de Pessoa Jurídica”. Se você não conseguir os informes, terá que preencher o Carnê Leão como se tivesse recebido de uma pessoa física.

No caso de um autônomo que prestou serviço para pessoa jurídica, não recebeu por RPA e nem a declaração anual da empresa, pode declarar o rendimento no carnê-leão?

Lúcio,

Poste seu caso nesse grupo de ajuda de contadores…

https://www.facebook.com/groups/impostoderendarestituicao

Olá! Alguém pode me esclarecer uma coisa? Acabo de pagar o Darf referente a dezembro de 2021, preenchi o carnê leão como faço todos os meses, o valor pago apareceu mas o valor a pagar continua lá em vermelho no lugar de zerar. Alguém sabe o problema? Obrigada!

Aline,

Poste uma imagem do seu problema nesse grupo de ajuda…

https://www.facebook.com/groups/impostoderendarestituicao

Boa noite pessoal, sou professora particular tendo MEI aberta. Faz algum tempo, surgiram oportunidades de traduções online (por intermédio de sites no exterior). Como MEI não pode ser tradutor, precisarei fazer o cadastro contribuinte mobiliário junto à prefeitura da minha cidade? Nesse caso, vou ter de recolher INSS pelo valor de pelo menos 11% de um salário mínimo por mês, mas acontece que dessas traduções não vou ganhar nem 1000 reais num ano. Até agora, abri mão dessa oportunidade devido a que pelo valor que iria receber pelas traduções não compensa pagar 121 por mês de INSS. Mas como minha MEI também está gerando muito pouca receita, estou precisando complementá-la. Como proceder, nesse caso? Espero ter postado minhas dúvidas no local certo, como estou lendo que as dúvidas dos demais usuários se referem à questão sobre como declarar. Eu sabia que antes de preencher o carnê leão, é obrigatório ter o cadastro de contribuinte mobiliário junto à prefeitura más inscrição INSS como autônomo. Isso procede?

Gil,

Poste sua dúvida nesse grupo para ajuda dos contadores…

https://www.facebook.com/groups/impostoderendarestituicao

Sou autônomo, faço trabalhos escolares e traduções para pessoas físicas, meu rendimento mensal é de aproximadamente 2mil, com o pouco que sobra eu comecei a investir em ações, portanto, serei obrigado a declarar imposto de renda, como deve proceder ? Em qual pasta declaro minha renda?É obrigatório informar o CPF de todos os clientes?

Robson,

Como é sua primeira vez, esse artigo pode lhe ajudar nos primeiros passos…

https://impostoderendarestituicao.com.br/como-declarar-imposto-de-renda-pela-primeira-vez/

Sobre o lançamento da sua renda, faça o preenchimento do carnê leão todo mês, não precisa informar os CPFs. Já no ano que vem basta vc fazer a importação do carnê leão para o programa da DIRPF. Veja aqui como preencher o carnê leão…

https://impostoderendarestituicao.com.br/como-preencher-o-carne-leao-online-no-ecac/

Eu tô isento de IR pq meu salário não atinge o valor anual, mas se eu faturar 23 mil mensal de forma autônoma, através de vendas por crédito ou débito, pois vendo roupas. Preciso declarar?

John,

Se a soma do seu salário com os 23 mil for superior a R$ 28.559,70 (limite de 2021) então precisa declarar.

Ola! Parabéns pelo conteúdo! Recebo valores do exterior, com IVA isento, via PayPal. Devo preencher o carne Leão mensal ou apenas a declaração anual? São valores mensais superiores a 2mil, por venda de produtos de designer para um jogo.

Marta,

Precisa preencher mensalmente.

sou corretor autônomo : Ainda tenho dúvida de como declarar o rendimento de comissão por venda de imovível; tenho que declarar no ato do recebimento da comissão ( até final do mês seguinte ) pelo carnê Leão ? ou posso declarar o recebimento somente na próxima declaração anual na ficha de Rend. Trib. recebido de pessoa física” ?

e se for o caso devido ao valor total recebido ter restituição de um possível valor recebido e pago antecipadamente?

Augusto,

Costuma-se fazer uma confusão entre os termos “declaração”, “lançamento” e “pagamento”.

O carnê-leão é usado para se fazer o “lançamento”, mês a mês, dos rendimentos que você obteve no mês. Ele ainda permite fazer a emissão do DARF para “pagamento” do imposto de renda caso o valor recebido no mês seja superior a R$ 1.903. Já a “declaração” do imposto de renda, você faz apenas uma vez por ano, através do programa da DIRPF.

Disto isso, seguem as respostas à suas perguntas:

1 – Tenho que declarar no ato do recebimento da comissão ( até final do mês seguinte ) pelo carnê Leão?

R: Deve fazer o lançamento dos rendimentos no carnê leão, mês a mês. Se tiver imposto a pagar, deve fazer o pagamento até o último dia útil do mês subsequente.

2 – Posso declarar o recebimento somente na próxima declaração anual na ficha de Rend. Trib. recebido de pessoa física” ?

R: No ano seguinte você deve sim fazer a declaração dos rendimentos nessa ficha. Caso você receba valores mensais totais abaixo de 1.903 então não precisa lançar mês a mês no carnê leão, pode lançar direto na ficha da DIRF. Mas de qualquer forma, sugiro lançar no carnê leão independente do valor recebido, pois assim você criar uma base de dados que será facilmente importada no programa da DIRPF no ano seguinte.

3 – Se for o caso devido ao valor total recebido ter restituição de um possível valor recebido e pago antecipadamente?

R: O programa da DIRPF irá indicar se tem ou não restituição a receber.

Olá,

Primeiro, muito obrigado pelo site. Ele é muito completo.

Tenho uma questão e gostaria de saber se você pode me ajudar.

Trabalho em uma empresa de carteira assinada, onde declaro os meus ganhos anualmente. No ano passado, fiz um freela para uma outra empresa que fez uma declaração RPA para me pagar.

Acabei de ser notificado pela receita por não declarar esse RPA, acabei esquecendo.

Como devo proceder? Não sei preencher isso no app da receita e nem no carne leão.

Olá Thiago,

Para declarar da forma correta, teria que ver o comprovante da empresa. Se ela não te forneceu o informe de rendimentos então deverá solicitar. Se já tiver, poste neste grupo que poderá obter ajuda dos colegas contadores…

https://www.facebook.com/groups/impostoderendarestituicao

ola!!! sou profissional liberal e trabalho em uma empresa em que tenho a declaração de rendimentos anual. porém minha duvida é que também esporadicamente presto serviço a uma empresa que me envia a nf de serviço dos quais presto e o valor esta acima de 5 mil e não recolho carne leão, devo recolher ou somente quando prestar serviços para pessoas físicas???

Joana,

Carnê leão você faz para recebimento de pessoa física. Para recebimento de empresa você precisa declarar na ficha Rendimentos Recebidos de Pessoa Jurídica.

Eu abri MEI ano passado e emito a DAS, esse ano prestei serviço como autonomo para uma empresa que emitiu a RPA por 4 meses valor de 6 mil reais e nao recolhi o carne leão. Como devo proceder?

Ricardo,

Poste sua dúvida neste grupo…

https://www.facebook.com/groups/impostoderendarestituicao

Sou MEI e no ano de 2020 emiti NFs no total de R$ 28.450,00. Recebi o auxilio do governo e nos meses de outubro novembro e dezembro recebi auxilio maternidade no valor de um salario minimo. Tenho que declarar IR?

Cintia,

Você precisa primeiro calcular a parcela tributável do seu rendimento como MEI. Siga os seguintes passos:

1 – Primeiramente calcule o lucro evidenciado do seu negócio: pegue a receita total bruta anual e subtraia as despesas feitas durante o ano (água, luz, telefone, compra de mercadoria, aluguel de espaço, entre outras).

2 – Calcule a parcela isenta, ou seja, a fração da sua receita que não será tributada. O percentual depende do tipo de atividade do seu negócio e corresponde a:

8% da receita bruta para comércio, indústria e transporte de carga.

16% da receita bruta para transporte de passageiros.

32% da receita bruta para serviços em geral.

3 – Calcule a parcela tributável do lucro (rendimento tributável): pegue o lucro evidenciado (1) e subtraia a parcela isenta (2). Se este valor tributável for acima de R$ 22.847,76 e caso você ou seus dependentes tenham sido beneficiários do Auxílio Emergencial, então você está obrigada a declarar.

Sou Calculista Autônoma, não tenho CPF dos clientes, como procede no IR, e é necessário fazer antes o preenchimento do carnê leão, ou o próprio sistema do IR já faz a apuração do imposto?

Paula,

Se ano passado você teve rendimentos, em algum mês, acima de R$ 1.903,98, então deveria ter feito o carnê leão na época. Se não fez, terá que fazer agora antes de enviar sua declaração de imposto de renda.

ao fazer o carnê leão será gerado o valor de imposto, antes de quita-los posso importar a informação para o IR, apenas pagar o imposto que gerar no IR ? ou devo quitar o que gerar nos dois…

Paula,

Primeiro você precisa pagar os impostos devidos do ano passado com multa e juros. Depois você importa os dados do carnê leão no programa do imposto de renda. Dependendo do que você lançar adicionalmente (outros rendimentos e gastos), pode ser gerado outro imposto a pagar (de ajuste) ou mesmo restituição.

Olá trabalho para uma empresa de forma informal, nunca declarei imposto de renda. Como lançar tais informações na Receita Federal, valor mensal é em torno de R$ 2500,00 não recebo qualquer documento ou recibo da empresa em questão.

Alessandra,

O correto seria você estar fazendo o carnê leão mês a mês e recolhendo o imposto devido. Agora seria apenas importar os dados para o programa do ajuste anual.

ATÉ FEVEREIRO TRABALHEI POR CLT E, JÁ LANCEI NA MINHA DECLARAÇÃO. A PARTIR DE NOVEMBRO PASSEI A TRABALHAR COMO AUTONOMA E RECEBENDO POR RPA, E NESGTE JÁ VEM DESCONTADO O INSS E IR. A EMPRESA ME ENTREGOU O COMPROVANTE DE RENDIMENTOS PARA EU DECLARAR, MAS NÃO CONSTA OS RENDIMENTOS RECEBIDOS, SOMENTE O DESCONTO. COMO FAÇO ESTA INFORMAÇÃO NA DECLARAÇÃO?

Sandra,

Pode seu extrato neste grupo para os contadores te ajudarem…

https://www.facebook.com/groups/impostoderendarestituicao

Olá boa tarde, estou fazendo IR de um profissional liberal (fisioterapeuta), e gostaria de saber se o correto e fazer com o carne leão, ou se preenchendo somente a ficha nos rendimentos recebidos de PF, da algum problema futuro? ano passado essa cliente ja deu a pagar, e fez o devido pagamento para RF.

Walkiria,

A vantagem de usar o Carnê Leão é que você pode lançar, além dos rendimentos, as despesas permitidas. Além disto, ele gera a DARF do imposto a pagar. Mas se ele já fez os devidos pagamentos em 2020, ou ficou abaixo do valor de 1.903 em todos os meses, então você pode lançar os dados direto no programa de ajuste do imposto de renda.

Trabalho como designer gráfico (autônomo), ano passado trabalhei para um candidato na minha cidade, ele me pagou 2000 reais pelo serviço. E no mesmo ano comecei investir na bolsa.

Eu preciso declarar esse valor? Se sim, aonde eu declaro? Ele me deu um recibo, com todos os dados, inclusive com o CNPJ dele

Luiz,

Declare este valor na ficha “Rendimentos Tributáveis Recebidos de Pessoa Jurídica”. Coloque também o CNPJ e o nome da empresa.

Eu crio gado e vendo, recebi 42mil no ano passado, como devo declarar?

Lúcia,

Recebeu de PF ou PJ?

Boa tarde trabalho em uma cooperativa , recebo conta cheque como declarar meu imposto de renda 2021?

Luciano,

Precisa obter o informe de rendimentos da Cooperativa. Lá terá todos os dados necessários para você preencher a ficha “Rendimentos Tributáveis Recebidos de PJ”.

Olá, sou babá autônoma, ganho 1500 por mês sem emitir nota fiscal . No final de 2020 eu recebi um valor de 22 mil de um apartamento que teve seu contrato encerrado devia ser algo de um parente falecido onde eu não poderia ficar com o mesmo. Gostaria de saber se devida a entrada desse valor em poupança é necessário declarar imposto de renda?

Hellen,

Não precisa.

Olá!

Em 2020 fui trabalhador CLT até junho depois me tornie autônomo e não tenho CNPJ. Sou designer gráfico e meus clientes me pagam por transferência bancária, pix ou depósito, não sei o CPF deles e pela primeira vez vou declarar sendo autônomo. Já tenho os rendimentos da empresa que trabalhei até junho de 2020 e já coloquei no IR mas como procedo com a parte autônoma. Tô completamente perdido. Me ajuda?

Rodrigo,

Baixe o programa Carnê Leão 2020 e lance os valores que você recebeu mês a mês. Designer não precisa lançar CPF de quem pagou. Depois que você lançar os valores, confira se tem imposto a pagar pelo próprio Carnê Leão (se em um determinado mês você recebeu acima de 1.903 então deveria ter pago imposto com DARF). Se tiver IR a pagar terá que fazer a correção com multas e juros usando o Sicalc Web. Depois bastará importar os dados do Carnê Leão para o programa do imposto de renda.

Sou Autônomo, e não sei o CPF das pessoas que me pagaram, mas mesmo assim gostaria de declarar meus rendimentos. como fazer?

Guilherme,

Se os rendimentos forem recebidos de pessoa física, como ocorre com taxistas, motorista de aplicativos, médicos e psicólogos, os valores devem ser declarados na ficha “Rendimentos Tributáveis Recebidos de Pessoa Física/Exterior”.

Nesse caso, o autônomo deve recolher o imposto mensalmente por meio do programa Carnê-Leão. O programa calcula o IR devido e emite uma DARF, documento usado para o recolhimento do imposto que pode ser pago em qualquer banco até o último dia útil do mês seguinte ao do recebimento do pagamento.

Profissionais liberais são obrigados a informar na declaração do Imposto de Renda o CPF dos clientes para os quais prestaram serviços. Nesse caso, cada cliente que efetuou pagamento deve ser informado individualmente, com a indicação do número do documento.

Você é um profissional liberal?

Sou veterinária autônoma e vou fazer a declaração de IRF pela primeira vez, no meu caso tenho que colocar o CPF de todos os clientes até atendi? Não tenho esses dados.

Nathalia,

Veterinário não precisa informar o CPF dos clientes atendidos. Apenas os contribuintes pessoa física nas ocupações de médico, odontólogo, fonoaudiólogo, fisioterapeuta, terapeuta ocupacional, advogado, psicólogo e psicanalista.