A pandemia causou um impacto profundo no mercado de trabalho brasileiro, resultando em um número expressivo de demissões. Se você foi desligado do emprego em 2024, é essencial atenção redobrada ao preencher sua declaração de Imposto de Renda em 2025. Os valores recebidos na rescisão do contrato de trabalho devem ser declarados corretamente, de acordo com a natureza de cada verba.

Os contribuintes que foram demitidos no ano passado precisam declarar todos os valores pagos na rescisão, conforme discriminado no Informe de Rendimentos, documento que deve ser fornecido pelo antigo empregador. Nele devem constar salários, férias, verbas indenizatórias, aviso-prévio e demais pagamentos realizados no desligamento.

As verbas salariais (como salários atrasados, horas extras ou aviso-prévio trabalhado) são consideradas rendimentos tributáveis e devem ser informadas na ficha “Rendimentos Tributáveis Recebidos de Pessoa Jurídica”.

Já verbas de natureza indenizatória — como férias não gozadas, 1/3 constitucional das férias indenizadas, indenização por tempo de serviço, diferenças de dissídio, aviso-prévio indenizado, entre outras — são isentas de imposto e devem ser lançadas na ficha “Rendimentos Isentos e Não Tributáveis”.

⚠️ Atenção: o aviso-prévio indenizado é isento de IR, mas o aviso-prévio trabalhado é tributável.

Como declarar rescisão de contrato de trabalho no IRPF?

O trabalhador que foi demitido em 2024 deve ficar atento ao preencher a Declaração de Imposto de Renda em 2025. Deixar de informar corretamente as verbas rescisórias pode levar à malha fina. Cada tipo de valor recebido na rescisão do contrato de trabalho deve ser declarado de forma distinta, de acordo com sua natureza (tributável ou isenta).

Como declarar FGTS?

O Fundo de Garantia do Tempo de Serviço (FGTS) é uma reserva compulsória destinada a proteger o trabalhador demitido sem justa causa. Em caso de demissão, além do saldo acumulado na conta vinculada, o empregado também tem direito a uma multa rescisória de 40% sobre todos os depósitos feitos pela empresa ao longo do tempo de contrato.

⚠️ Importante: o cálculo da multa leva em conta todo o histórico de depósitos, e não apenas o saldo disponível na conta no momento da demissão. Ou seja, mesmo que o trabalhador já tenha feito saques anteriores, o valor da multa de 40% é calculado sobre o total depositado pela empresa desde o início da relação contratual.

A multa de 40% e o saldo do FGTS costumam ser liberados até 10 dias após a demissão. O saque só pode ser feito com a rescisão homologada, apresentada na Caixa Econômica Federal.

💡 Como declarar:

Os valores sacados do FGTS são isentos de Imposto de Renda, mas devem ser informados na ficha “Rendimentos Isentos e Não Tributáveis”, utilizando o código 04 – Indenizações por rescisão de contrato de trabalho, inclusive a título de PDV.

A fonte pagadora é a Caixa Econômica Federal. Confira como declarar FGTS no IRPF.

Como declarar seguro desemprego?

As parcelas recebidas como seguro-desemprego também são isentas de Imposto de Renda, mas precisam ser declaradas.

💡 Como declarar: Informe o valor total recebido ao longo do ano na ficha “Rendimentos Isentos e Não Tributáveis”, utilizando o código 26 – Outros. A fonte pagadora é o Fundo de Amparo ao Trabalhador (FAT). Confira como declarar seguro desemprego no imposto de renda.

Como declarar aviso prévio?

O valor recebido a título de aviso-prévio precisa ser analisado conforme o tipo:

-

✅ Aviso-prévio indenizado (não trabalhado): é considerado verba indenizatória e, portanto, isento de IR.

-

❌ Aviso-prévio trabalhado: é considerado remuneração e, portanto, tributável.

💡 Como declarar:

-

Aviso-prévio indenizado → ficha “Rendimentos Isentos e Não Tributáveis”, código 04.

-

Aviso-prévio trabalhado → ficha “Rendimentos Tributáveis Recebidos de Pessoa Jurídica”, junto aos salários.

Como declarar férias?

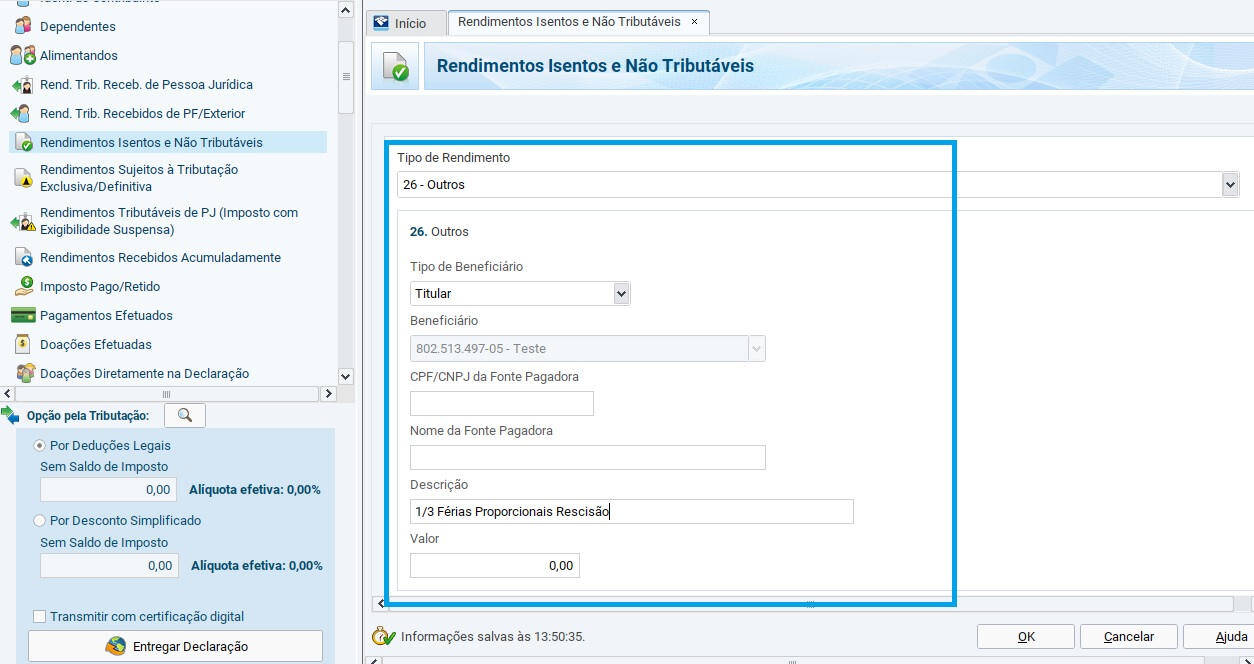

Os valores recebidos na rescisão do contrato de trabalho, referentes a férias proporcionais e ao respectivo terço constitucional, são considerados verbas indenizatórias e, portanto, isentos de Imposto de Renda.

💡 Exemplos de valores isentos:

-

Férias Proporcionais

-

Férias 1/12 Indenizadas

-

1/3 Constitucional sobre Férias Indenizadas

-

1/3 sobre Férias Proporcionais

✅ Como declarar:

Esses valores devem ser informados na ficha “Rendimentos Isentos e Não Tributáveis”, utilizando o código 26 – Outros.

No campo de descrição, especifique a natureza da verba, como por exemplo: “Férias proporcionais indenizadas e 1/3 constitucional recebidos na rescisão contratual.”

A fonte pagadora deve ser o CNPJ da empresa que efetuou o pagamento.

Como declarar salário?

Os valores recebidos a título de saldo de salário, horas extras e outras verbas de natureza remuneratória devem ser declarados como rendimentos tributáveis, ou seja, estão sujeitos à cobrança de Imposto de Renda.

A forma de declarar é a mesma utilizada para salários recebidos durante o vínculo empregatício: os valores devem ser informados na ficha “Rendimentos Tributáveis Recebidos de Pessoa Jurídica”, com base no Informe de Rendimentos fornecido pela empresa.

Esses rendimentos fazem parte da base de cálculo do imposto e devem ser declarados mesmo que o vínculo com a empresa já tenha sido encerrado. Confira como declarar salário no imposto de renda.

Dúvidas mais comuns sobre declaração de rescisão no IRPF

Pergunta 1: Recebi meu aviso de demissão em outubro de 2024 e, no mesmo mês, a empresa depositou todos os valores devidos, exceto a multa de 40% do FGTS, que foi creditada na conta vinculada, conforme a norma. No entanto, a homologação só ocorreu em janeiro de 2025, quando saquei o FGTS e a multa. Esses valores devem ser declarados na declaração de 2025 ou apenas na de 2026?

Resposta: Os valores referentes à rescisão do contrato de trabalho devem ser declarados na declaração de ajuste anual do ano em que foram efetivamente recebidos. Ou seja, se o saque do FGTS e da multa de 40% ocorreu em janeiro de 2025, esses valores devem ser informados na declaração entregue em 2026 (ano-base 2025).

Essas informações devem constar no Informe de Rendimentos da Caixa Econômica Federal e devem ser lançadas na ficha “Rendimentos Isentos e Não Tributáveis”, utilizando o código 04 – Indenizações por rescisão de contrato de trabalho, inclusive a título de PDV.

Pergunta 2: O que devo declarar se for demitido?

Resposta: Ao ser demitido, a empresa deve fornecer um Informe de Rendimentos, com todos os valores pagos no ano, inclusive os relativos à rescisão contratual.

Os rendimentos tributáveis (como saldo de salário, aviso-prévio trabalhado e férias usufruídas) devem ser lançados na ficha “Rendimentos Tributáveis Recebidos de Pessoa Jurídica”.

Já as verbas indenizatórias (como FGTS sacado, multa de 40%, férias não gozadas, aviso-prévio indenizado, 1/3 de férias indenizadas) são isentas de IR e devem ser informadas na ficha “Rendimentos Isentos e Não Tributáveis”.

Pergunta 3: Vou declarar meu marido como dependente. Ele trabalhou alguns dias e pediu demissão, sendo descontado pela empresa conforme o art. 479 da CLT. Como lançar essa multa de quebra de contrato?

Resposta: A melhor prática é seguir exatamente os valores informados no Informe de Rendimentos fornecido pela empresa, sem tentar subtrair manualmente a multa contratual. A Receita cruza os dados com os informes oficiais, e qualquer divergência pode levar à malha fina. A multa aplicada pela empresa já estará refletida nos valores líquidos pagos. Portanto, não há uma ficha específica para declarar o desconto da multa — apenas informe os rendimentos conforme constam no informe.

Pergunta 4: Devo declarar apenas o que está no Informe de Rendimentos ou também o Termo de Rescisão de Contrato de Trabalho?

Resposta: A declaração de IR deve ser feita exclusivamente com base no Informe de Rendimentos fornecido pela empresa, e não no Termo de Rescisão.

Por exemplo:

Indenizações por rescisão contratual devem ser informadas na ficha “Rendimentos Isentos e Não Tributáveis”, geralmente no código 04.

O abono pecuniário (venda de férias) aparece na mesma ficha, normalmente com o código 26 – Outros.

O 13º salário consta na ficha “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”, item 01.

Utilize exatamente as informações que constam no informe para evitar inconsistências com a Receita.

Pergunta 5: O governo liberou o saque das contas inativas do FGTS. Onde devo declarar esse valor?

Resposta: O valor sacado do FGTS, mesmo em situação de saque extraordinário, é isento de Imposto de Renda, mas deve ser declarado.

Lance o valor na ficha “Rendimentos Isentos e Não Tributáveis”, utilizando o código 04 – Indenizações por rescisão de contrato de trabalho, inclusive a título de PDV, e FGTS.

A fonte pagadora é a Caixa Econômica Federal.

Pergunta 6: Fui demitido, saquei meu FGTS, mas o valor informado no item “Rendimentos Isentos” do informe da empresa é menor do que o valor que a Caixa creditou na minha conta. Está certo?

Resposta: Sim, isso pode ocorrer. O valor informado pela empresa como “Indenizações por rescisão de contrato de trabalho” (código 04) se refere apenas às verbas rescisórias pagas diretamente pela empresa (como aviso-prévio indenizado, 13º proporcional, férias indenizadas etc.).

O valor total creditado pela Caixa pode incluir outras parcelas do FGTS não relacionadas à demissão (como juros, atualização monetária ou saldo anterior), por isso há diferença.

Para declarar corretamente, consulte o Informe de Rendimentos da Caixa Econômica Federal, que apresentará o valor exato a ser declarado como isento na ficha apropriada.

Pergunta 7: Recebi as parcelas do meu seguro-desemprego nos meses de outubro, novembro, dezembro, janeiro e fevereiro. Na declaração deste ano, devo incluir as parcelas de outubro, novembro e dezembro, e na declaração do ano que vem, devo incluir as de janeiro e fevereiro. Está correto?

Resposta: Sim, está correto. As parcelas do seguro-desemprego devem ser informadas na declaração correspondente ao ano em que foram efetivamente recebidas. Portanto, os valores pagos em outubro, novembro e dezembro de 2024 devem constar na declaração de 2025 (ano-base 2024), enquanto os valores recebidos em janeiro e fevereiro de 2025 devem ser declarados em 2026.

Pergunta 8: No campo “Indenizações por rescisão de contrato…” do informe fornecido pela empresa, devo lançar o valor com o CNPJ da empresa ou da Caixa Econômica Federal? O valor da GRRF depositado na conta bancária foi diferente. Devo declarar o valor sacado ou o que consta na rescisão?

Resposta: Para as verbas pagas pela empresa (como aviso-prévio indenizado, férias não gozadas, 13º proporcional etc.), utilize o CNPJ da empresa conforme o Informe de Rendimentos. Já os valores de FGTS e multa de 40%, pagos por meio da GRRF e creditados pela Caixa, devem ser declarados com o CNPJ da Caixa Econômica Federal. Sempre utilize os valores efetivamente recebidos, conforme constam nos informes oficiais — não os valores estimados na folha de rescisão.

Pergunta 9: Estou com a folha de rescisão em mãos, mas ela apresenta vários valores, como aviso-prévio indenizado, INSS, INSS do 13º, valor líquido e bruto. Qual valor devo declarar e em qual ficha? Já incluí o valor líquido na aba “Rendimentos Isentos e Não Tributáveis”, mas há outros valores e não sei como lançar.

Resposta: Não é recomendável utilizar diretamente os valores da folha de rescisão. Você deve solicitar o Informe de Rendimentos oficial à empresa, pois ele já trará os valores corretamente classificados como tributáveis, isentos ou sujeitos à tributação exclusiva. A Receita Federal faz o cruzamento com esses informes. Declarar com base no valor líquido pode gerar inconsistência ou cair na malha fina. Utilize sempre os dados brutos e categorizados do informe.

Pergunta 10: Fui demitido, mas recebi uma indenização por acordo entre as partes (art. 484-A da CLT). Esse valor é tributável?

Resposta: A indenização paga em acordos de rescisão por mútuo consentimento, prevista no art. 484-A da CLT, é indenizatória e isenta de imposto de renda. Deve ser informada na ficha “Rendimentos Isentos e Não Tributáveis”, código 04, com a descrição adequada e o CNPJ da empresa.

Pergunta 11: O valor do 13º salário proporcional recebido na rescisão entra em rendimentos tributáveis ou tributação exclusiva?

Resposta: O 13º salário proporcional, mesmo pago na rescisão, deve ser declarado na ficha “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”, item 01. O valor será informado separadamente pela empresa no Informe de Rendimentos.

Pergunta 12: Recebi uma ação trabalhista com valores retroativos de salário e verbas rescisórias. Como declaro?

Resposta: Rendimentos recebidos de ações trabalhistas devem ser lançados na ficha “Rendimentos Recebidos Acumuladamente (RRA)”, caso o pagamento tenha sido feito em uma única parcela referente a vários meses. Verifique se o informe recebido discrimina os meses correspondentes. Caso contrário, os valores devem ser lançados normalmente nas fichas de “Rendimentos Tributáveis” ou “Isentos”, conforme a natureza de cada verba.

Pergunta 13: Saí da empresa e recebi verbas rescisórias e seguro-desemprego. Posso lançar tudo na mesma ficha?

Resposta: Não. Você deve declarar cada tipo de rendimento na ficha correspondente: – Verbas salariais: “Rendimentos Tributáveis Recebidos de Pessoa Jurídica”; – FGTS e verbas indenizatórias: “Rendimentos Isentos e Não Tributáveis”; – Seguro-desemprego: também em “Rendimentos Isentos e Não Tributáveis”, código 26.

Pergunta 14: Minha empresa não enviou o Informe de Rendimentos da rescisão. Posso declarar mesmo assim?

Resposta: É possível, mas não é recomendável. Você deve solicitar formalmente o informe. Declarar com base em estimativas ou contracheques pode gerar divergência com os dados da Receita Federal. Caso não consiga o documento, reúna os comprovantes de pagamento (depósitos, recibos, extratos) e guarde tudo — mas sempre tente declarar com base no informe oficial.

Pergunta 15: O valor do plano de saúde descontado na rescisão pode ser lançado como despesa médica?

Resposta: Sim, desde que o plano de saúde esteja em seu nome ou de dependentes e o valor conste no informe de rendimentos da empresa como despesa médica reembolsada ou não reembolsada. Declare na ficha “Pagamentos Efetuados”, com o código correspondente (médico, hospitalar, plano etc.), informando o CNPJ da operadora.

Olá bom dia! Recebi aviso prévio em Janeiro de 2023, preciso declarar no ajuste de 2022?

Rejane,

Se recebeu em 2023, deve declarar apenas na DIRPF 2024.