Você sabia que operações como aluguel, compra, venda, doação e posse de imóveis quitados e/ou financiados devem ser declaradas no ajuste anual do imposto de renda? Aprenda agora como declarar imóveis no imposto de renda 2024.

A declaração de imóveis no imposto de renda é uma dúvida frequente dos contribuintes, pois a variedade de situações (compra, venda, aluguel, doações…) exige abordagens diferentes. Os tipos de imóveis são os mais variados: antigos, financiados, comprados na planta, sem escritura definitiva ou provenientes de herança e doação. Portando, conhecer todos os procedimentos é fundamental para evitar problemas com o Fisco.

Como declarar imóvel como bem no IRPF?

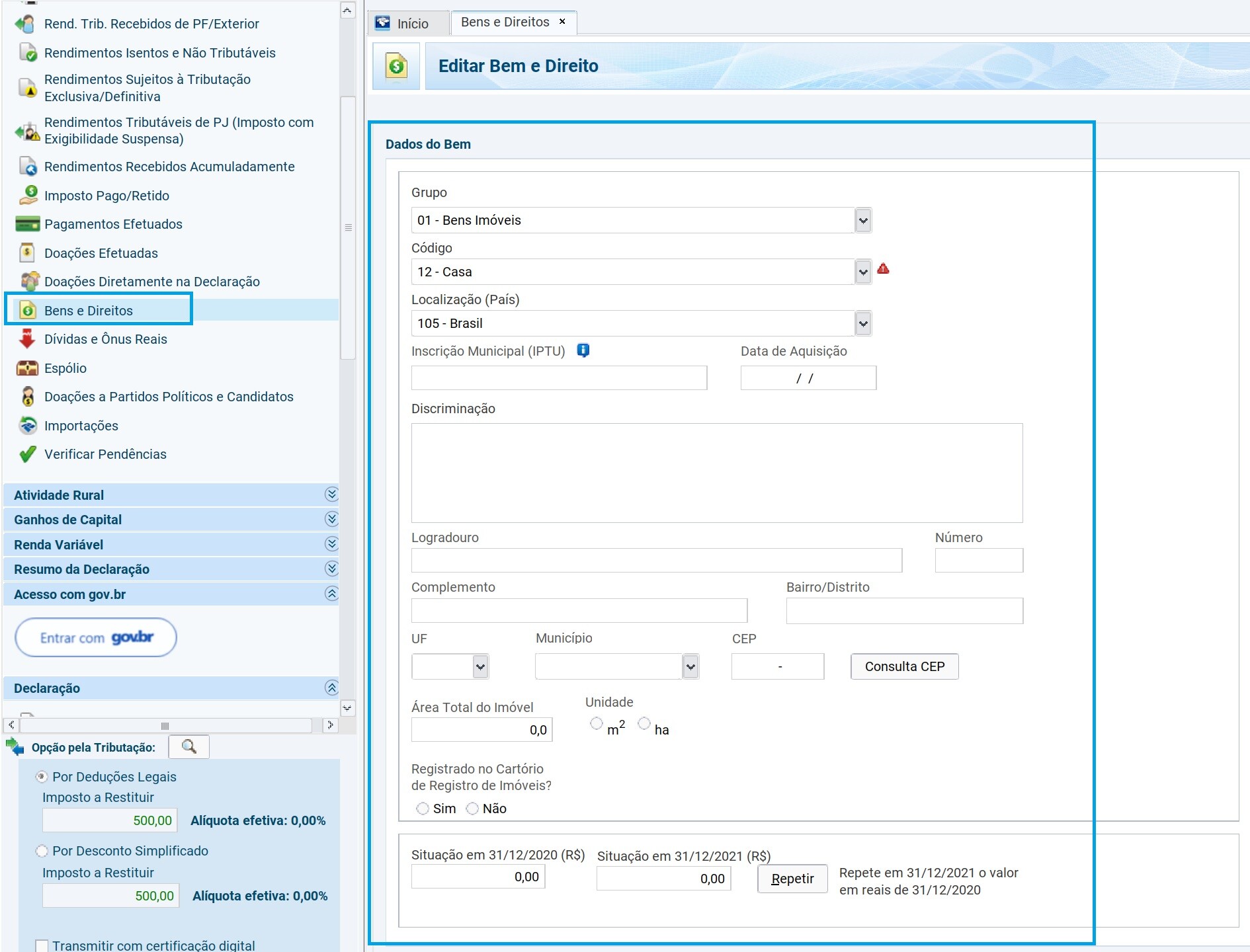

Qualquer imóvel é um bem e a sua posse deve ser informada na ficha de Bens e Direitos da declaração do IRPF, com o código específico do bem, de acordo com a definição que consta na escritura do imóvel. Apartamentos, por exemplo, são declarados sob o código 11, para casas, o código é o 12 e para terrenos o código é o 13.

O valor a ser declarado deve ser aquele que contribuinte pagou pelo imóvel até o dia 31 de dezembro de 2022, incluindo o Imposto de Transmissão de Bens Imóveis (ITBI), se for o caso, assim como os juros do financiamento e a taxa de corretagem paga negociação do imóvel.

Deve-se declarar o imóvel sempre pelo seu valor de aquisição, sem atualizar o preço por eventuais valorizações ou desvalorizações de mercado. Somente no caso de realização de benfeitorias o preço do imóvel pode ser alterado. Contudo, se forem realizadas reformas é possível acrescentar os gastos ao valor do imóvel, desde que eles possam ser comprovados.

No campo Discriminação devem constar os seguintes dados: se o imóvel foi comprado ou doado, a data da compra ou da doação, quem foi o vendedor ou doador (com CNPJ ou CPF), se está quitado, se foi financiado, em qual banco e quantas parcelas já foram pagas.

Novos campos no imposto de renda

Neste ano, o programa gerador da declaração de imposto de renda trouxe alguns campos novos para identificar o imóvel. São eles:

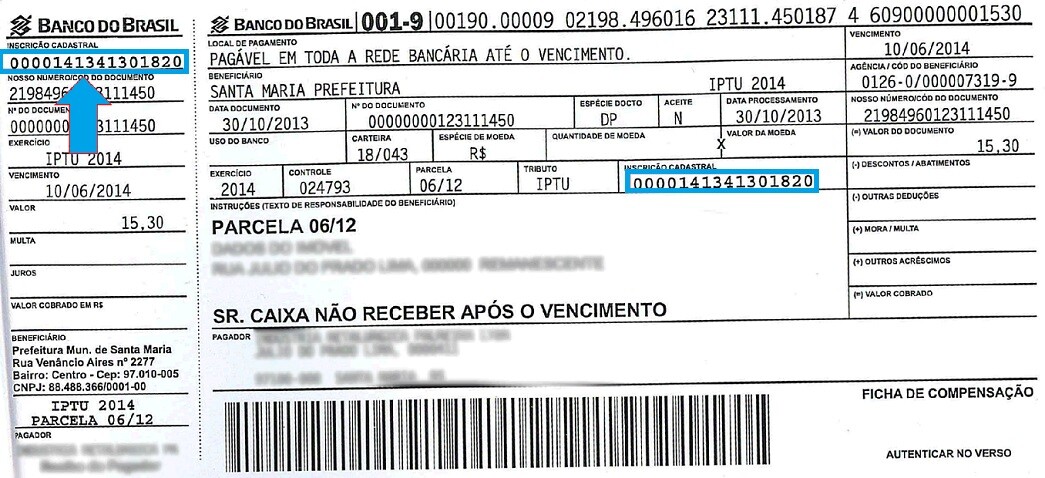

Inscrição Municipal (IPTU): Deve ser o número da inscrição cadastral que geralmente vem na guia de arrecadação do IPTU conforme mostrado na figura abaixo:

Ao lado do campo IPTU terá um ícone de informação com a seguinte mensagem: “Informar o número de Inscrição Municipal com até 20 caracteres. Caso este número possua mais de 20 caracteres, informe-o apenas no campo Discriminação, deixando o campo Inscrição Municipal (IPTU) em branco.”

- Data de Aquisição: Deve ser preenchida a data de aquisição do imóvel.

- Logradouro/Número/Complemento/Bairro/UF/Município/CEP: Deve ser preenchido o endereço do imóvel.

- Área Total do Imóvel: Deve ser preenchida a área do imóvel em metros quadrados ou hectares.

- Registrado no Cartório de Registro de Imóveis: Deve-se especificar se o imóvel é registrado ou não.

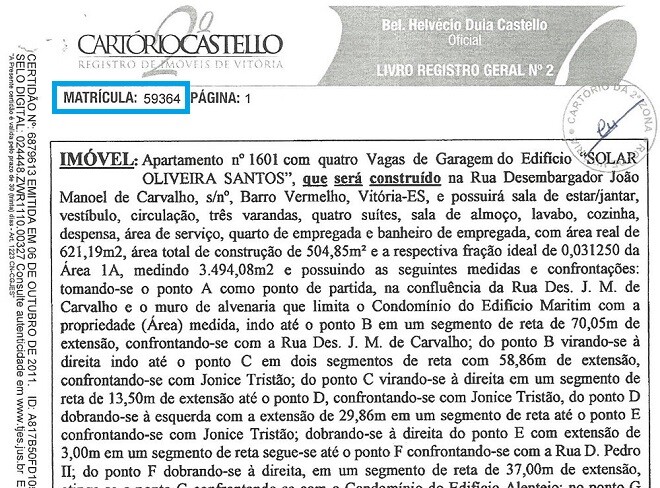

- Nome Cartório: Para imóveis registrados, deve-se digitar o nome do cartório onde o imóvel foi registrado.

- Matrícula do Imóvel: Para imóveis registrados, deve-se digitar o número de matrícula do imóvel.

Como declarar imóvel financiado no IRPF?

Financiamento de imóvel no IRPF não deve ser declarado como dívida na ficha de Dívidas e Ônus Reais. Pelo contrário, imóveis financiados são bens e por isto devem ser declarado na ficha de Bens e Direitos.

No campo Discriminação, além de informar que o imóvel foi comprado por financiamento, a data da compra e quem foi o vendedor (com seu CNPJ ou CPF), é preciso informar que ele foi financiado, mencionando o banco que concedeu o crédito, além do número de parcelas já pagas.

Se o imóvel foi financiado no ano de 2023, então no campo Situação em 31/12/2022 coloque 0,00 e em Situação em 31/12/2023 coloque apenas o valor já pago pelo imóvel até a data, que seria a soma entre o valor de entrada, o valor das parcelas pagas no ano e os custos extras, como o ITBI e a corretagem pagos em 2023, assim como eventuais reformas.

Se o imóvel foi financiado anteriormente a 2023, então no campo Situação em 31/12/2022 transporte o valor declarado no ano anterior. Esse processo deve ser repetido enquanto o financiamento durar e até que o imóvel seja quitado. O valor final de aquisição de imóvel será o total desembolsado ao longo dos anos de financiamento..

Como declarar imóvel quitado no IRPF?

Contribuintes que estão fazendo sua primeira declaração neste ano, devem informar os imóveis que já faziam parte de seu patrimônio antes. O procedimento a ser seguido é o mesmo dos tópicos anteriores, mas, como o imóvel já fazia parte do patrimônio do contribuinte antes de 2023, a coluna Situação em 31/12/2022 não deve ficar em branco e deve ser preenchida com os valores pagos até então ou com o valor total do imóvel, conforme o caso.

Se o contribuinte já possuía o imóvel antes de 2022 e já declarava, basta repetir seu valor nas colunas Situação em 31/12/2022 e Situação em 31/12/2023.

O valor informado deve ser o mesmo que consta na escritura, sendo alterado apenas se for necessário acrescentar despesas realizadas com benfeitorias ou gastos com corretagem, juros de financiamento e Imposto sobre Transmissão de Bens Imóveis (ITBI).

Se por ventura o imóvel já era declarado antes de 2023, mas você só se lembrou de declarar o valor do ITBI e da corretagem agora, esses custos devem ser incluídos na declaração referente ao ano em que essas despesas aconteceram, por meio da declaração retificadora.

Como declarar reforma em imóvel no IRPF?

Informar benfeitorias feitas em um imóvel é uma das poucas formas de atualizar o valor do imóvel na declaração. As reformas realizadas no imóvel em 2022 podem ser declaradas pelo contribuinte no imposto de renda.

Despesas com benfeitorias só poderão ser declaradas no imposto de renda se o contribuinte conseguir comprová-las. Ampliação de imóvel somente pode ser incluída na declaração se o projeto tiver sido aprovado pela prefeitura.

O próprio contribuinte pode produzir os recibos, desde que o documento seja o mais detalhado possível e inclua o nome do profissional, CPF, descrição e período de realização do serviço. O recibo deve ser assinado pelo profissional e o proprietário do imóvel deve pedir cópias de documentos pessoais do prestador de serviço.

A documentação deve ser guardada por cinco anos a partir da data de venda do imóvel, prazo no qual a Receita Federal pode solicitar a comprovação dos gastos com benfeitorias. Este critério também vale para outros comprovantes utilizados na declaração do IR.

Se o imóvel foi adquirido depois de 1988 e estiver quitado, as benfeitorias devem ser adicionadas ao valor de aquisição do bem, informado na ficha Bens e Direitos da declaração. Caso o imóvel seja financiado, o custo da obra deve ser somado ao valor total já pago pelo imóvel.

No campo 31/12/2022, o contribuinte deve lançar o valor de aquisição ou a quantia total já paga pelo imóvel até a data, caso o imóvel seja financiado. Na coluna 31/12/2023 basta somar ao valor declarado anteriormente as benfeitorias realizadas até a data mais os valores pagos pelas prestações durante 2023, no caso de financiamentos.

No caso de imóveis adquiridos até 31 de dezembro de 1988, os valores das benfeitorias devem ser inseridos de forma separada ao valor do imóvel na ficha Bens e Direitos com o código 17 – Benfeitorias. O campo Discriminação deve ser preenchido com a descrição do imóvel no qual foram realizadas as melhorias. Na coluna 30/12/2022, o contribuinte deve lançar o valor R$ 0,00 e inserir na coluna 30/12/2023 o valor total gasto na obra durante o ano.

Como declarar venda de imóvel no IRPF?

Quem vende um imóvel pode precisar pagar até 15% de Imposto de Renda sobre seu ganho de capital. Porém quem usa o dinheiro da venda de um imóvel residencial para comprar outro residencial em até 180 dias não paga imposto nenhum. Pode ser qualquer valor e esta isenção de imposto de ganho de capital na venda de imóvel só pode ser usada uma vez a cada cinco anos. Contudo, o contribuinte precisa gastar todo o dinheiro recebido com a venda da casa antiga na compra do imóvel novo. Se gastar menos terá que recolher 15% de imposto sobre a diferença.

Se o valor de venda do imóvel é de até R$ 440 mil então não paga imposto. Mas deve ser o único imóvel em nome do contribuinte e o mesmo não pode ter vendido casas ou apartamentos nos últimos cinco anos. Muitos contribuintes caem na malha fina ao usar essa isenção porque esquecem que possuem uma fração de outro imóvel. Para calcular o imposto devido, o contribuinte pode baixar o programa Ganhos de Capital (GCAP) da Receita, referente ao ano em que ele fez a venda do imóvel.

Todas as despesas com ampliação ou reforma de um imóvel podem ser somados ao seu valor de compra para abater a base de cálculo do imposto. Porém, o contribuinte precisa informar, anualmente, as quantias gastas com as benfeitorias na ficha Bens e Direitos da declaração. O valor pago à imobiliária pela corretagem na venda do imóvel pode ser descontado. Guarde o recibo. Despesas como taxas de cartório, IPTU ou condomínio não são abatidas.

Se o contribuinte tiver vendido um imóvel em 2023, deverá informar a venda na ficha de Bens e Direitos: a coluna referente a 31/12/2023 deverá ser zerada, e no campo Discriminação você deverá declarar que o bem foi vendido. Informe nome e CPF ou CNPJ do comprador e o valor da venda. Se o comprador tiver financiado a compra do bem, informe o nome e o CNPJ do banco que concedeu o crédito.

Como declarar doação de imóvel no IRPF?

Quem doou um imóvel em 2023 deverá informar a doação em duas fichas. Na ficha de Bens e Direitos é necessário informar a operação, o nome e o CPF ou CNPJ do donatário no campo Discriminação. O valor na coluna 31/12/2023 deverá ser zerado.

Na ficha de Doações Efetuadas, deve-se escolher o código 81 – Doações de bens e direitos, informe o nome e o CPF do donatário, bem como o valor do imóvel. Nos anos seguintes, o doador não precisa informar mais nada. O bem saiu de seu patrimônio como se tivesse sido vendido, e a operação é isenta de imposto de renda.

Doações são rendimentos isentos de imposto de renda, mas pode estar sujeito a um tributo estadual chamado Imposto de Transmissão Causa Mortis e Doações (ITCMD). Quem recebeu um imóvel em 2023 deve informá-lo na ficha de Bens e Direitos como se o tivesse comprado à vista. É preciso informar a localização e valor do bem, o nome e o CPF do doador e convém informar também que o ITCMD foi pago.

A coluna 31/12/2022 ficará zerada, e na coluna 31/12/2023 será informado o valor do bem doado.

Na ficha Rendimentos Isentos e Não Tributáveis é necessário informar o valor do imóvel recebido com o código 14 – Transferências patrimoniais – doações e heranças.

Como declarar herança de imóvel no IRPF?

Os bens e direitos recebidos por meio de herança são isentos de tributação no Brasil. O que foi herdado deve ser declarado na aba Bens e Direitos. A herança precisa ser declarada também na ficha Rendimentos Isentos e Não Tributáveis com o código 14 – Transferências patrimoniais – doações e heranças.

Em Bens e Direitos, no campo Discriminação, deve-se preencher as informações de quem está transmitindo a herança. Já em Rendimentos Isentos e Não Tributáveis é preciso informar o nome do beneficiário da herança e o CPF, além do nome e CPF de quem deixou os bens, junto com o valor de cada um deles.

Os bens recebidos por herança podem ser declarados pelo mesmo valor reportado antes pelo falecido ou por valor superior ao anteriormente declarado no imposto de renda de quem deixou a herança. Se a declaração for feita por valor superior será configurado um ganho de capital. Uma alíquota de 15% na declaração de imposto de renda 2022 do contribuinte deverá ser tributada nesse ganho de capital.

Lembrando que para fazer a declaração de bens herdados precisa já ter acontecido o processo judicial do inventário, pois ele divide os bens deixados pela pessoa que morreu para os herdeiros.

Dúvidas mais comuns sobre declaração de imóvel

Pergunta 1: Financiei um imóvel anos atrás. Tenho contrato e matrícula, mas não possuo a escritura do imóvel. Nunca declarei pois não atinjo o limite. Com a aquisição do imóvel precisarei declarar agora em 2024?

Resposta: Dentre as regras de obrigatoriedade em 2024 destacam-se: se auferir rendimentos tributáveis superiores a R$ 28.559,70, se auferir rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte acima de R$ 40 mil ou se tiver a posse ou propriedade de bens ou direitos de valor superior a R$ 300 mil, pelo custo de aquisição. Se não se enquadrar em nenhuma dessas hipóteses estará desobrigada de apresentar a declaração.

Pergunta 2: O pai concedeu ao filho o usufruto dos rendimentos de aluguel de um imóvel. Como devem ser tributados esses rendimentos?

Resposta: Se o usufruto estiver formalizado em uma escritura pública devidamente averbada no registro de imóveis, o pai, ao listar o imóvel em sua Declaração de Bens e Direitos, deve mencionar a constituição do usufruto em favor do filho. Nesse caso, os rendimentos do aluguel serão tributados em nome do filho.

Caso não haja escritura averbada, ao relacionar o imóvel em sua Declaração de Bens e Direitos, o pai deve indicar que os rendimentos foram doados ao filho. Os valores provenientes do aluguel estarão sujeitos ao recolhimento mensal do carnê-leão, se recebidos de pessoa física, ou à tributação na fonte, se pagos por pessoa jurídica, devendo ser incluídos como rendimentos tributáveis na declaração de ajuste do pai. Para o filho, esses rendimentos são considerados não tributáveis, caracterizando-se como uma doação em espécie.

Pergunta 3: Como devo declarar os gastos com reformas de imóveis no Imposto de Renda de 2021, considerando que os recursos foram retirados de uma aplicação financeira pelo mesmo proprietário do imóvel?

Resposta: Os custos relacionados a obras e reformas realizadas no imóvel, desde que devidamente documentados, devem ser adicionados ao valor do bem. Ao preencher a declaração, é importante detalhar as obras ou reformas realizadas no campo “Discriminação”. Na coluna referente a 31/12/2023, esses gastos devem ser somados ao valor total do imóvel.

Pergunta 4: Como calcular o rendimento tributável proveniente de aluguel, especialmente quando o contrato de locação permite a compensação com despesas realizadas em benfeitorias pelo locatário?

Resposta: O rendimento tributável do aluguel é apurado deduzindo-se do valor total recebido certos encargos que são de responsabilidade do locador, tais como:

a) impostos, taxas e emolumentos incidentes sobre o imóvel que gera o rendimento;

b) aluguel pago pela sublocação do imóvel;

c) despesas relacionadas à cobrança ou recebimento do rendimento;

d) despesas condominiais.

Quanto às benfeitorias realizadas, se forem compensadas total ou parcialmente com o valor do aluguel em determinado mês, considera-se esse montante como parte do rendimento de aluguel para o proprietário, sujeitando-se à incidência do imposto sobre a renda juntamente com os valores recebidos como aluguel no mesmo período.

Pergunta 5: Os rendimentos oriundos da sublocação de imóvel são tributáveis?

Resposta: Sim. Os rendimentos recebidos pelo sublocador estão sujeitos ao recolhimento mensal (carnê-leão), se recebidos de pessoa física ou, à retenção na fonte, se pagos por pessoa jurídica e na Declaração de Ajuste Anual. É dedutível do valor do rendimento bruto recebido pela sublocação o aluguel pago ao proprietário do imóvel sublocado.

Pergunta 6: Como proceder quando o imóvel locado pertencer a mais de uma pessoa física?

Resposta: No caso de um imóvel locado pertencer a múltiplos proprietários, em condomínio, é essencial que o contrato de locação especifique a porcentagem do aluguel atribuída a cada condômino. Na ausência dessa cláusula no contrato original, é recomendável a elaboração de um aditivo contratual. Quando o locatário é uma pessoa jurídica, ela deve efetuar a retenção na fonte, aplicando a tabela mensal em relação ao valor individualmente atribuído a cada condômino.

Anualmente, a pessoa jurídica locatária é obrigada a fornecer um comprovante de rendimentos para cada proprietário, indicando o valor correspondente e os valores retidos na fonte. Em situações de bens comuns decorrentes de regime de casamento, os rendimentos são tributados na proporção de 50% em nome de cada cônjuge, ou podem ser tributados integralmente em nome de um dos cônjuges, se assim optado.

No caso de união estável, o tratamento é similar, salvo se houver contrato escrito entre os parceiros, onde será estipulada a porcentagem de cada um, aplicando-se o regime de comunhão parcial de bens.

Pergunta 7: Como devo declarar um imóvel adquirido ou quitado com a utilização do FGTS?

Resposta: Para declarar um imóvel adquirido ou quitado com recursos do FGTS, o contribuinte deve incluí-lo na Declaração de Bens e Direitos. No campo “Discriminação”, é necessário detalhar os valores provenientes do FGTS utilizados na aquisição ou quitação do imóvel. O montante do FGTS deve ser somado aos demais valores pagos pelo imóvel, e o resultado dessa soma deve ser informado no campo “Situação em 31/12/2023 (R$)”.

Além disso, é essencial informar o valor do FGTS recebido na ficha de Rendimentos Isentos e Não Tributáveis. Essa etapa garante a correta declaração dos recursos oriundos do FGTS na sua declaração de imposto de renda.

Pergunta 8: Como proceder para declarar as aquisições realizadas por meio de contrato particular de compra e venda ou contrato de gaveta, quando a compra ocorre em um ano e a formalização da escritura em cartório ocorre em outro ano?

Resposta: O contrato particular de compra e venda, seja entre construtora/agente financeiro ou pessoa física e o adquirente, é um instrumento válido que confirma a aquisição do imóvel, mesmo que o adquirente não tenha desembolsado nenhum valor no momento da assinatura. Nesse caso, o adquirente deve incluir os dados da aquisição no campo “Discriminação” da Declaração de Bens e Direitos, especificando o contrato realizado, juntamente com o valor pago até 31 de dezembro, conforme o ano-calendário em que o contrato foi firmado.

Pergunta 9: São isentos os ganhos de capital decorrentes da alienação de um ou mais imóveis residenciais, cujos recursos são utilizados na construção de outro imóvel?

Resposta: Não. A isenção citada somente se aplica para a aquisição, no prazo de 180 dias, a contar da primeira alienação, de imóveis residenciais construídos ou em construção, não abrangendo os gastos para a construção de imóvel, os gastos para a continuidade de obras em imóvel em construção ou ainda os gastos com benfeitorias ou reformas em imóveis de propriedade do contribuinte.

Pergunta 10: Um contribuinte que vende um imóvel residencial privativo e adquire um imóvel residencial em condomínio está isento de imposto sobre a renda?

Resposta: Sim, ele está isento, desde que o vendedor, no prazo de 180 dias a partir da celebração do contrato de venda, aplique o valor da venda na aquisição de sua parte em um imóvel localizado no Brasil, que faça parte de um condomínio.

Pergunta 11: Um contribuinte que vende um imóvel residencial em condomínio e adquire um imóvel residencial privativo está isento de imposto sobre a renda?

Resposta: Sim, ele está isento, desde que o vendedor, no prazo de 180 dias a partir da celebração do contrato de venda, utilize o valor obtido com a venda de sua parte no imóvel em condomínio para adquirir um imóvel residencial privativo localizado no Brasil.

Pergunta 12: Um contribuinte que vende um imóvel residencial e adquire a parte de outro imóvel residencial pertencente a outro condômino, de um condomínio no qual já é condômino, está isento de imposto sobre a renda?

Resposta: Sim, ele está isento, desde que o vendedor, no prazo de 180 dias a partir da celebração do contrato de venda, utilize o valor obtido com a venda para adquirir a parte do imóvel residencial, pertencente ao outro condômino, localizado no Brasil.

Pergunta 13: É possível atualizar o valor do bem a preço de mercado na declaração de bens e direitos?

Resposta: Não existe previsão legal para a atualização do custo de aquisição de um imóvel para refletir o valor de mercado. O custo de aquisição do imóvel só pode ser alterado se forem realizadas despesas com construção, ampliação ou reforma nele. É importante destacar que essas despesas só podem ser incorporadas ao custo do imóvel se forem devidamente comprovadas por documentação adequada, como notas fiscais para despesas com empresas e recibos para despesas com pessoas físicas. Essa documentação deve ser mantida pelo contribuinte por pelo menos cinco anos após a venda do imóvel.

Pergunta 14: Comprei um apartamento em conjunto com meu irmão, cada um possuindo 50%. Como devo declarar este imóvel?

Resposta: Imóveis adquiridos por mais de uma pessoa, ou por casais sob o regime de separação de bens, devem ser declarados na declaração de imposto de renda de todos os proprietários. O valor declarado deve corresponder à proporção do valor pago por cada um. Por exemplo: “50% da fração ideal do apartamento localizado em [endereço]… Adquirido em [data] de [nome do vendedor], CPF [CPF do vendedor], por R$ [valor pago]. Imóvel adquirido em conjunto com [nome do co-proprietário], CPF [CPF do co-proprietário]. Total pago: R$ [total pago pelos dois proprietários]”.

Pergunta 15: Comprei uma casa em conjunto com minha esposa. Somos casados sob o regime de comunhão parcial de bens. Como devo declarar no imposto de renda 2024?

Resposta: Se o casal opta por declarar separadamente, os imóveis considerados bens comuns devem ser integralmente informados na declaração de um dos cônjuges. No regime de comunhão parcial de bens, são considerados comuns todos os bens adquiridos por um dos cônjuges ou por ambos durante o casamento. No caso da comunhão total de bens, todos os bens, inclusive aqueles adquiridos antes do casamento, são considerados comuns. Um exemplo de declaração seria: “Casa localizada em [endereço]… Adquirida em [data] de [nome do vendedor], CPF [CPF do vendedor], por R$ [valor pago]. Imóvel adquirido em conjunto com o cônjuge [nome do cônjuge], CPF [CPF do cônjuge]. Total pago: R$ [total pago pelo casal]”.

Pergunta 16: Recebi um terreno como doação de um parente. Como devo declarar este imóvel na minha declaração de imposto de renda e na do doador?

Resposta: Para declarar o imóvel recebido como doação, você deve incluí-lo na ficha “Bens e Direitos”, fornecendo os detalhes do doador no campo “Discriminação”, como nome e CPF. Se a doação foi recebida em 2023, deixe o campo referente a 2022 em branco e insira o valor do imóvel no campo de 2023. Além disso, o valor do imóvel também deve ser declarado na ficha “Rendimentos Isentos e Não Tributáveis”, utilizando o código “14 – Transferências Patrimoniais – Doações e Heranças”. Nas declarações subsequentes, mantenha as informações na ficha de Bens e Direitos. Quanto ao doador, na declaração do ano em que realizou a doação, ele deve informar o imóvel doado na ficha “Bens e Direitos” e os detalhes do donatário no campo “Discriminação”. Para doações feitas em 2023, o valor declarado no campo “Situação em 31/12/2022” deve ser mantido, enquanto o campo “Situação em 31/12/2023” deve ficar em branco. Além disso, o doador também deve registrar a doação na ficha “Doações Efetuadas”, descrevendo o tipo de imóvel, seu valor e os detalhes do donatário.

Pergunta 17: No ano de 2023 realizei uma reforma na minha residência e acrescentei um novo cômodo. Como devo declarar isso no Imposto de Renda de 2024?

Resposta: Os gastos com reformas e melhorias no imóvel podem ser acrescidos ao valor do bem, desde que haja comprovação adequada. A inclusão da ampliação do imóvel na declaração é possível somente se o projeto tiver sido devidamente aprovado pela prefeitura. As benfeitorias realizadas em 2023 devem ser detalhadas no campo “Discriminação”, juntamente com outras informações sobre o imóvel. Na coluna referente a 2022, deve-se registrar o valor do imóvel antes das reformas, enquanto na coluna de 2023 deve ser registrado o novo valor, incluindo o acréscimo das benfeitorias. Por exemplo: “Residência localizada no endereço …, adquirida em … de …, CPF: …, por R$ …, Benfeitorias realizadas em 2023: …, Total pago até 31/12/2023: …”.

Pergunta 18: Quais gastos podem ser declarados como benfeitoria de imóvel?

Resposta: São consideradas benfeitorias todas as despesas que agregam valor ao imóvel. Isso inclui tanto gastos com ampliações quanto com pequenas obras, como pintura, reparos em azulejos, encanamentos, pisos e paredes. Na declaração, é possível incluir tanto os custos com materiais de construção quanto os gastos com mão de obra, como pagamentos feitos a pedreiros, encanadores e aos profissionais responsáveis pelo projeto de construção ou ampliação do imóvel, como arquitetos ou engenheiros. Além disso, a instalação de itens como iluminação embutida e móveis planejados também pode ser adicionada ao valor do imóvel. No entanto, é importante ressaltar que gastos indiretos com a obra, como compra de mobiliário e itens de decoração, não podem ser incluídos como benfeitorias na declaração. O mesmo se aplica aos pagamentos feitos a profissionais responsáveis apenas por projetos decorativos ou paisagísticos, como designers de interiores.

Pergunta 19: Como declarar que houve a utilização do FGTS para quitar ou comprar um imóvel em 2023?

Resposta: O valor do FGTS utilizado em 2023 para quitar total ou parcialmente a compra de um imóvel deve ser adicionado ao valor do imóvel no campo “Situação em 31/12/2023” da Declaração de Imposto de Renda. Além disso, o contribuinte deve mencionar no campo “Discriminação” que parte ou o total dos pagamentos foram realizados com recursos provenientes do FGTS. Esse valor do FGTS utilizado em 2023 também precisa ser declarado na seção “Rendimentos Isentos e não Tributáveis”, na linha correspondente aos saques de FGTS.

Pergunta 20: Como declarar um apartamento comprado na planta em 2023, considerando que o valor total do imóvel é de R$ 300.000 e foi pago uma entrada de 15%?

Resposta: Se a entrada corresponde a cerca de 10% a 20% do valor total e o pagamento do financiamento iniciará após a liberação do Habite-se, com o saldo devedor sendo ajustado mensalmente, é necessário declarar a compra do imóvel na ficha “Bens e Direitos” da declaração. No campo “Discriminação”, devem ser detalhados os dados da transação, como a data e a forma de pagamento, além do nome e CPF do vendedor. O custo a ser incluído na declaração é o valor de aquisição. Entretanto, como o pagamento será parcelado ao longo do financiamento, na coluna referente a 31/12/2022 deve constar o valor de R$ 0,00, e na coluna 31/12/2023, apenas o montante pago pelo imóvel no ano anterior. Ou seja, deve-se somar o valor da entrada, pago à construtora e ao corretor, juntamente com eventuais parcelas do financiamento quitadas no período. Os gastos com corretagem também devem ser incluídos na ficha “Pagamentos Efetuados”, utilizando o código “72 – Corretor de imóvel”, com o nome e CPF/CPNJ do beneficiário.

Pergunta 21: Como declarar imóveis adquiridos por meio de consórcio no Imposto de Renda 2024?

Resposta: A forma de declaração varia conforme a data de contemplação. Se os pagamentos foram feitos para o consórcio em 2023, mas o contribuinte não foi contemplado, é necessário informar na declaração a soma das mensalidades pagas durante o ano, utilizando o código específico para consórcios (código 95). Além disso, é essencial incluir o número de inscrição e CNPJ da administradora do consórcio, assim como detalhar o tipo do bem adquirido no campo “Discriminação”. Para quem foi contemplado em 2023, é preciso preencher o campo “Discriminação” com os dados referentes à contemplação do consórcio e inserir o código correspondente ao tipo de bem adquirido (código 11 para apartamentos e código 12 para casas) na seção “Declaração de Bens e Direitos”. Adicionalmente, o contribuinte deve somar o valor das parcelas declaradas em 2022 com o montante pago em 2023, inserindo o total no campo “Situação em 31/12/2023”. É fundamental especificar no campo “Discriminação” se o imóvel foi adquirido integral ou parcialmente com o valor recebido pelo consórcio, incluindo informações como número de inscrição, nome e CNPJ da administradora. Caso haja saldo a pagar, é necessário mencionar o número de parcelas pendentes.

Pergunta 22: Posso deduzir o valor do aluguel que pago na declaração do Imposto de Renda?

Resposta: Infelizmente, as despesas pagas com aluguel não podem ser deduzidas no Imposto de Renda. No entanto, é obrigatório que o locatário informe os pagamentos efetuados na ficha “Pagamentos Efetuados” de sua declaração.

Pergunta 23: Recebo aluguel de um apartamento que adquiri antes do meu casamento, o qual está apenas em meu nome, mesmo sendo casado em regime de comunhão total de bens. Como devo declarar no Imposto de Renda 2024?

Resposta: Nos casos de casamento sob o regime de comunhão total de bens, os bens e direitos adquiridos durante a união são considerados comuns. Quanto aos rendimentos de aluguel, pode-se optar por tributar 50% dos rendimentos provenientes desses bens na declaração de cada cônjuge ou declarar a totalidade dos rendimentos em apenas uma das declarações. Se optar por declarar em separado, todos os bens e direitos comuns devem ser informados na declaração de um dos cônjuges, utilizando o código 99 e incluindo o nome e o CPF do outro cônjuge. Aquele que optar por tributar a totalidade dos rendimentos comuns deve listar todos os bens na declaração.

Pergunta 24: Posso excluir os valores do IPTU dos rendimentos de aluguel em 2024?

Resposta: Sim, os valores pagos referentes ao IPTU podem ser excluídos do montante do aluguel recebido, desde que o encargo tenha sido do locador. Essa exclusão é válida independentemente se os rendimentos ocorreram ao longo do ano inteiro ou apenas em parte dele. Também é permitida a exclusão do imposto parcelado, contanto que tenha sido pago no ano-base do Imposto de Renda.

Pergunta 25: Se eu possuo um imóvel que alugo, mas também sou locatário de outro imóvel e pago aluguel, posso deduzir o valor do aluguel pago dos aluguéis recebidos?

Resposta: Não, a dedução do valor do aluguel pago só é permitida para o caso de aluguel pago pela locação de um imóvel sublocado.

Pergunta 26: Em 2023, adquiri um apartamento assinando apenas a promessa de compra e venda e ainda não iniciei o financiamento, pois estou aguardando a obtenção do habite-se. É necessário declarar este imóvel?

Resposta: Sim, a promessa de compra e venda é suficiente para obrigar a declaração do imóvel no imposto de renda. Deve-se declarar o apartamento na ficha “Bens e Direitos”, utilizando o código 11 para apartamento, e detalhar a forma de aquisição. No campo “Situação em 31/12/2023”, devem ser inseridos os valores efetivamente pagos até essa data, como o montante da entrada, por exemplo.

Pergunta 27: Como declarar aquisições efetuadas por meio de contrato particular de compra e venda (contrato de gaveta), quando a aquisição ocorre em um ano e o registro da escritura em cartório em ano posterior?

Resposta: O contrato particular firmado entre construtora/agente financeiro ou pessoa física e o adquirente é um instrumento válido para configurar a transferência/aquisição do imóvel, mesmo que o adquirente não tenha desembolsado qualquer quantia. Assim, o adquirente deve declarar o imóvel na ficha “Bens e Direitos”.

Pergunta 28: Financiei um apartamento em 2023 no valor de R$ 153 mil. No ano passado não declarei o imóvel. Como devo declarar o apartamento em 2024?

Resposta: Para regularizar a situação, você deve retificar a declaração do ano anterior, incluindo o imóvel financiado. Informe o nome, CPF ou CNPJ do vendedor e as condições do financiamento. No campo “Situação em 31/12/2022”, insira o valor efetivamente pago em 2022, incluindo entrada e parcelas. Neste ano, na coluna “Situação em 31/12/2023”, atualize o valor declarado em 2022 adicionando as parcelas pagas em 2023.

Pergunta 29: O Imposto de Transmissão de Bens Imóveis (ITBI) e despesas com escritura e registro de imóvel podem ser considerados como custo de aquisição do imóvel?

Resposta: Sim, exatamente. O ITBI e as despesas relacionadas à escritura e ao registro do imóvel são parte integrante do custo de aquisição do imóvel. Essas despesas com a regularização da documentação do imóvel podem ser incluídas no cálculo do custo de aquisição do imóvel.

Pergunta 30: 15 anos atrás meu pai comprou uma casa no valor de R$ 40.000,00 registrando a escritura no meu nome e no nome do meu irmão, reservando o usufruto para ele e minha mãe. Durante todos esses anos meu pais declarou a casa como sua no imposto de renda. Desde que comecei a declarar imposto de renda nunca declarei o imóvel. No ano passado vendemos o imóvel por um valor de R$ 400.000,00. Com o dinheiro compramos outro imóvel para a moradia dos meus pais constando neste contrato apenas meu nome como comprador. Como eu e meu pai devemos declarar agora em 2024?

Resposta: Seu pai deverá retificar as últimas cinco declarações e informar a parte do imóvel de cada irmão na ficha “Bens e Direitos” colocando no campo “Discriminação” os dados do bem, a data de aquisição e a parte de cada irmão no imóvel. No seu caso, ele informa somente até o ano em que você constou como dependente dele. A partir do ano em que você começou a declarar, seu pai não mais informará a sua parte do bem. Seu pai, por permanecer com o usufruto, informa essa situação em novo item da Declaração de Bens e Direitos (código 19), Você, a partir do ano em que começou a fazer a declaração, retifica para incluir na ficha “Bens e Direitos” sua parte do imóvel. Em 2023, por ocasião da venda do imóvel, cada um dos irmãos apura o ganho de capital. Seu pai, informa que houve a venda do bem na ficha “Bens e Direito” e não preenche a coluna “Situação em 31/12/2023”. Você, informa no GCAP que vendeu este imóvel e comprou outro, se isso aconteceu no prazo de 180 dias há isenção do imposto sobre o ganho de capital tido com a venda. Posteriormente importa as informações para a sua declaração, no Demonstrativo de Ganho de Capital. Por fim, a sua parte do bem vendido, informa no campo discriminação a data e o valor da sua parte na venda e não preenche a coluna “Situação em 31/12/2023” e informa a aquisição do outro imóvel.

Pergunta 31: Como tratar os rendimentos produzidos por um imóvel cujo direito de exploração tenha sido cedido, por meio de contrato, a terceiros?

Resposta: Os rendimentos gerados por esse imóvel são tributáveis em nome da parte que o explora, ou seja, o cessionário ou arrendatário. Enquanto isso, o proprietário do imóvel deve declarar o valor recebido pela cessão de direitos como rendimentos equiparados a aluguéis. Essa declaração deve ser feita por meio do recolhimento mensal (carnê-leão), se os valores forem recebidos de pessoa física, ou na fonte, se pagos por pessoa jurídica, além de ser incluída na declaração de ajuste anual.

Pergunta 32: Em caso de obtenção de um imóvel por meio de usucapião, qual valor deve ser lançado na declaração de Imposto de Renda? Deve-se considerar o valor da causa do processo judicial ou o valor do imóvel registrado em cartório? E se esse valor estiver em moeda anterior ao Real (R$), é necessário converter e atualizá-lo monetariamente?

Resposta: Ao declarar o Imposto de Renda, a data de aquisição será aquela em que se completou o prazo de prescrição aquisitiva (após 15 ou 10 anos, conforme o caso). Nesse cenário, o custo de aquisição será considerado como zero, uma vez que não houve pagamento para a obtenção do imóvel. Enquanto a propriedade não for oficialmente reconhecida, é necessário declarar os direitos de posse sobre o imóvel.

Pergunta 33: Tenho um apartamento. Qual área devo declarar?

Resposta: O contribuinte deve declarar a área total, que inclui tanto a área privativa do apartamento quanto a área comum, conforme consta na matrícula do imóvel. É importante observar que em alguns casos a área da garagem (vaga) pode estar incluída na área privativa do apartamento. Nesses casos, na descrição do imóvel, é indicado “cabendo-lhe ainda a vaga de garagem”, e a área total deve ser declarada considerando essa inclusão.

Pergunta 34: Tenho um terreno e construí uma casa nele. Qual área devo declarar? A do terreno, da casa ou a soma das duas?

Resposta: O contribuinte deve declarar apenas a área construída da casa. Não deve incluir a área do terreno e nem somar a área do terreno com a área construída da casa. Isso porque, para a Receita Federal, o contribuinte está declarando a casa e não o terreno, e não há uma opção específica para declarar a casa com seu respectivo terreno. A área construída pode ser encontrada na matrícula do imóvel, onde consta a averbação da construção, nos casos em que a matrícula foi aberta inicialmente como terreno. Se a matrícula já constar o prédio e seu respectivo terreno, a área construída pode estar na descrição do imóvel na matrícula. Caso não conste na matrícula, você pode utilizar a área construída indicada no IPTU.

Pergunta 35: Quando a vaga de garagem do prédio tem uma matrícula separada do apartamento, ou seja, é um imóvel à parte, com metragens e frações individuais autônomas, como declarar?

Resposta: Essa vaga de garagem é considerada um imóvel separado e deve ser declarada individualmente, separada do apartamento. O mesmo procedimento se aplica a casos em que os contribuintes são proprietários de imóveis de alto padrão que incluem depósitos como unidades autônomas separadas.

Pergunta 36: São isentos os ganhos de capital decorrentes da alienação de um ou mais imóveis residenciais, cujos recursos são utilizados na construção de outro imóvel?

Resposta: Não. A isenção citada somente se aplica à aquisição, no prazo de 180 dias, a contar da primeira alienação, de imóveis residenciais construídos ou em construção. Ela não abrange os gastos para a construção de um novo imóvel, para a continuidade de obras em um imóvel em construção, nem os custos com benfeitorias ou reformas em imóveis de propriedade do contribuinte.

Pergunta 37: Contribuinte que vende imóvel residencial privativo e adquire imóvel residencial em condomínio fica isento de imposto sobre a renda?

Resposta: Sim. Para usufruir dessa isenção, o vendedor deve aplicar o valor obtido com a venda na aquisição de sua parte em um imóvel residencial, localizado no Brasil e em condomínio, no prazo de 180 (cento e oitenta) dias contados a partir da celebração do contrato de venda do primeiro imóvel.

Pergunta 38: Realizei um contrato de promessa de compra e venda em novembro de 2023, o comprador iria pagar o restante em 1º de março o que não ocorreu (ele veio e me disse que não iria cumprir o contrato) como declaro o valor de 30.000 que eu recebi como sinal em 2023? Onde declaro no IRPF 2024?

A parte recebida a título de sinal deve ser declarada na declaração do Imposto de Renda Pessoa Física (IRPF) do ano seguinte ao recebimento. O valor deve ser informado de acordo com o local onde foi guardado o dinheiro em 31 de dezembro de 2023. Se estava em conta bancária, deve ser declarado como depósito em conta corrente; se estava na poupança, como caderneta de poupança; se estava guardado em casa, como dinheiro em espécie, e assim por diante. Além disso, é recomendável incluir na descrição do imóvel na ficha de bens que o mesmo está em processo de venda, tendo sido recebido o valor de 30.000 como sinal.

Pergunta 39: No exercício de 2023, meu pai repassou para o meu nome e de minha esposa um imóvel, parcialmente quitado com a construtora, que estava no nome dele, com saldo devedor a ser financiado por mim. Como a entrega do imóvel atrasou, a construtora pagou durante alguns meses do ano passado um valor referente ao meu aluguel. Além disso, o contrato de financiamento ainda não foi finalizado devido a pendências da construtora. Sendo assim, gostaria de saber: 1) Devo declarar este imóvel na minha declaração de imposto de renda? 2) Se sim, o imóvel também deve constar na declaração de minha esposa? 3) Qual valor do imóvel deve ser declarado? O valor total de aquisição pelo meu pai, o valor total de aquisição corrigido no momento do repasse, o saldo devedor corrigido que será financiado, ou o valor de avaliação do banco para o financiamento? 4) Dado que recebi valores da construtora relativos ao meu aluguel, estes valores devem ser declarados como renda?

Resposta:

- Sim, você deve declarar o imóvel na sua declaração de imposto de renda.

- Se o imóvel é um bem comum, ou seja, pertence a ambos os cônjuges, então sim, o imóvel também deve constar na declaração de sua esposa.

- O valor do imóvel a ser declarado é o valor efetivamente pago pelo seu pai até 31 de dezembro de 2022.

- Sim, os valores recebidos da construtora relativos ao seu aluguel devem ser declarados como renda na sua declaração de imposto de renda.

Pergunta 40: Comprei uma casa financiada no valor de R$ 249.000 no final de 2018 e não declarei em nenhum ano. Será que agora em 2024 tenho que declarar?

Resposta: Sim, você deve declarar o imóvel na sua declaração de imposto de renda. Se você estava obrigado a apresentar as declarações em anos anteriores e deixou de informar o imóvel, é necessário retificar essas declarações e incluir o imóvel na ficha “Bens e Direitos”. Indique a data de aquisição, o nome e CPF/CNPJ do vendedor e as condições de pagamento. Nos campos “Situação em 31.12.2022” e “Situação em 31.12.2023”, informe os valores pagos até essas datas.

Pergunta 41: Adquiri um imóvel na planta pelo Programa Minha Casa Minha Vida. Paguei à vista uma parte da entrada à construtora, negociei o restante que estarei pagando até a entrega das chaves. Existe ainda uma última parte do pagamento pós-chave. Já assinei junto à Caixa Econômica o contrato de financiamento que passarei a pagar pós-chave, no entanto, estou pagando à Caixa Econômica os Encargos da Obra. Devo declarar tudo isso no Imposto de Renda? Como e em quais campos? O valor do encargo de obra deve ser incluído no Imposto? Onde? E nesse caso, é referente à Caixa Econômica. Tenho dois tipos de pagamentos: um para a construtora como entrada e outro para a Caixa. Os dois lançamentos devem ser feitos separadamente?

Resposta: Sim, todos os valores relacionados à aquisição do imóvel devem ser declarados no seu Imposto de Renda. Na ficha “Bens e Direitos”, descreva detalhadamente a compra do imóvel, incluindo informações sobre a entrada à construtora, as parcelas intermediárias e a parte financiada junto à Caixa Econômica. No campo “Discriminação”, forneça uma descrição completa dos pagamentos realizados e a serem feitos, incluindo valores e datas. O valor dos encargos da obra pagos à Caixa Econômica também deve ser incluído nessa descrição.

Para os pagamentos à construtora e à Caixa Econômica, você pode lançá-los separadamente na declaração, indicando os valores pagos em cada período. Certifique-se de informar corretamente os valores totais pagos em cada ano, incluindo os valores da entrada, parcelas intermediárias e quaisquer outros custos relacionados à aquisição do imóvel.

Pergunta 42: Uma pessoa tem renda que não obriga a fazer a declaração. Entretanto, possui um apartamento adquirido há 10 anos, que hoje vale R$ 250.000,00. Também possui alguns terrenos que adquiriu por R$ 20.000,00 há 10 anos e hoje valem em torno de R$ 800.000,00. Ela quer saber se deve fazer a declaração e qual valor dos imóveis colocar? O preço de custo ou o valor venal atualizado?

Resposta: Sempre o preço de custo.

Pergunta 43: Na venda de um imóvel, se uso o valor no prazo de 180 dias – sem tributação, para comprar somente um imóvel, ou posso comprar vários e ter direito a isenção?

Resposta: Se a pessoa está vendendo o ÚNICO IMÓVEL que possui, está isento até R$ 440.000,00. Pode reinvestir, em 180 dias, na aquisição ou construção de OUTROS IMÓVEIS. O valor da venda, REINVESTIDO, em um ou mais imóveis RESIDENCIAIS, fica isento do IR.

Pergunta 44: Minha mãe e meu cunhado compraram um imóvel (50% para cada um). Minha mãe faleceu e foi feita a partilha de bens (uma das minhas irmãs renunciou da parte dela no processo), ficando a partilha dos 50% de minha mãe comigo e minha outra irmã. Minha irmã (que morava com minha mãe e esse cunhado dos 50%) resolveu vender o imóvel, onde eu tinha participação de 25%. Eu então falei para minha irmã que minha parte da venda eu doaria para ela (e ela iria pagar o imposto – doações). Ela vendeu o imóvel em outubro/2023. Como faço para declarar essa situação?

Resposta: A parte de sua irmã no imóvel, que lhe foi doada, deve ser informada na ficha “Bens e Direitos”, e na linha 10 da ficha “Rendimentos Isentos e Não Tributáveis” de sua declaração. Sua parte na venda do referido imóvel deve ser baixada de sua declaração de “Bens e Direitos”, informando a doação feita à sua irmã. Preencha a ficha “Doações Efetuadas”, com o código 80.

Pergunta 45: Comprei um imóvel financiado no ano passado, reformei para entrar, mas a compra do material de construção foi parcelada no cartão. Coloco os gastos correspondentes mês a mês, ou coloco o valor da nota e adiciono em dívidas e ônus reais?

Resposta: Declare o valor efetivamente pago pelo imóvel no ano de 2023, além do valor total da(s) nota(s) fiscal(is) referente(s) à benfeitoria. As benfeitorias podem ser agregadas ao custo do bem, considerando os valores efetivamente pagos. Certifique-se de ter os comprovantes dessa operação por meio de documentos idôneos (nota fiscal, recibo, contrato, etc.) para apresentação ao fisco, se necessário. Não há necessidade de lançar em dívidas e ônus reais.

Pergunta 46: Quanto à data de aquisição, no meu caso, um mesmo imóvel tem 3 datas, pois foi herdado, uma na ocasião do falecimento do meu avô, outra da minha avó e, por último, do meu pai. Devo colocar as 3?

Resposta: Sim, você deve informar as três datas de aquisição correspondentes às heranças recebidas de seu avô, avó e pai. Cada data reflete o momento em que você passou a possuir o bem.

Pergunta 47: Sempre fomos isentos, eu e a esposa (comunhão de bens), porém vendemos nosso único imóvel ano passado, gerando ganho de capital. Pelo que pesquisei, como o valor do imóvel era abaixo de R$ 440 mil e era o único imóvel, esta operação é isenta de imposto, certo? Porém tenho dúvida se fico isento de declarar também?! Como funciona? Nunca precisei declarar, então estou bem perdido. Para ilustrar mais, não sei se faz diferença, mas o comprador pagou a vista, através de consórcio (banco) que transferiu o dinheiro para minha conta. Meu sogro que comprou o apartamento para minha esposa, quando ainda era solteira. Devemos declarar? Como?

Resposta: Se o valor do ganho de capital pela venda do imóvel foi isento de imposto de renda por se tratar da única propriedade e por ter sido vendido por valor abaixo de R$ 440 mil, vocês ainda assim devem declarar a venda na declaração de imposto de renda, pois houve um evento tributável, mesmo que isento de imposto. Na declaração, informe detalhadamente a venda do imóvel na ficha “Bens e Direitos”, incluindo o nome e CPF/CNPJ do comprador, as condições de pagamento e o valor da venda. Além disso, na ficha “Rendimentos Isentos e Não Tributáveis”, inclua o valor do lucro obtido na venda do imóvel como um rendimento isento.

Pergunta 48: Pra quem tem um imóvel financiado e salário abaixo do limite para declarar, é necessário declarar por causa deste imóvel?

Resposta: Sim, mesmo que o valor do salário esteja abaixo do limite para declarar, se você possui a posse ou a propriedade de bens ou direitos, incluindo um imóvel financiado, cujo valor total seja superior a R$ 300 mil até 31 de dezembro de 2023, você está obrigado a fazer a declaração de imposto de renda.

Pergunta 49: Faço declaração separado de minha esposa, sendo que na minha declaração lanço um apartamento o qual foi comprado da construtora na planta em parcelas mensais, cujo valor final de R$ 365.000,00 e colocado em nome de minha filha e seu respectivo CPF, sendo que é dependente e lançada na declaração de minha esposa. Na declaração 2022/2023, foi lançado somatório no valor de R$ 44.144,00. O saldo devedor foi quitado em maio/2023 o que perfez na escritura de compra venda o valor de 365.000,00, sendo que foi vendido em fevereiro/2023, no valor de 468.500,00. Perguntas: 1) Qual o melhor texto que devo descrever na linha referente aos Bens e Direito? 2) Será necessário recolher Ganho de Capital, sendo que o imóvel é o único bem de minha filha?

Resposta: 1) Na linha referente aos Bens e Direitos, você pode descrever o imóvel da seguinte forma: “Apartamento adquirido na planta da construtora X, parcelado em prestações mensais, registrado em nome de minha filha [Nome da Filha], CPF [CPF da Filha], sendo ela minha dependente na declaração de minha esposa [Nome da Esposa]. Valor final da aquisição: R$ 365.000,00.” 2) Sim, será necessário recolher Ganho de Capital sobre a diferença entre o valor de venda (R$ 468.500,00) e o valor registrado na declaração de compra (R$ 44.144,00), considerando que o imóvel é o único bem da sua filha.

Pergunta 50: Tenho um imóvel declarado e dentro das exigências atuais, declaro sempre pelo valor de compra, fiz reforma do imóvel posso declarar todo o gasto e mudar o valor com o qual venho declarando todos os anos?

Resposta: Sim, você pode atualizar o valor do imóvel na sua declaração, incluindo o gasto com a reforma. Para isso, é necessário ter os documentos fiscais que comprovem os gastos com a reforma, como notas fiscais, recibos e contratos. Com esses documentos em mãos, você pode declarar o novo valor do imóvel, que incluirá o valor da compra mais os gastos com a reforma.

Pergunta 51: Na declaração de 2022, lancei a compra de um terreno. Na declaração de 2023, lancei o início da construção de uma casa, sendo esta casa finalizada em 2023. E agora que a casa está pronta, devo lançar o valor do terreno mais o valor gasto na construção?

Resposta: Sim, após a conclusão da construção da casa em 2024, você deve unificar os valores do terreno e os gastos com a construção. Na declaração de 2024, você pode lançar o valor total do terreno mais o valor total gasto na construção como o custo total do imóvel.

Pergunta 52: Meu tio vendeu um imóvel em 1.989, porem não deu baixa na declaração de ajuste anual até hoje. Como ele deve fazer para regularizar isso? Retificar a declaração dos últimos cinco anos ou pode dar baixa direto na declaração deste ano, explicando que o imóvel já foi vendido , mas por um lapso não foi dado baixa.

Resposta: Se o imóvel foi vendido em 1989 e nunca foi dado baixa na declaração de ajuste anual desde então, é aconselhável retificar as declarações dos últimos cinco anos para incluir essa informação e regularizar a situação. Dessa forma, seu tio pode corrigir o histórico e garantir que as informações estejam corretas. Ao retificar as declarações dos últimos cinco anos, ele deve incluir os detalhes da venda do imóvel e explicar que houve um lapso na não baixa da transação anteriormente. Isso ajudará a regularizar a situação perante a Receita Federal.

Pergunta 53: Recentemente, realizei a construção de uma casa em um terreno que possuo, totalizando 230 metros quadrados. No entanto, a construção ainda não foi averbada. Como devo proceder para declarar essa benfeitoria no meu imóvel? Além disso, parte do investimento foi proveniente de recursos próprios, enquanto outra parte foi financiada por um empréstimo bancário. Preciso declarar essas dívidas também?

Resposta: Para incluir a construção da casa no seu terreno na declaração de imposto de renda, você deve registrá-la como benfeitoria na ficha de Bens. O terreno deve ser registrado no código 13, enquanto a construção deve ser registrada no código 16. Ao descrever a construção, forneça detalhes como a área total construída (230 metros quadrados) e o custo total da obra (aproximadamente R$ 85 mil). É fundamental indicar que parte dos recursos foi proveniente de fontes próprias e que outra parte foi adquirida por meio de um empréstimo bancário.

Quanto às dívidas relacionadas à construção, como o financiamento bancário, elas devem ser declaradas no campo de Dívidas e Ônus Reais. Certifique-se de incluir todas as informações pertinentes sobre essas dívidas, como o valor total e o nome do credor (no caso, o banco).

Pergunta 54: Ao preencher a declaração de imposto de renda, devo utilizar a área total conforme consta no IPTU ou na matrícula do imóvel?

Resposta: Informe a área da escritura.

Pergunta 55: Apesar de não estar obrigado devido a não possuir um patrimônio superior a R$ 300.000,00, sempre declarei meu imóvel (casa) anualmente. No entanto, este ano decidi não declará-lo, optando por incluir apenas meus rendimentos tributáveis. Na seção de “Bens e Direitos”, listei apenas minha poupança, tesouro direto, conta corrente e seus respectivos rendimentos. Há algum problema com essa abordagem?

Resposta: É importante destacar que, de acordo com as normas fiscais, todos os bens imóveis de um contribuinte devem ser declarados, independentemente do valor do patrimônio. Portanto, ao deixar de declarar o seu imóvel este ano, você pode estar sujeito a uma multa equivalente a 20% do valor não declarado, conforme previsto pela legislação. Recomenda-se revisar a sua declaração para garantir que todos os bens e informações obrigatórios estejam corretamente incluídos, a fim de evitar possíveis penalidades.

Pergunta 56: Como proceder na declaração de bens e dívidas para um casal que mora junto há anos? Eles pagaram juntos um consórcio e, no ano de 2018, compraram um imóvel. É possível lançar 100% na declaração de um dos dois e incluir o CPF do cônjuge? Ou é obrigatório lançar 50% para cada um, tanto para o pagamento do consórcio quanto para o imóvel e a dívida?

Resposta: A forma de declarar os bens e dívidas é uma escolha dos declarantes, podendo ser feita em conjunto ou proporcionalmente, de acordo com a decisão do casal. Não há uma obrigatoriedade legal de dividir os valores igualmente entre ambos. Portanto, cabe ao casal decidir qual abordagem melhor se adequa à sua situação e preferências individuais.

Pergunta 57: É obrigatório declarar imposto de renda na venda de um imóvel que ficou isento no GCAP, mas teve ganho de capital, e os rendimentos totais estão abaixo do limite de obrigatoriedade do IRPF? O imóvel foi vendido por R$ 104.000,00, com aquisição por R$ 30.000,00. Como a venda ocorreu em 2023, precisa ser feita a declaração de IRPF 2024?

Resposta: Se o imóvel é o único bem da pessoa e está isento de pagar imposto sobre ganho de capital, a venda não necessariamente obriga a declarar o IRPF. No entanto, se o contribuinte se enquadra em um dos critérios de obrigatoriedade para declaração até o final de 2023, então tudo o que estiver em seu nome ou foi vendido no ano de 2023 deve ser incluído na declaração. Caso contrário, ou seja, se não estiver obrigado a entregar o IRPF, a simples venda do imóvel não exige a apresentação da declaração.

Pergunta 58: Se possuo um imóvel alugado e sou responsável pelo pagamento do IPTU, esse valor é dedutível? Encontrei opiniões divergentes sobre o assunto em pesquisas no grupo. Houve alguma mudança recente sobre esse tema que possa ter gerado confusão?

Resposta: Sim, os valores relativos ao pagamento do IPTU podem ser deduzidos dos rendimentos de aluguéis, desde que o encargo tenha sido assumido pelo locador.

Pergunta 59: Construí uma casa em um terreno, mas a casa ainda não foi registrada, apenas possui escritura. Enquanto isso, o terreno está devidamente registrado no Cartório de Registro de Imóveis (CRI). Nos anos anteriores, sempre declarei a casa. Nessa situação, posso declarar apenas o terreno e mencionar a casa na escritura?

Resposta: Você deve declarar a casa normalmente e informar no campo apropriado que o processo de registro no Registro de Imóveis está em andamento.

Pergunta 60: A pessoa é proprietária de um imóvel e recebe R$300,00 de aluguel, porém, o inquilino não declara o pagamento no Imposto de Renda. O proprietário do imóvel deve declarar o recebimento do aluguel no IR? Haveria algum problema se o inquilino não declara?

Resposta: Sim, quem recebe aluguel deve sempre informar essa renda em sua declaração de Imposto de Renda. O inquilino que não declara o pagamento de aluguel está sujeito a uma multa pela omissão dessa informação.

Pergunta 61: Estou vendendo um imóvel que recebi em doação em 1996, com o valor constante da escritura sendo R$ 34.383,00. Vou receber a partir de maio em 15 prestações o valor total de R$ 210.000,00. Como faço para calcular o ganho de capital e recolher o imposto correspondente?

Resposta: Para calcular o ganho de capital e recolher o imposto, você pode utilizar o Programa de Apuração dos Ganhos de Capital (GCAP). Insira as informações relativas à transação imobiliária no programa e siga as instruções fornecidas. Você terá até 30 de junho de 2024 para efetuar o pagamento do imposto sobre o lucro imobiliário. Mesmo que seja uma promessa de compra e venda sem fé pública, é necessário informar o ganho de capital.

Pergunta 62: Uma pessoa vendeu um único imóvel por 300.000 reais, tendo o adquirido há 7 anos por 125.000 reais. Com um lucro de 175.000 reais, este valor é tributável?

Resposta: Se este era o único imóvel da pessoa e não houve venda de outro imóvel nos últimos 5 anos antes desta venda, o lucro obtido estará isento de tributação.

Pergunta 63: Um casal possui um imóvel financiado em ambos os nomes, mas cada um faz sua declaração individual. O imóvel está declarado apenas no nome do marido. Durante o ano, foram feitas amortizações com o FGTS de ambos os cônjuges. Na declaração da esposa, ela deve mencionar o FGTS referente à sua parte como rendimentos isentos e não tributáveis no código 4?

Resposta: Sim, exatamente. Mesmo que o imóvel esteja declarado apenas no nome do marido, as movimentações devem ser declaradas normalmente por ambos os cônjuges. Na declaração da esposa, ela deve informar o valor utilizado do FGTS na ficha de rendimentos isentos e não tributáveis. Na declaração do marido, esse valor do FGTS da esposa deve ser acrescentado ao saldo do imóvel, juntamente com o FGTS dele. Certifique-se de fazer essa referência na descrição do imóvel na declaração do marido.

Pergunta 64: Locadores de imóveis são obrigados a informar o número do CPF do inquilino em “Rendimentos recebidos de pessoa física”?

Resposta: Não, locadores de imóveis não são obrigados a informar o número do CPF do inquilino em “Rendimentos recebidos de pessoa física”.

Pergunta 65: Olá, comprei um apartamento na planta em 2017 juntamente com meu namorado. Demos uma entrada e o restante foi parcelado e já está quitado com a construtora. Agora começamos a pagar o restante do financiamento para a Caixa Econômica. Como devo realizar a minha declaração? Preciso dividir todos os valores gastos por dois (eu e meu namorado)? Ou eu declaro tudo? Não temos nenhum tipo de união estável comprovada, apenas estamos noivos.

Resposta: Sim! O Imposto de Renda deve ser dividido entre você e seu namorado. Cada um de vocês deve declarar os valores gastos na compra do imóvel, bem como as parcelas e outros custos relacionados.

Pergunta 66: Comprei meu apartamento ano passado e vou declará-lo agora. O apartamento e o financiamento estão em meu nome, mas no próximo ano irei me casar e meu noivo vai me ajudar no financiamento, já que o apartamento também será dele. Como devemos declarar isso no Imposto de Renda no futuro?

Resposta: Tudo dependerá do regime adotado em seu casamento. Se o regime for de comunhão total ou parcial de bens, todos os bens comuns do casal, incluindo o apartamento adquirido durante o casamento, devem ser reportados em apenas uma das declarações de Imposto de Renda. Em caso de separação total de bens, cada cônjuge deve reportar sua participação na compra do imóvel. A Receita Federal determina que os bens comuns do casal sejam declarados na declaração de apenas um dos cônjuges, independentemente do regime adotado, para evitar conflitos entre as informações individuais e o patrimônio adquirido com rendimentos de ambos.

Pergunta 67: Comprei um imóvel na planta, utilizando parte da entrada em FGTS, parte em dinheiro e o saldo restante foi parcelado, sendo que ainda estou pagando as parcelas. Como é um imóvel na planta, há cobrança de evolução de obra. Minha dúvida é em que parte da declaração devo mencionar essa evolução de obra?

Resposta: No campo “Discriminação” da ficha de Bens e Direitos, faça uma descrição detalhada da aquisição do imóvel. Por exemplo: “Apartamento situado na Rua X, Bairro X, na cidade/estado X, adquirido em [data] da Construtora X (CNPJ X), pelo valor total de R$ X. A compra incluiu uma entrada de R$ X, pagamentos intermediários durante as obras no valor de R$ X, parcelas mensais de R$ X e uma parcela referente à expedição do habite-se no valor de R$ X. O saldo remanescente será financiado junto à instituição financeira.” Essa descrição detalhada permite que você inclua os valores referentes à evolução da obra na sua declaração de forma clara e completa.

Pergunta 68: Eu e meu namorado compramos um imóvel na planta juntos. Contribuímos com cerca de R$ 7.000,00 (primeiras parcelas da entrada) e utilizamos nosso FGTS. Devo declarar a soma da entrada e do FGTS? Algumas cobranças vieram em meu nome e outras no nome do meu namorado. Devemos somar e dividir os valores para declarar? Também devemos somar o valor retirado do FGTS de cada um?

Resposta: A declaração do Imposto de Renda deve ser feita separadamente, pois vocês não têm nenhum vínculo legal, como casamento ou união estável. Portanto, você deve declarar todos os valores investidos no imóvel na sua declaração, incluindo seus gastos. Da mesma forma, seu namorado deve declarar os gastos dele na declaração dele. Isso inclui a soma das parcelas da entrada e do FGTS de cada um de vocês.

Pergunta 69: Sou casada sob o regime parcial de bens e comprei um apartamento no nome da minha filha, que atualmente não está trabalhando. Enquanto o imóvel está na planta, estou fazendo os pagamentos. Quando financiarmos, o apartamento será transferido para o meu nome e o do meu marido para conseguirmos o financiamento. Comprei o imóvel no final de 2018 e a entrega e o financiamento estão previstos para abril de 2021. Como ela nunca fez declaração, o imóvel não aparece no nome dela na Receita Federal e nem na minha declaração, nem na do meu marido. Qual é a forma correta de lidar com essa situação?

Resposta: Você deve declarar o valor investido no seu Imposto de Renda. Se você investiu o valor X e seu marido o valor Y, isso deve estar detalhado nas declarações de cada um, visto que o imóvel não está registrado no nome de ambos. No campo “Discriminação”, faça uma descrição detalhada da compra do imóvel, incluindo informações como endereço, data de aquisição, valor total pago até o momento e detalhes sobre os pagamentos realizados durante a construção.

Pergunta 70: Comprei um terreno em um loteamento que ainda está em fase de construção. Possuo apenas o contrato de compra e venda e os dados do terreno que adquiri. Dei uma entrada de 20% do valor e começarei a quitar as parcelas em 2020. Conforme o contrato, só poderei transferir o terreno para o meu nome após o pagamento completo das parcelas (em 24 meses). Como devo proceder para declarar este imóvel no meu Imposto de Renda? É necessário declará-lo?

Resposta: Sim, você deve declarar o terreno no seu Imposto de Renda. Para isso, informe todo o valor gasto, incluindo a entrada, as parcelas já pagas e o saldo a pagar. Mesmo que o terreno ainda não esteja registrado em seu nome, o contrato de compra e venda é suficiente para comprovar a transação e justificar a declaração do imóvel.

Pergunta 71: Estou ajudando na declaração de uma pessoa que recebeu dois terrenos como doação de sua avó, já falecida. Na declaração, não é necessário incluir informações sobre a avó, correto? Li em alguns artigos que há cruzamento de informações pela Receita Federal, tanto da pessoa que fez a doação quanto da que a recebeu. 1 – Devo detalhar os terrenos na declaração? Ambos estão localizados no mesmo endereço, próximos um do outro. / 2 – Qual valor devo atribuir aos bens imóveis? Eles foram recebidos como doação há algum tempo. / 3 – Como os terrenos já estão registrados em nome dela (com escritura e registro), é necessário declará-los como doação?

Resposta:

1 – Sim, é necessário informar os terrenos na declaração. Na seção de detalhes, inclua que foram adquiridos por meio de doação, fornecendo o nome e o CPF do doador.

2 – Informe o valor de aquisição dos terrenos na declaração, a menos que tenha ocorrido alguma melhoria comprovada nos imóveis.

3 – A doação só precisa ser declarada no ano seguinte ao recebimento. Depois disso, basta manter a informação na seção de detalhes dos bens imóveis, indicando que foram recebidos por meio de doação.

Pergunta 72: Comprei um imóvel residencial em 1993 por 1.800.000,00 cruzeiros. Nunca declarei imposto de renda, mas estou obrigado a apresentar a declaração este ano. Como devo declarar este imóvel? Ele foi financiado por programas sociais e ainda não está quitado. Devo converter o valor presente?

Resposta: Sim, você deve declarar o valor pago até então em reais. No entanto, essa declaração não requer a atualização do valor para refletir o mercado atual, mas sim a correção monetária do valor original para o atual ano fiscal.

Pergunta 73: Bom dia, temos uma casa própria (eu e minha esposa) adquirida em 2006 por R$115 mil, utilizando recursos do FGTS de ambos e parte de uma poupança que eu tinha na época, além da venda de um carro da minha esposa. Nunca declaramos este imóvel, nem as fontes de aquisição do mesmo. Como podemos regularizar esta situação na declaração do IR2024? Seria melhor não declarar e posteriormente ir a um posto da Receita Federal para resolver pessoalmente? Devemos declarar pelo valor de compra há 11 anos ou pelo valor de mercado atual?

Resposta: Nestes casos, é fundamental retificar as declarações anteriores para incluir as informações sobre o imóvel. O valor a ser utilizado deve ser o valor efetivamente pago na época da aquisição, e não o valor de mercado atual. Na declaração deste ano, é importante incluir o imóvel e seu respectivo valor de aquisição. Recomenda-se declarar corretamente para evitar problemas futuros com a Receita Federal. Se houver dúvidas ou dificuldades, é possível buscar orientação em um posto da Receita Federal para auxiliar na regularização da situação.

Pergunta 74: Adquiri um imóvel no ano passado diretamente com a Caixa Econômica Federal, financiado pelo valor de R$140.000,00. No entanto, o valor de mercado do imóvel é bem superior, cerca de R$250.000,00. Como devo proceder para declarar este imóvel? Devo declará-lo pelo valor que paguei ou pelo valor atual de mercado?

Resposta: Você deve declarar o imóvel pelo preço de aquisição, ou seja, pelo valor de R$140.000,00, que corresponde ao valor pelo qual foi adquirido junto à Caixa Econômica Federal. O valor de mercado atual não é relevante para a declaração do imposto de renda neste caso.

Pergunta 75: Comprei um apartamento com garagem em 1998. Na época da compra, paguei um valor único de R$70.000,00, sem especificação do valor do apartamento e da garagem. No entanto, o apartamento e a garagem têm indicações fiscais diferentes. Como devo proceder para declarar esses bens agora em 2024?

Resposta: Se no contrato de compra e venda não houve uma segregação clara dos valores entre o apartamento e a garagem, você pode utilizar os valores indicados em cada matrícula, uma vez que elas existem. Se a soma dos valores das matrículas não corresponder ao valor total efetivamente pago, você pode calcular os percentuais utilizando os valores de cada matrícula e aplicar esses percentuais sobre o valor total pago para determinar o custo de aquisição do apartamento e da garagem. Na declaração de imposto de renda, é importante declarar separadamente cada item (apartamento e garagem) nos respectivos campos designados (códigos 11 e 19).

Pergunta 76: Adquiri um terreno em 2022, mas o registro da propriedade só foi realizado em 2023. Na declaração de imposto de renda, devo colocar a data de aquisição como a data que consta no registro?

Resposta: Sim, na declaração de imposto de renda, é aconselhável que você informe a data de aquisição como sendo aquela em que você formalizou a compra do terreno, mesmo que o registro da propriedade tenha ocorrido posteriormente. Isso garante a precisão dos dados e evita possíveis inconsistências nas informações declaradas.

Pergunta 77: Comprei um imóvel por 10.000 reais e ao longo do tempo fiz benfeitorias, aumentando significativamente seu valor de mercado. Atualmente, declaro o imóvel por 52.000 reais, refletindo essas melhorias, embora nem todas estejam comprovadas por notas fiscais. Agora descobri que devo declarar o valor original da compra. Como devo proceder nesse caso? Devo manter o valor declarado anteriormente e incluir o valor da compra?

Resposta: Se você puder comprovar as benfeitorias realizadas com documentos, como notas fiscais, poderá incluir esses valores no custo total do imóvel. Isso ajudará a refletir melhor o valor atualizado do seu imóvel na declaração de imposto de renda. Porém, é importante manter os registros precisos e estar em conformidade com as normas fiscais para evitar possíveis problemas no futuro.

Pergunta 78: Se tenho que declarar o valor de compra do imóvel adquirido em 1993 (cruzeiro antigo), convertendo para reais, hoje daria R$ 6,36. Por esta razão, declaro com o valor venal do IPTU. Teria algum problema? E segundo, qual a área do imóvel devo declarar, a área total do terreno ou a metragem da construção, já que no IPTU vem separado essas informações?

Resposta: Não existe fundamento legal para lançar o valor venal no imóvel, devendo ser corrigido para o valor histórico da aquisição. Quanto à área do imóvel a ser declarada, geralmente, é a área total do terreno que deve ser informada, a menos que haja instruções específicas para declarar apenas a área da construção.

Pergunta 79: Este ano, em 2024, estou em dúvida na declaração de bens sobre qual metragem devo mencionar. Meu terreno tem 572 m² e a área construída é de 340 m². Devo colocar a metragem do terreno ou da área construída?

Resposta: No preenchimento da sua declaração, na ficha de bens e direitos, o contribuinte deve mencionar a área do imóvel conforme estabelecida nos documentos de averbação na matrícula do cartório de registro de imóveis e na inscrição municipal (IPTU). Portanto, é recomendado declarar a área total do terreno e da construção, conforme indicado nos registros oficiais.

Pergunta 80: Olá, nunca declarei imposto de renda, pois minha renda anual não atinge o valor tributável. No entanto, em 2009, comprei um terreno por R$ 43 mil e tenho previsão de vendê-lo agora por R$ 150 mil. É apenas um terreno, sem nenhuma construção, e é o único imóvel em meu nome. Estarei isento do imposto? Precisarei declarar no GCAP ou fazer a declaração de imposto de renda no próximo ano?

Resposta: Se o valor de venda do imóvel for de até R$ 440 mil, então você estará isento do imposto sobre ganho de capital. No entanto, é importante que o imóvel seja o único em seu nome e que você não tenha vendido outras propriedades nos últimos cinco anos. Nesse caso, provavelmente não será necessário pagar o imposto de renda nem fazer a declaração no próximo ano.

Pergunta 81: Vendi um imóvel residencial no mês passado e apliquei integralmente o valor recebido na aquisição de outro apartamento. Possuo outros imóveis em meu nome, mas não utilizei o benefício da isenção nos últimos 5 anos. Baixei o programa GCAP 2024 e preenchi todos os dados, e o imposto calculado foi R$ 0,00, conforme esperado. Minha dúvida é: preciso transmitir essa informação para a Receita Federal antecipadamente ou apenas informarei em 2025 na declaração do IRPF?

Resposta: Você não precisa transmitir essa informação antecipadamente. No próximo ano, durante a declaração do Imposto de Renda Pessoa Física, você fará a importação dos dados para o programa de ajuste anual.

Pergunta 82: Meu marido possui 3 imóveis em seu nome, e um deles está prestes a ser vendido neste mês. O valor da venda chegará a 450 mil reais, com uma corretagem de 30 mil reais. Após ler algumas informações online, fiquei confusa sobre o processo de pagamento do imposto de renda sobre o lucro obtido com a venda do imóvel. Entendi que devo pagar o imposto até o último dia do mês seguinte à venda, preenchendo o GCAP no site do IR. Porém, também li que tenho um prazo de 180 dias para comprar outro imóvel de valor igual ou pagar o imposto sobre a diferença. Minha dúvida é: eu pago dois impostos? Um até o primeiro mês da venda e outro caso não compre um imóvel de valor igual, ou ainda tenho que pagar a diferença no valor restante?

Resposta: Você só precisará pagar o imposto de renda no mês seguinte à venda se não utilizar o dinheiro nos próximos 180 dias para comprar outro imóvel. Por exemplo, se você obteve um ganho de capital de 100 mil reais, deverá pagar 15 mil reais de imposto no mês seguinte, caso não compre outro imóvel dentro do prazo de 180 dias. Agora, se você optar por comprar outro imóvel dentro desse prazo e gastar o valor total da venda ou mais, não precisará pagar o imposto. No entanto, se comprar um imóvel com valor inferior ao da venda, deverá pagar o imposto sobre a diferença não utilizada, acrescido de juros.

Pergunta 83: Meu pai nunca precisou declarar imposto de renda, pois sua renda anual não ultrapassa o valor tributável. No entanto, em setembro de 2023, ele vendeu um imóvel residencial por R$ 135.000,00, sendo uma parte paga à vista e o restante parcelado em 10 vezes. Em dezembro do mesmo ano, ele adquiriu um terreno no valor de R$ 75.000,00. Gostaria de saber se ele precisa fazer a declaração no GCAP e declarar o IR neste ano?

Resposta: Se seu pai vendeu um único imóvel por um valor inferior a R$ 440 mil, estará isento do pagamento de imposto sobre o ganho de capital, desde que nos últimos cinco anos não tenha efetuado a venda de outro imóvel, seja tributado ou não. Além disso, de acordo com a MP do Bem, em vigor desde 2005, o ganho de capital proveniente da venda de um imóvel que seja utilizado para a compra de outro imóvel residencial, desde que essa aquisição ocorra em até 180 dias após a venda, também está isento do pagamento do imposto de renda.

Pergunta 84: Em 2023, vendi um imóvel por R$ 395.000,00. Este imóvel estava financiado e ainda faltavam R$ 75.000,00 para quitar o financiamento com a Caixa Econômica Federal. Utilizei parte do valor da venda, R$ 75.000,00, para quitar o financiamento e, dois meses depois, comprei outra casa no valor de R$ 280.000,00. Já vendi outra casa há três anos. Qual valor devo declarar na venda do imóvel: os R$ 395.000,00 totais ou posso declarar apenas R$ 320.000,00, que seria o valor após quitar o financiamento?

Resposta: Você deve declarar o valor efetivamente pago pelo imóvel, ou seja, R$ 320.000,00. Isso porque, ao quitar o financiamento com parte do valor da venda, o montante restante é o que realmente foi recebido por você após a quitação da dívida.

Pergunta 85: Em dezembro de 2023, comprei um imóvel residencial no valor de R$ 390.000,00, sendo R$ 90.000,00 pagos com recursos próprios e R$ 300.000,00 por meio de um empréstimo informal feito por minha mãe. Em fevereiro de 2024, vendi um imóvel residencial próprio por R$ 300.000,00, valor que utilizei para devolver o empréstimo à minha mãe e quitar a compra do novo imóvel. Apesar de ter utilizado integralmente o dinheiro da venda para quitar a compra, ainda posso utilizar o benefício de isenção de imposto sobre o ganho de capital, ou essa regra não se aplica por ter invertido a ordem das operações (compra e venda, em vez de venda e compra)?

Resposta: A ordem das operações é um requisito para que a isenção seja aplicável. Em outras palavras, a venda deve ocorrer antes da compra para usufruir desse benefício. Além disso, você não poderá utilizar a isenção para imóveis vendidos por menos de R$ 440.000,00, uma vez que você possuía, para fins fiscais, a propriedade de dois imóveis. Os requisitos básicos para a isenção são ser proprietário de apenas um imóvel na data da venda e não ter alienado qualquer outro bem imóvel nos últimos cinco anos.

Pergunta 86: Uma pessoa física vendeu um terreno por R$ 105.000,00, adquirido há 6 anos atrás por R$ 29.000,00. Além desse terreno, essa pessoa física possui outra casa. Se ela adquirir outro terreno em até 180 dias, poderá se enquadrar na isenção por aquisição de outro imóvel? Caso não, deverá pagar o imposto de renda sobre a diferença entre o valor da venda e o da nova compra?

Resposta: A venda de terrenos não se enquadra na regra de isenção que determina que se o contribuinte aplicar o lucro resultante da venda de imóveis residenciais na aquisição de outros imóveis residenciais localizados no país, no prazo de 180 dias contado da celebração do contrato, estará isento do imposto sobre o ganho de capital. No caso apresentado, a pessoa física deverá pagar o imposto de renda sobre o lucro obtido com a venda do terreno, que é a diferença positiva entre o preço de venda e o custo de aquisição.

Pergunta 87: Vendi um imóvel em novembro de 2023 e utilizei a isenção do imposto sobre o ganho de capital. Comprei outro imóvel dentro do prazo de 180 dias, porém essa aquisição ocorreu em janeiro de 2024. Como devo proceder nesse caso? Não preenchi o GCAP.

Resposta: Se você utilizou todo o dinheiro da venda para adquirir o novo imóvel, então não há necessidade de preencher o GCAP. Basta apenas fazer a baixa do imóvel vendido na declaração de imposto de renda deste ano.

Pergunta 88: Tinha 35% de um imóvel e o vendi com lucro. Como possuo outra casa, sei que vou precisar pagar imposto sobre o lucro. Como devo proceder no GCAP?

Resposta: Você deve baixar o programa GCAP e preencher todos os dados referentes à venda do imóvel, incluindo o percentual de sua propriedade (35%). O programa calculará o imposto devido, e você deverá pagar a guia gerada. No próximo ano, você importará esses dados para a declaração do imposto de renda.

Pergunta 89: Comprei um Apto como investidor e paguei 130k. Estou fazendo uma permuta por uma casa de 280k. Hoje o meu apto está no valor de 280k também ou seja: valorizou. O que devo fazer, pago imposto nessa transação ou não? Se sim qual seria o imposto, 15% ou 27,5%?