Pergunta do investidor: “Como preencher DARF para recolhimento de imposto de renda sobre alienação com lucro de ações da bolsa de valores?”

De acordo com as regras da Receita Federal, qualquer investidor que realizar operações em Bolsas de Valores, de Mercadorias, de Futuros e Assemelhadas deve calcular e recolher o imposto de renda sobre os lucros obtidos.

A apuração e o pagamento do imposto de renda devido devem ser feitos mensalmente, sendo esta responsabilidade exclusiva do investidor. O imposto sobre os lucros obtidos em um mês deve ser pago no mês subsequente; caso contrário, haverá a incidência de multa sobre o valor em atraso.

Antes de mais nada, é preciso calcular o valor do imposto a ser recolhido. A alíquota do imposto de renda é:

-

20% sobre o lucro para operações day trade (compra e venda no mesmo dia);

-

15% para operações comuns (não day trade).

É importante lembrar que, se o total de vendas no mês for de até R$ 20 mil, o contribuinte está isento de recolher o imposto. Contudo, caso as vendas superem R$ 20 mil, o imposto deverá ser calculado sobre todo o lucro obtido.

Se o investidor apurar prejuízos com vendas, poderá compensá-los posteriormente. Por isso, no mês seguinte, é necessário calcular os lucros de todas as vendas realizadas no mês anterior. Se o total for negativo, o valor deve ser abatido do lucro do mês seguinte.

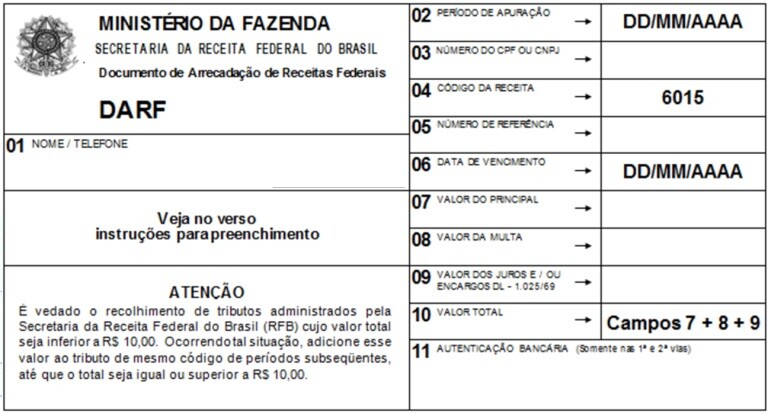

Como o imposto de renda é um tributo de competência federal, o contribuinte deve recolher o valor devido mediante o preenchimento de um DARF (Documento de Arrecadação de Receitas Federais), disponível no site da Receita Federal ou nos canais de internet banking de diversos bancos.

O código da receita para tributação sobre renda variável de pessoa física é: 6015.

O período de apuração corresponde ao mês em que as ações foram vendidas. Assim, se as ações foram vendidas em outubro, a data a ser informada no campo “Período de Apuração” do DARF será 31/10. A data de vencimento será o último dia útil de novembro.

As despesas com corretagem podem e devem ser abatidas do lucro. Entretanto, caso a nota de corretagem inclua mais de uma operação, essas despesas precisam ser rateadas entre os papéis.

Na venda de ações, a corretora retém um imposto na fonte de 0,005% sobre o valor da operação. No caso de day trade, a retenção é maior: 1% sobre o valor da operação. O imposto retido na fonte pode e deve ser deduzido do total do IR a ser pago.

Campos do formulário:

-

Nome: Preencha com o nome completo do contribuinte.

-

Telefone: Preencha com o telefone de contato do contribuinte (opcional).

-

Período de apuração: Informe a data de encerramento do período-base, ou seja, o último dia do mês em que houve lucro.

-

Número do CPF ou CNPJ: Preencha com o CPF (11 dígitos), se for pessoa física; ou com o CNPJ (14 dígitos), se for pessoa jurídica.

-

Código da receita:

-

Pessoa física: 6015 (tributação sobre renda variável).

-

Pessoa jurídica: 3317.

-

-

Número de referência: Deixe em branco (não é necessário o preenchimento).

-

Data de vencimento: Informe o último dia útil do mês seguinte ao da apuração, mesmo que o pagamento seja feito antes ou após essa data.

-

Valor do principal: Indique o valor do imposto a pagar.

-

Valor da multa: Preencha apenas se o pagamento estiver sendo realizado após o vencimento.

-

Juros / Encargos: Preencha somente se o pagamento ocorrer a partir do mês seguinte ao vencimento.

-

Valor total:

-

Se o pagamento estiver dentro do prazo, o valor total será igual ao valor do principal.

-

Se o pagamento for em atraso, o valor total será igual à soma do valor do principal + multa + juros.

-

Perguntas Frequentes Sobre Vendas de Ações

Pergunta: Se no mês eu tivesse vendido mais de R$ 20.000 em ações em operação normal e obtivesse um lucro de R$ 3.000, então eu teria que pagar 15% desse valor, ou seja, R$ 450,00. Além disso, eu teria que descontar as corretagens (compra e venda), que são de R$ 15,00 cada. Dessa forma, o total a pagar seria R$ 450,00 – R$ 30,00 = R$ 420,00. Não estou considerando outros impostos, como emolumentos, etc. Costumo pagar um pouco a mais para evitar problemas futuros com a Receita. Gostaria de confirmar se meu raciocínio está correto?

Resposta: Seu raciocínio está correto. Você deve descontar os custos operacionais, como corretagem, do lucro bruto apurado no mês. Após essa dedução, aplica-se a alíquota de 15% sobre o lucro líquido, resultando, neste caso, nos R$ 420,00 mencionados. Além disso, é importante lembrar que o IR retido na fonte (de 0,005% nas operações comuns) pode ser descontado do imposto devido. Pagar um valor um pouco maior como precaução é uma prática prudente, mas mantenha sempre registros detalhados das operações, custos e impostos retidos, para eventual conferência ou ajuste junto à Receita Federal.

Pergunta: Meu custo de aquisição das ações BBAS, considerando os custos operacionais, foi de R$ 17.500,00, e eu as vendi por R$ 21.000,00, já descontando os custos operacionais. Dessa forma, obtive um lucro de R$ 3.500,00. Minha dúvida é: pagarei 15% de imposto de renda sobre o lucro total (R$ 3.500,00), ou pagarei 15% apenas sobre o lucro que ultrapassou o limite de isenção, ou seja, R$ 1.000,00?

Resposta: O imposto de renda será aplicado sobre o lucro total obtido, ou seja, R$ 3.500,00. A regra de isenção (vendas mensais até R$ 20 mil) refere-se ao valor total das vendas, não ao valor do lucro. Como suas vendas superaram os R$ 20 mil no mês, você perdeu a isenção e deve calcular o IR sobre todo o lucro, e não apenas sobre a diferença entre o total vendido e o limite de isenção.

Pergunta: Comecei a operar na bolsa em maio e, por falta de conhecimento, deixei de recolher os impostos. Como faço para efetuar os recolhimentos em atraso, considerando que tenho conhecimento dos lucros e prejuízos que obtive mês a mês?

Resposta: Você deve calcular os valores devidos, mês a mês, incluindo o imposto sobre o lucro líquido apurado, bem como as eventuais multas e juros pelo atraso. O pagamento é feito mediante o preenchimento do DARF, com o código 6015, correspondente a operações comuns em renda variável. As multas e juros podem ser calculadas pelo sistema Sicalc da Receita Federal. É recomendável regularizar a situação o quanto antes para evitar maiores encargos ou complicações. Se tiver dúvidas, consulte um contador especializado em mercado financeiro.

Pergunta: Obtive um lucro de R$ 100,00 com day trade, mas no mesmo mês tive um prejuízo de R$ 50,00 com operações normais. Como fica o imposto devido?

Resposta: As operações de day trade e as operações comuns são apuradas separadamente. Assim, o prejuízo de R$ 50,00 em operações normais não pode ser compensado com o lucro de R$ 100,00 do day trade. Logo, você deverá pagar 20% sobre o lucro de R$ 100,00 do day trade. O prejuízo nas operações normais poderá ser compensado com lucros futuros também de operações normais.

Pergunta: Realizei uma compra da ação ABC no dia 01/09 e vendi no dia 23/09, totalizando R$ 18 mil. Nos dias 24, 25 e 26 fiz operações de day trade. No final do mês, juntando a operação normal e as operações de day trade, o montante vendido foi superior a R$ 20 mil. Terei que pagar imposto sobre a operação normal?

Resposta: Não. A regra de isenção considera o total de vendas em operações comuns no mês. Como a venda das operações comuns foi de R$ 18 mil, não houve superação do limite de R$ 20 mil — logo, você está isento do pagamento de imposto sobre o lucro da operação normal. Contudo, se obteve lucro no day trade, deverá pagar 20% sobre esse lucro, descontando o 1% já retido na fonte.

Pergunta: Por exemplo, fiz um day trade no início do mês passado. Eu tenho até que dia para fazer o pagamento da DARF?

Resposta: O pagamento do imposto deve ser feito até o último dia útil do mês seguinte ao da apuração. Por exemplo, se o lucro foi obtido em outubro, o pagamento deve ser feito até o último dia útil de novembro.

Pergunta: Tive lucro no mês anterior com day trade e calculei a DARF, mas agora, no mês atual, tive prejuízo e não pretendo operar mais este mês. Posso ajustar a DARF ou devo pagar e compensar o prejuízo no futuro?

Resposta: Você deve pagar a DARF referente ao lucro apurado no mês anterior, conforme as regras. O prejuízo deste mês poderá ser compensado com lucros futuros de operações do mesmo tipo (day trade ou comum). Não é possível ajustar a DARF do mês anterior com o prejuízo do mês atual.

Pergunta: Em outubro, tive lucro em day trade, mas o valor a ser pago foi inferior a R$ 10,00. Não precisei recolher a DARF agora, mas terei de recolher no futuro. Em novembro, fiz apenas operações normais e preciso recolher IR até 31/12 apenas sobre essas operações. Devo recolher também o valor do day trade de outubro?

Resposta: O IR sobre operações day trade e operações normais deve ser apurado e recolhido separadamente. Quando o imposto devido for inferior a R$ 10,00, ele deve ser acumulado até que, somado aos valores de meses seguintes, ultrapasse esse limite. Assim, você deve recolher o imposto sobre operações normais até 31/12 e aguardar acumular o montante suficiente para recolher o IR de day trade.

Pergunta: Minhas compras não chegam a R$ 20.000 por empresa, mas o total de todas as minhas ações é de R$ 50.000. Devo fazer uma DARF para cada empresa ou apenas sobre o total? E devo fazer DARF para compras ou só para vendas?

Resposta: A emissão da DARF ocorre somente quando há venda de ações, com lucro, e o total vendido no mês ultrapassa R$ 20 mil. A isenção é por total de vendas, não por empresa. Você não deve emitir DARF para compras. Ao vender, se o total no mês superar R$ 20 mil, deve emitir uma única DARF com o código 6015, considerando o lucro total do mês, independentemente de quantas empresas vendeu.

Pergunta: Em Dez/16 tive prejuízo de R$ 362,22. Em Jan/17, tive lucro de R$ 3.240,93 com vendas abaixo de R$ 20 mil, ficando isento. Em Fev/17, tive lucro de R$ 1.606,31 com vendas acima de R$ 20 mil, gerando IR a pagar. Posso deduzir o prejuízo de Dez/16?

Resposta: Sim. Você pode e deve compensar prejuízos acumulados de meses anteriores com lucros futuros. O prejuízo de dezembro de 2016 pode ser abatido do lucro de fevereiro de 2017 (ou de qualquer mês futuro com lucro em operações do mesmo tipo). A compensação reduz a base de cálculo do imposto devido.

Pergunta: Sou iniciante na bolsa e no meu primeiro day trade cometi alguns erros. Comprei um volume superior à minha reserva e tive que vender no mesmo dia. Não tive lucro, apenas prejuízo. Mas o volume de vendas foi de R$ 46 mil. A corretora gerou um IRRF de R$ 350,00. Devo pagar IR?

Resposta: Não. O fato de a corretora ter retido o IR na fonte não significa que você tenha imposto a pagar. Como você teve prejuízo, não há imposto devido. A apuração deve ser feita mensalmente, considerando todos os lucros e prejuízos do mês. Se, no fechamento do mês, o resultado for negativo, não há IR a pagar. O valor retido na fonte pode ser usado para compensar futuros impostos devidos em day trade.

Pergunta: Obtive lucros e vendi acima de R$ 20 mil no mês passado. No último dia do mês, zerei minhas posições que estavam com prejuízo para reduzir o imposto. Posso deduzir esses prejuízos no próprio mês ou apenas futuramente?

Resposta: Sim, pode deduzir os prejuízos realizados no próprio mês. A apuração do IR sobre renda variável é feita mensalmente, com base no resultado consolidado: somando os lucros e subtraindo os prejuízos. Se o resultado for positivo, há IR a pagar; se for negativo, o prejuízo poderá ser compensado nos meses seguintes.

Pergunta: Não preciso vender ações com prejuízo no último dia do mês. O cálculo é feito pela quantidade vendida no mês, certo? Ou seja, posso vender no início do mês e recomprar no dia seguinte, e ainda assim ter o prejuízo computado para abater o IR?

Resposta: Correto. O momento da venda não interfere no direito de compensar o prejuízo. Desde que você venda com prejuízo e registre adequadamente a operação, poderá recomprar no dia seguinte sem problemas. O importante é que, na apuração do mês, você considere todos os lucros e prejuízos para calcular o IR de forma correta.

Pergunta: No mês de abril, fiz diversos day trades em vários dias. Todos os dias envolviam mais de uma operação, e em todos os dias tive lucros e perdas. Até o momento, estou com saldo negativo, considerando os dias de lucro e de prejuízo. Devo gerar a DARF do mês se não tive lucro e não pretendo mais operar em abril?

Resposta: Você só deverá gerar a DARF em maio se, até o último dia de abril, ao somar todos os lucros e descontar todos os prejuízos e despesas, o resultado for positivo. A apuração é sempre mensal, considerando o consolidado geral do mês. Se o saldo for negativo ao final de abril, não há imposto a pagar e, consequentemente, não há necessidade de emitir a DARF.

Pergunta: Fiz operações na bolsa em março deste ano. Vendi ações normais no valor de R$ 18.955,00, mas tive um prejuízo de R$ 930,00. No mesmo mês, vendi ações no valor de R$ 12.300,00, com lucro de R$ 2.291,00. No total, as vendas somaram R$ 31.255,00. Minha pergunta: preciso pagar DARF desses lucros, considerando que a venda com lucro não ultrapassou R$ 20.000,00? Outra dúvida: para pagar DARF de day trade, devo gerar uma para cada operação ou juntar tudo e pagar uma única DARF no final do mês?

Resposta:

O limite de R$ 20.000,00 refere-se ao total de vendas no mês, e não à venda individual com lucro ou prejuízo. Como o total vendido foi superior a R$ 20 mil, você não está isento e deverá apurar o lucro líquido consolidado do mês, considerando todas as operações (positivas e negativas), para calcular o imposto devido.

Quanto ao day trade, a apuração é feita mensalmente, somando todos os resultados das operações day trade. Você deve pagar o imposto referente a essas operações em uma única DARF no final do mês, e não uma por operação.

Pergunta: Fazendo meus cálculos, vi que tive prejuízo em março de R$ 1.037,00, apesar de ter vendido mais de R$ 20.000,00. Mas em abril vendi acima de R$ 20.000,00, com lucro de R$ 993,00, já descontadas corretagem e emolumentos. Posso abater o prejuízo de março no lucro de abril e não pagar DARF neste mês?

Resposta: Sim, você pode e deve compensar o prejuízo de março com o lucro de abril na apuração do imposto de renda. Essa compensação é permitida e reduz a base de cálculo do imposto, evitando o pagamento da DARF em abril, já que o prejuízo é superior ao lucro. Mantenha sempre registro organizado das compensações para a correta declaração anual.

Pergunta: Em junho, precisei vender mais de R$ 20.000,00, mas tive prejuízo nessa venda. Foi a primeira vez que vendi acima desse valor em um mês. Devo preencher a DARF mesmo assim?

Resposta: Não. A necessidade de preencher e pagar a DARF ocorre apenas quando há lucro na venda de ações, e o total vendido no mês é superior a R$ 20.000,00. Como você teve prejuízo, não há imposto a pagar e, portanto, não precisa gerar a DARF.

Pergunta: Fiz operações de swing trade e day trade no mês de maio, tanto em ações quanto no mercado futuro. Tenho as seguintes dúvidas:

Devo separar ações de mercado futuro, ou a única separação necessária é entre swing trade e day trade? Se, por exemplo, obtive lucro em ações e prejuízo no mini dólar, ambos swing, devo somar ou separar?

É uma guia para cada tipo (swing trade e day trade), ou uma única?

Juntando todas as operações por tipo, se tive prejuízo em opções e lucro em day trade, como proceder?

Se tive prejuízo, preciso informar para a Receita ou apenas na declaração anual?

Resposta:

-

Para fins de apuração do imposto, a separação principal é entre swing trade e day trade, independentemente do ativo (ações, mercado futuro, opções etc.). Contudo, para fins de declaração anual, é interessante também manter controles separados por tipo de ativo.

-

Você pode gerar uma única DARF por mês, consolidando o total do imposto a pagar, mesmo que tenha operado em diferentes mercados e modalidades.

-

O prejuízo nas operações de opção (se forem swing trade) compõe o resultado de swing trade. Já o lucro em day trade será apurado e tributado separadamente, com alíquota de 20%. Cada modalidade (swing e day trade) tem sua apuração, mas o pagamento pode ser feito em uma só DARF.

-

Os prejuízos mensais devem ser anotados e controlados por você, mas só precisam ser informados na declaração anual do imposto de renda. Não é necessário informar prejuízos à Receita Federal mensalmente.

Pergunta: Se no mês de maio obtive lucro no day trade e no mês de junho tive prejuízos superiores, já posso descontar ou preciso deixar para o mês seguinte?

Resposta: Você só pode compensar prejuízos com lucros futuros. Assim, o lucro de day trade obtido em maio deve ser apurado e pago agora, em junho. O prejuízo de junho poderá ser compensado com lucros futuros, mas não com o lucro já apurado em maio.

Pergunta: Em março, no dia 06, vendi as subscrições que recebi da Itaúsa: foram 16 ações vendidas a R$ 3,82, gerando um imposto a pagar de R$ 9,16, que ficou acumulado (até onde entendi). Em abril, não operei. No dia 18 de maio, fiz um day trade (por acidente), que resultou em imposto a pagar de R$ 4,40. Não fiz DARF em nenhum dos dois casos, pois acho que é para ficar acumulado, correto? Minha dúvida é se esse pensamento está certo: a soma da subscrição com o day trade caracteriza a necessidade de pagamento de DARF em junho? Como fica?

Sim, a soma de impostos devidos de períodos anteriores conta para o cálculo de obrigatoriedade de emissão da DARF. Como o imposto da subscrição (R$ 9,16) e o imposto do day trade (R$ 4,40) somam R$ 13,56, que é superior ao mínimo de R$ 10,00, você deveria ter emitido a DARF em junho.

Resposta: O que importa é o total acumulado de imposto devido, independentemente do tipo de operação. Contudo, é verdade que a legislação não é muito clara sobre esse acúmulo. Para maior segurança, sugiro que consulte diretamente a Receita Federal ou um contador especializado. De todo modo, a orientação prudente é realizar o pagamento assim que o total acumulado superar o limite mínimo.

Caso prático de venda de ações

Suponha que você tem um prejuízo de R$ 2.000 em outubro e em novembro lucra R$ 1.500. Neste caso não precisa pagar imposto sobre esses R$ 1.500. Pela regra, você pode subtrair o prejuízo do mês anterior e ainda fica com um prejuízo de R$ 500 para abater da base de cálculo do imposto nos meses seguintes.

| Mercado à vista de ações | Outubro | Novembro | Dezembro | |

|---|---|---|---|---|

| Welinton Mota, Confirp | ||||

| Ações de empresa XPTO | R$ 20.500 | R$ 26.150 | R$ 21.600 | |

| Corretagem | R$ 307,50 | R$ 392,25 | R$ 324 | |

| Custo médio de aquisição | R$ 20.807,50 | R$ 26.542,25 | R$ 21.942,00 | |

| Vendas (acima de R$ 20 mil) | R4 18.807,50 | R$ 28.042,25 | R$ 24.424,00 | |

| Ganho/perda de capital | R$ (2.000) | R$ 1.500 | R$ 2.500 | |

| (-) prejuízo período anterior | R$ (2.000) | R$ (500) | ||

| Valor tributável de ganho de capital | R$ (2.000) | R$ (500) | R$ 2.000 | |

| Imposto de renda (15%) | R$ 300,00 | |||

| (-) IRRF 0,005% | R$ (0,94) | R$ (1,40) | R$ (1,22) | |

| Imposto de Renda a pagar | R$ (0,94) | R$ (2,34) | R$ 296,44 | |

Dica: Para pagar um pouco menos de imposto de renda ou até nenhum, quando você tiver um lucro grande com a venda das ações em determinado mês, mas tiver outros papéis na carteira com prejuízo, pode vender os papéis com prejuízo até o final do pregão do último dia do mês, para recomprá-las logo no início do pregão do dia seguinte. Desta forma, o prejuízo com a venda dessa posição será abatido do lucro com os outros papéis e você só pagará IR sobre a diferença. Nesta conta, você também deve acrescentar os custos com corretagem que terá ao fazer outra transação de compra dos papéis e ver se vale a pena. O maior risco desta estratégia é as ações abrirem em um gap de alta no dia seguinte, portanto, use esta estratégia com critério.

Veja também como calcular e preencher o DARF de Day Trade.

Bom dia!

Tenho uma dúvida:

qdo a negociação na bolsa ocorre no último dia do mês, e a liquidação no mês seguinte, a competência pra efeito de recolhimento pelo DARF se baseia no mês da negociação ou da liquidação??

Herbert Kammerer 24/11/2025