Aprenda agora como declarar seus títulos públicos comprados via tesouro direto no imposto de renda 2024.

O primeiro passo para iniciar a declaração dos títulos públicos comprados via tesouro direto é ter o informe de rendimentos em mãos. A figura abaixo apresente um exemplo.

O informe de rendimentos é um documento bem simples que contém todas as informações pertinentes para a declaração anual de imposto de renda de suas aplicações.

Como declarar rendimento do tesouro direto no IRPF?

Caso o contribuinte tenha resgatado um titulo público com ganho, ou o mesmo tenha vencido ou tenha recebido cupons, será necessário declarar os rendimentos. No programa de preenchimento da declaração devem ser executados os seguintes passos:

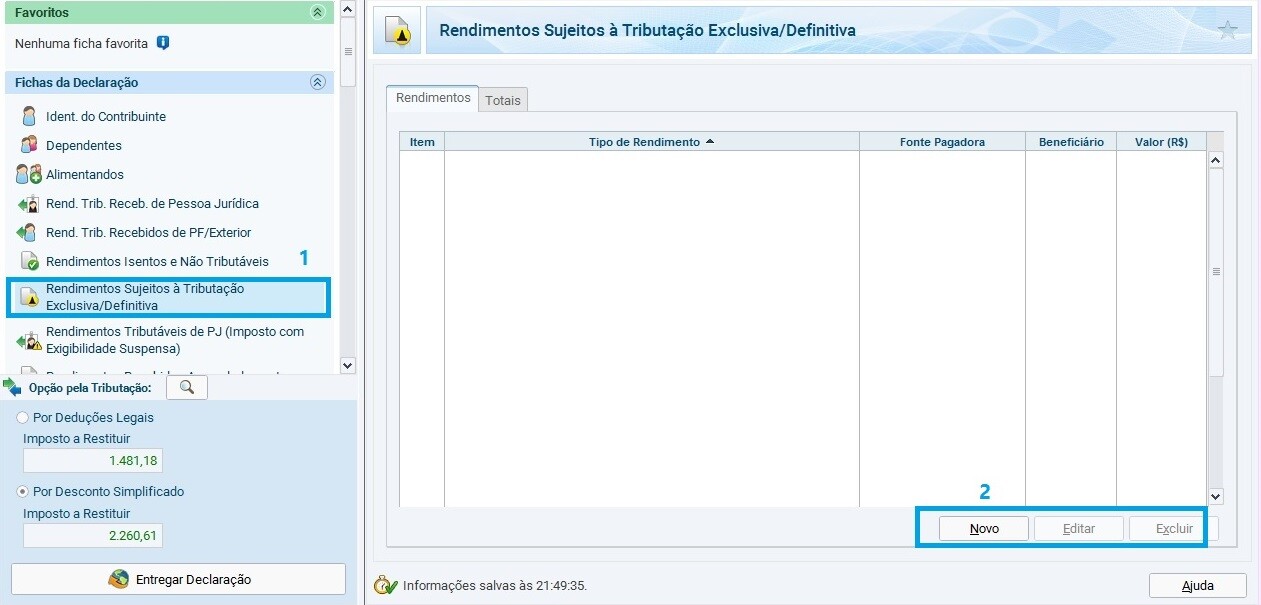

1 – Selecionar a ficha de declaração Rendimentos Sujeitos à Tributação Exclusiva/Definitiva (ver destaque 1 da figura a seguir).

2 – Na ficha “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva” clicar o botão Novo (ver destaque 2 da figura a seguir).

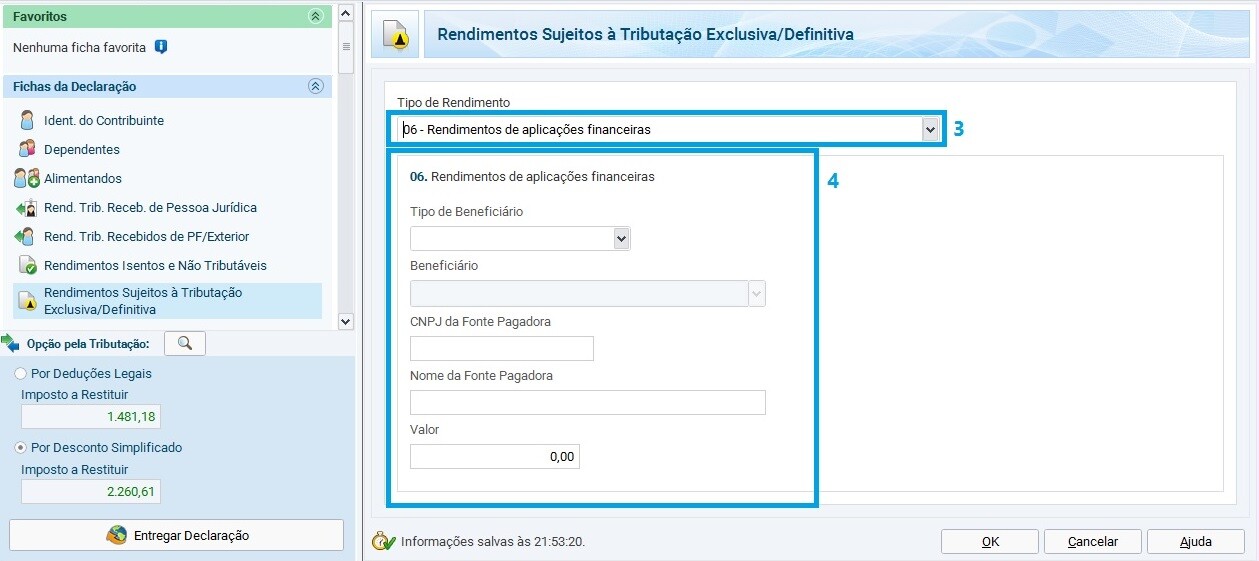

3 – Em seguida selecione o código 06 – Rendimentos de aplicações financeiras (ver destaque 3 da figura a seguir).

4 – Finalmente entre com os campos relativos ao rendimento conforme informe de rendimentos (ver destaque 4 da figura a seguir).

Os seguinte campos devem ser preenchidos de acordo com o informe de rendimentos:

- Tipo de Beneficiário: Informe se o detentor dos títulos é o titular ou um dependente.

- CNPJ da Fonte Pagadora: Informe o CNPJ da corretora através da qual você comprou os títulos.

- Nome da Fonte Pagadora: Informe o nome da corretora através da qual você comprou os títulos.

- Valor: Informe os rendimentos líquidos recebidos ao longo do ano passado.

Como declarar saldo no tesouro direto no IRPF?

Como títulos públicos tratam-se de aplicações financeiras, então é necessário declarar no imposto de renda o saldo no final do ano. No programa para preenchimento da declaração devem ser executados os seguintes passos:

1 – Selecionar a ficha de declaração Bens e Direitos (ver destaque 1 da figura a seguir).

2 – Na ficha “Bens e Direitos” clicar o botão Novo para incluir uma nova posição de tesouro direto ou Editar para modificar uma posição já lançada (ver destaque 2 da figura a seguir).

3 – Em seguida selecione o grupo 04 – Aplicações e Investimentos e o código 02 – Títulos públicos e privados sujeitos à tributação (Tesouro Direto, CDB, RDB e Outros) (ver destaque 3 da figura a seguir).

4 – Finalmente entre com os campos relativos ao saldo da aplicação conforme informe de rendimentos (ver destaque 4 da figura a seguir).

Os seguinte campos devem ser preenchidos de acordo com o informe de rendimentos:

- Localização (País): Selecionar a opção “105 – Brasil”

- CNPJ: Declare de acordo com o informe de rendimentos recebido.

- Discriminação: O texto é livre mas deve-se especificar “Tesouro Direto” ou o título se preferir, o nome da corretora e CNPJ, adicionalmente pode-se especificar a quantidade de títulos

- Situação em 31/12/2022: Se os títulos foram adquiridos no ano de 2022 então este campo deve ser mantido zerado, se adquiridos em anos anteriores a 2022 então o valor do campo deve ser preenchido à partir da declaração anterior

- Situação em 31/12/2023: Preencher com o valor de compra de todos os títulos especificados sem considerar as taxas de negociação, custódia e administração da corretora.

Se um título venceu em 2023 ou você fez um resgate total de algum título comprado antes de 2023, deve-se informar na seção Bens e Direitos, seguindo o mesmo passo a passo para a declaração do saldo que vimos acima. Porém, o valor do título deverá ser zerado no campo “Situação em 31/12/2023”.

Caso o resgate ou venda do título tenha sido parcial, o valor a inserir deverá ser equivalente ao que restou. Para títulos que foram comprados e vendidos ou vencidos durante o mesmo ano, os valores tanto do ano anterior quanto do ano corrente deverão ser zerados, porém deve-se incluir a descrição, como nos outros casos.

Dúvidas mais comuns sobre declaração de Tesouro Direto

Questão 1: Tenho um título que venceu em 2020 e recebi o principal mais o último cupom. O último cupom entra na declaração como “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”, mas o recebimento do principal não é contabilizado em nenhum campo, correto?

Resposta: Correto. No caso do título que venceu em 2020, apenas os rendimentos obtidos, como o último cupom, devem ser declarados na ficha “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”. O valor do principal recebido não é considerado para a declaração de imposto de renda.

Questão 2: Como declarar prejuízo com Tesouro Direto? Um exemplo para compreender melhor: uma pessoa compra títulos em novembro de 2020 por R$ 500,00 e vende-os em dezembro por R$ 450,00, ficando sem nenhum título e com prejuízo de R$ 50,00. Como deve ser declarada essa situação? Pois, ao final de 2020, já não possuía mais nenhum título.

Resposta: Nesse caso, você não precisa declarar o prejuízo. Simplesmente declare que não possui mais os títulos. O prejuízo no Tesouro Direto não é cumulativo para desconto em futuros lucros, como ocorre com ações e Fundos de Investimento Imobiliário (FIIs).

Questão 3: No ano passado comprei títulos no Tesouro Direto. Terei que declarar no Imposto de Renda este ano? Tesouro Direto é considerado um bem? Até hoje nunca declarei. Quem tem até R$ 300 mil não precisa declarar?

Resposta: A posse de títulos do Tesouro Direto por si só não obriga a declaração no Imposto de Renda. No entanto, algumas condições determinadas pela Receita Federal podem exigir a declaração. Se você se enquadra em alguma das condições que tornam obrigatória a declaração do Imposto de Renda, os títulos do Tesouro Direto devem ser incluídos como um bem. Além disso, os rendimentos obtidos com esses títulos devem ser registrados na ficha “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”. A isenção para quem tem até R$ 300 mil em investimentos não elimina a obrigatoriedade da declaração se outras condições forem atendidas.

Questão 4: Há isenção de imposto de renda no Tesouro Direto em vendas inferiores a R$ 20 mil?

Resposta: Não, a isenção de R$ 20 mil aplica-se apenas ao mercado de renda variável em operações não day-trade (por exemplo, ações). No Tesouro Direto, não há essa isenção para vendas inferiores a R$ 20 mil. Todas as operações estão sujeitas à tributação conforme as regras estabelecidas pela Receita Federal.

Questão 5: Comecei a comprar LFT e NTN-B principal em 2014 e ainda não vendi nenhum título. Na declaração do Imposto de Renda devo apenas informar nos Bens e Direitos e não preciso declarar no Rendimentos?

Resposta: Se você não teve ganho com venda antecipada ou vencimentos, só precisará declarar o valor investido em cada título (separadamente). Coloque os títulos que você possui na seção de Bens e Direitos. Não é necessário declarar os rendimentos se não houve resgate ou vencimento dos títulos.

Questão 6: A corretora me informou o valor que tenho do Tesouro Direto em 31/12/2018, mas não informou o rendimento. Está correto?

Resposta: Sim, está correto. Se não houve resgate ou vencimento dos títulos, não haverá rendimento a ser informado.

Questão 7: Resgatei o meu dinheiro do Tesouro e paguei IR sobre os rendimentos. Onde declarar?

Resposta: Você deve declarar o seu rendimento líquido na seção “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”, no item “06 – Rendimentos sobre Aplicações Financeiras”. O rendimento líquido é calculado subtraindo o imposto retido na fonte do rendimento bruto obtido com o resgate dos títulos do Tesouro Direto.

Questão 8: Qual CNPJ usar na declaração? Do Tesouro ou da corretora?

Resposta: Declare de acordo com o informe de rendimentos, pois é a partir dele que os dados devem ser informados. Geralmente, é o CNPJ da corretora que você utiliza para realizar suas transações no Tesouro Direto.

Questão 9: No meu extrato de informe de rendimento da corretora consta “IR Retido na Fonte – Tesouro Direto” e o valor base de cálculo e o valor retido. Onde lanço no IR o valor retido? Ou melhor… devo lançar?

Resposta: Imposto de renda retido no tesouro direto não precisa ser declarado.

Questão 10: Tenho NTN-B Principal com vencimentos em 2019, 2024 e 2035. Sempre os declarei em “Bens e Direitos” como uma aplicação única intitulada “Títulos Públicos Tesouro Direto”, somando o valor de compra de todos os títulos. Está errado esse procedimento?

Resposta: Entendemos que esse procedimento pode ser feito dessa forma, porém, sugerimos declarar cada título separadamente por motivos de clareza para a Receita Federal. Isso facilitará a compreensão da composição dos seus investimentos em Tesouro Direto.

Questão 11: Comecei a aplicar no Tesouro Direto em 2022 e pretendo manter os títulos até o vencimento, em 2025. Já os informei no campo “Bens e Direitos”. Qual valor devo informar em “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”? Já que não realizei nenhuma movimentação.

Resposta: Como não houve resgate ou vencimento dos títulos, não é necessário informar rendimentos na declaração do Imposto de Renda.

Questão 12: Se eu aplicar e resgatar no mesmo ano, devo declarar apenas os rendimentos?

Resposta: Sim, exatamente. Nesse caso, você deve declarar apenas os rendimentos obtidos com a aplicação no Tesouro Direto, não sendo necessário informar o valor investido.

Questão 13: Quem recolhe imposto de renda no Tesouro Direto?

Resposta: O Tesouro Direto tem imposto de renda que incide sobre os rendimentos. O custo da alíquota é contado a partir do dia da compra e é recolhido direto da fonte. Na prática, o imposto de renda é descontado quando a aplicação vence, é feito o resgate antecipado ou no recebimento dos juros a cada seis meses. A cobrança do IR é automática, tanto no caso de vencimento do título, quanto no resgate. Veja as alíquotas aplicadas:

- 22,5% sobre o lucro em aplicações de até 180 dias;

- 20% em 15 aplicações de 181 a 360 dias;

- 17,5% em aplicações de 361 a 720 dias;

- 15% em aplicações acima de 720 dias.

Questão 14: Quem investe na bolsa precisa declarar imposto de renda?

Resposta: O simples fato de investir em títulos públicos não obriga fazer a declaração do imposto de renda. A Receita Federal possui algumas regras para se determinar se você está obrigado ou não a declarar. Uma delas é que você é obrigado a declarar se o total dos seus bens (aplicações, casa, carro) ultrapassarem R$ 300.000.

Questão 15: Como tirar extrato do Tesouro Direto para imposto de renda?

Resposta: Você poderá consultar o extrato do Tesouro Direto diretamente no site da sua corretora. Cada uma tem uma forma diferente se apresentar o extrato. Verifique na seção de Imposto de Renda do site da sua corretora. Também é possível acessar o extrato do Tesouro Direto no Portal do Servidor. Confira os passos:

- Acesse a página do Portal do Investidor;

- Preencha os campos indicados com seu CPF e senha (na página estão indicadas as instruções para criar sua senha definitiva e com o máximo de segurança);

- Após isso, é aberto o ambiente dentro do site do Tesouro;

- O site traz uma posição resumida da situação dos seus investimentos (quanto está aplicado em prefixado, IPCA ou Selic), recados importantes e a relação de títulos públicos para aquisição;

- Clique na parte superior, no menu CONSULTAR e depois EXTRATO CONSOLIDADO;

- Selecione o mês ou período que deseja consultar;

- Dois botões irão aparecer (NOVA CONSULTA e IMPRIMIR). Abaixo, um link “entenda seu extrato” é uma opção para você consultar os detalhes das suas movimentações;

- Nessa página aparecerão todos os seus títulos, com informações detalhadas sobre vencimento, valores e quantidades em sua carteira;

- Escolha um título qualquer e clique na LUPA na última coluna, com a denominação EXTRATO ANALÍTICO;

- Ali aparecerão todas as suas compras relacionadas ao título escolhido.

Questão 16: Fiz meu primeiro investimento no dia 15/01/2024 no Tesouro Direto e neste mês ele teve rendimentos apresentados no meu Informe de Rendimentos. Preciso declarar mesmo assim ou posso fazer apenas na declaração de 2025?

Resposta: Como o investimento foi realizado neste ano de 2024 e a declaração de imposto de renda refere-se aos rendimentos do ano anterior, você deverá declarar esses rendimentos na declaração de imposto de renda do próximo ano, em 2025.

Questão 17: Quando o informe é zerado, é preciso declarar? Porque o sistema não aceita o zero. Pede um valor.

Resposta: Se o informe de rendimentos está zerado, isso pode indicar que não houve rendimentos ou movimentações no período. Nesse caso, você deve declarar conforme as informações do extrato fornecido pela corretora. Se você comprou e vendeu no mesmo ano, então não é necessário declarar o saldo na ficha de bens, apenas os rendimentos devem ser declarados.

Questão 18: Em 2023, transferi a custódia dos meus títulos do Tesouro para outra corretora. Porém, na declaração do IRPF do ano passado, preenchi o CNPJ com o da corretora onde tinha custódia no ano de 2022. Na declaração deste ano, como devo proceder para declarar os meus títulos?

Resposta: Para declarar corretamente seus títulos do Tesouro Direto, você deve seguir as informações do Informe de Rendimentos recebido. Se o seu título consta como custodiado em 2023 na corretora para a qual você transferiu seus investimentos, então você deve informar o CNPJ desta instituição na sua declaração deste ano. Certifique-se de utilizar as informações mais recentes e precisas para evitar discrepâncias na declaração.

Questão 19: No momento do resgate do título, por exemplo, lá em 2025, eu sofri a retenção do IR na fonte. A pergunta é: Eu posso tentar reaver esse valor retido fazendo a declaração de IR? O Informe de Rendimentos da Corretora vai me trazer o valor retido especificado?

Resposta: Investimentos em Renda Fixa e Tesouro Direto possuem tributação exclusiva na fonte do imposto de renda. Por esse motivo, a corretora retém o valor exato do imposto devido e o repassa à Receita Federal. Este valor não é passível de restituição, sendo uma obrigação tributária que já foi cumprida no momento do resgate do título. O Informe de Rendimentos da Corretora deve trazer o valor retido especificado para fins de registro na declaração de imposto de renda, mas não é possível reaver esse valor retido através da declaração de IR.

Questão 20: Fiz um resgaste do tesouro direto ano passado(2019), e dessa forma, o imposto já foi retido na corretora, não é isso? Mas agora, quando recebi o informe de rendimento, vem o valor do rendimento líquido tributável, mas não vem o valor do imposto retido…. Eu não preciso informar esse valor do imposto retido na declaração?

Resposta: Não precisa. Confira mais detalhes neste artigo.

Questão 21: Tenho títulos do Tesouro Direto pelo banco/corretora INTER e no informe de rendimentos eles não discriminam os títulos, só informam que é Tesouro Direto. Eu preciso informar qual é cada um?

Resposta: Embora não seja obrigatório essa discriminação, dado que “todos os títulos são Tesouro Direto”, é recomendável fazer essa discriminação. Isso porque, ao detalhar cada título, fica mais fácil entender no ano posterior quais eram os bens e direitos declarados.

Questão 22: Eu comprei e vendi o mesmo ativo no mesmo ano, e não tive lucro nem prejuízo. Como devo declarar isso?

Resposta: Se não houve lucro ou prejuízo com a operação, não é necessário declarar essa movimentação na sua declaração de imposto de renda.

Questão 23: Comprei e vendi um título no mesmo ano, tendo um prejuízo. Preciso declarar? No informe de rendimentos do Banco Inter, está zerado, sem nenhum valor para colocar na parte de bens ou rendimentos.

Resposta: Se você teve um prejuízo com a compra e venda do título no mesmo ano e o informe de rendimentos da corretora está zerado, indicando que não houve ganhos, então não é necessário declarar esse prejuízo na sua declaração de imposto de renda.

Questão 24: No informe de rendimentos da NuInvestimentos, o Tesouro Direto e a LTN Prefixado estão separados, porém ambos apresentam exatamente o mesmo valor. Devo somar os dois valores iguais ou preencher apenas com um?

Resposta: Embora não seja obrigatório separar, sugerimos fazer a distinção entre o Tesouro Direto e a LTN Prefixado para fins de organização. Assim, você pode preencher com os valores apresentados no informe de rendimentos da NuInvestimentos, mantendo cada um deles em suas respectivas categorias.

Questão 25: O Tesouro Direto deve ser declarado somente quando resgatado? Comprei um título do Tesouro no mês 04/2023 com vencimento em 2026 e ainda não o resgatei. Devo informar na declaração de 2024 que tenho esse título?

Resposta: Sim, você deve informar a posse desses títulos na sua declaração de imposto de renda, mesmo que ainda não tenha feito o resgate. Os títulos do Tesouro Direto são considerados bens e devem ser declarados como tal.

Questão 26: Sobre o Tesouro Selic, só devo declarar os rendimentos quando realizo o resgate?

Resposta: Sim, você só precisa declarar os rendimentos quando realiza o resgate do Tesouro Selic ou quando chega na data de vencimento, quando o valor é devolvido automaticamente para você.

Questão 27:Eu devo declarar somente o que foi investido no ano de 2023 ou o total somando o ano de 2022? Eu utilizei a declaração pré-preenchida e lá já constava o Tesouro, porém apenas com os investimentos realizados em 2023. Entretanto, no informe de rendimento do banco, está o total somando o ano anterior (2022). Qual está correto?

Resposta: O correto é declarar o valor investido acumulado, ou seja, somando os investimentos feitos nos anos anteriores e os realizados no ano corrente. Se o informe de rendimentos do banco apresenta o total acumulado, considerando os investimentos de 2022 e 2023, essa é a informação correta a ser utilizada na sua declaração de imposto de renda. A modalidade de declaração pré-preenchida pode não estar considerando essa questão de acumulação e, portanto, apresenta apenas os investimentos realizados no ano vigente.

Questão 28: Tenho R$ 39,00 no Tesouro Prefixado. Preciso fazer a declaração só por esse motivo?

Resposta: Não, apenas possuir um valor tão baixo no Tesouro Prefixado não exige a declaração do imposto de renda.

Questão 29: Eu declarei os dois títulos separadamente e resgatei ambos na mesma data. No entanto, a corretora informou o rendimento em um valor único. Como devo proceder?

Resposta: Você pode declarar apenas um rendimento consolidado para ambos os títulos. Não é necessário separar os rendimentos se eles foram resgatados na mesma data e a corretora forneceu o valor total.

Questão 30: No meu informe de rendimentos veio apenas um único valor somando todos os títulos do Tesouro Direto. Mesmo assim, eu tenho que lançar cada título individualmente na declaração do imposto de renda?

Resposta: Não, você pode lançar todos os títulos juntos, conforme o valor informado no informe de rendimentos.

Nao declaro imposto pois nao me encaixo na regra. mas comprei açoes e vendi nesse mesmo ano com lucro 27 reais tenho que fazer essa declaraçao? o mesmo vale para fundos ?

Allan,

Como comprou ações, então a resposta é sim. Se tivesse comprado apenas os fundos fundos, a resposta seria não. Lembrando que em 2023 a regra para ações mudou. Antes, qualquer operação com ações obrigava a entrega da declaração do IR, a partir de 2023 a regra é a seguinte:

“Está obrigado declarar quem obteve, em qualquer mês de 2022, ganho de capital na alienação de bens ou direitos, sujeito à incidência do imposto, ou realizou operações em bolsas de valores, de mercadorias, de futuros e assemelhadas cuja soma foi superior a R$ 40.000,00 (quarenta mil reais), ou com apuração de ganhos líquidos sujeitos à incidência do imposto.”

Bom dia. Fiz aportes mensais em 2021, não tendo sido registrado rendimentos nesse período. Na declaração do ano passado, declarei apenas o valor do aporte inicial realizado em set/2020. Nesse ano, na declaração, incluí o valor do aporte inicial + o valor atual (dez/2021), mas na verificação de pendências dá erro no campo de tributação exclusiva relacionadas aos rendimentos, que no informe enviado pelo banco consta como R$ 0,00. Como corrijo isso, já que o sistema não aceita esse valor??? Obrigado!

Alex,

Como não teve rendimentos, pode excluir esse lançamento zerado na ficha de rendimentos.

Essa página precisa ser atualizada para o ano de 2022. Apareceu mais um link na declaração de bens chamado rendimentos associados.

Roberto,

Sim, agora tem o botão de atalho.

Boa Noite! Em 2020 Investi no Tesouro Direto: LTN, LFT 210100 e NTN-B 760199, Os valores informados em 31/12/2020, tanto na Ficha de Rendimentos Sujeitos à Tributação Exclusiva (Cód. 06), quanto Ficha Bens e Direitos (Cód.45), é o Valor dos Rendimentos Líquidos, conforme Informe de Rendimentos Financeiros recebido da Corretora?

Sonia,

Isto mesmo, siga o informe de rendimentos.

DEIXO REGISTRADO MINHA GRATIDÃO POIS ESTE CANAL FOI O UNICO E TÃO SOMENTE ESCLARECEDOR DE MINHA DUVIDA A CERCA DA DECLARAÇÃO DE PREJUIZO COM A VENDA DE TITULO DE TESOURO DIRETO.

UMA BUSCA INCANSAVEL EM DIVERSOS SITES, CANAIS, CORRETORA….

MUITO OBRIGADA

Claudia,

Não há de quê. Estamos aqui para ajudar!