Dúvida do contribuinte: Como faço para calcular a multa e os juros que tenho que pagar em um DARF devido ao atraso no pagamento do imposto de renda? Resposta: O pagamento realizado após a data de vencimento deve ser efetuado com os devidos acréscimos legais: multa e juros de mora. Se o pagamento em atraso for realizado sem os devidos acréscimos legais ou com o cálculo a menor, o valor do principal não será totalmente quitado, ficando um saldo pendente de quitação.

Esta é uma dúvida muito comum para os investidores iniciantes. Frequentemente vemos casos de pessoas que obtiveram lucros com a venda de FIIs e ações mas não tiveram o cuidado de recolher, no mês seguinte, o imposto de renda sobre os lucros auferidos.

Quando se paga o imposto de renda em dia, ou seja, até o último dia útil do mês subsequente à apuração do lucro, o procedimento é muito simples. No caso dos FIIs basta calcular 20% sobre o lucro final do mês. Para as ações é preciso separar as operações day-trade com tributação de 20% sobre o lucro e as operações comuns com tributação de 15%.

Quando ocorre o atraso no pagamento do DARF, seja por esquecimento ou seja por desconhecimento, o procedimento fica um pouco mais trabalhoso mas ainda assim é fácil de fazer. Por isto, preparamos este artigo para auxiliar os contribuintes que possuem imposto atrasado.

DARF em atraso

DARF refere-se a Documento de Arrecadação de Receitas Federais. Trata-se de um documento emitido pela Secretaria da Receita Federal para cobrança de tributos. É um instrumento de pagamento semelhante a um boleto comum, porém com maiores especificidades referentes à sua natureza e ao seu objetivo. O DARF que vigora atualmente é o DARF Comum e serve para arrecadar tributos de pessoas físicas e jurídicas. É o documento que o contribuinte vai utilizar para pagar tributos como impostos sobre ganhos de capital, imposto de renda, dentre outros.

Pagamento do DARF em atraso

Antes de apresentar o passo-a-passo para o cálculo, emissão e pagamento do DARF em atraso é importante conhecer as regras da Receita Federal para este tema.

O que são os acréscimos legais para imposto atrasado?

Os acréscimos legais são os valores referentes à multa e juros de mora, incidentes sobre o valor do tributo ou contribuição, quando a obrigação tributária não é cumprida no prazo estabelecido pela legislação. Seu objetivo é desestimular o pagamento fora do prazo. Quanto à atualização monetária, esta foi extinta a partir de janeiro de 1995. Como os acréscimos legais somente são devidos após o vencimento da receita, a data de vencimento do tributo ou contribuição é o ponto de partida para o cálculo e cobrança dos mesmos.

Como calcular multa de mora para imposto atrasado?

A multa de mora é um acréscimo legal a ser aplicado sobre o imposto devido. O percentual da multa de mora é de 0,33% por dia de atraso, limitada a 20%. O número dos dias em atraso é calculado somando-se os dias, iniciando-se a contagem no primeiro dia útil a seguir do vencimento do tributo, e finalizando-a no dia em que ocorrer o seu pagamento. Se o percentual encontrado for maior que 20%, abandoná-lo e utilizar 20% como multa de mora.

Como calcular juros de mora para imposto atrasado?

Os juros de mora são um acréscimo legal a ser aplicado sobre o imposto devido. Para calcular os juros deve-se somar a taxa SELIC desde a do mês seguinte ao do vencimento do tributo ou contribuição até a do mês anterior ao do pagamento, e acrescentar a esta soma 1% referente ao mês de pagamento.

Instruções de preenchimento manual do DARF em atraso

A tabela a seguir apresenta os campos a serem preenchido para um DARF em atraso:

| Campo | O que Deve Conter |

|---|---|

| 01 | Nome e telefone do contribuinte. |

| 02 | Data da ocorrência ou do encerramento do período base no formato DD/MM/AAAA. |

| 03 | Número de inscrição no Cadastro de Pessoas Físicas (CPF) ou no Cadastro Nacional da Pessoa Jurídica (CNPJ). |

| 04 | Código da receita que está sendo paga. |

| 05 | Preencher com: – código da Unidade da RFB responsável pelo despacho aduaneiro, se relativo ao recolhimento do Imposto de Importação e IPI Vinculado à Importação; – número do imóvel rural na Receita Federal ( NIRF), de ITR/97 em diante; ou o número do lançamento, se relativo ao ITR/96 ou anteriores; – código do município produtor, se relativo ao IOF – Ouro; – número da respectiva inscrição, se relativo a débito inscrito em Dívida Ativa da União; – número do processo, se pagamento oriundo de processo fiscal de cobrança ou de parcelamento de débitos; – número de inscrição no Departamento Nacional de Telecomunicações, se relativo a taxa FISTEL; – número de inscrição do imóvel, se relativo a rendas do Serviço de Patrimônio da União. |

| 06 | Data de vencimento da receita no formato DD/MM/AAAA |

| 07 | Valor principal da receita que está sendo paga. |

| 08 | Valor da multa, quando devida |

| 09 | Valor dos juros de mora, ou encargos do DL – 1.025/1969 (PFN), quando devidos |

| 10 | Soma dos campos 07 a 09. |

| 11 | Autenticação do Agente Arrecadador. |

Como calcular a multa e os juros da DARF em atraso?

Você pode optar por preencher o DARF atrasado através de um software da própria Receita Federal chamado SICALC, que é atualizado mensalmente para acompanhar a taxa SELIC. Assim, guias emitidas após o prazo do vencimento são calculadas com multa e juros da forma mais correta possível.

O SICALC foi desenvolvido para auxiliar o contribuinte no cálculo de acréscimos legais e emissão do DARF para pagamento. O programa executa o cálculo da multa e dos juros para os pagamentos efetuados após a data de seu vencimento e gera o DARF para impressão , tanto para pagamentos em atraso, quanto para pagamentos no prazo.

Para acessar o SICALC web clique nesse link.

O Sicalc foi desenvolvido para auxiliar o contribuinte no cálculo de acréscimos legais e emissão do Darf para pagamento de tributos federais administrados pela Secretaria da Receita Federal do Brasil. O programa permite:

- Cálculo dos acréscimos legais (multa e juros) destes tributos federais, baseado nas informações lançadas pelo usuário na aplicação. Com isso, o usuário poderá imprimir o Darf para a realização do pagamento deste tributo na rede arrecadadora (bancos);

- Imprimir Darf com as informações dos valores dos acréscimos legais (multa e juros) informados manualmente;

- Gerar relatório com os dados do tributo e seus valores (calculados ou informados manualmente).

Na página principal da aplicação são exibidos os links para as funcionalidades do Sicalc:

- Preenchimento Rápido: permite informar os dados necessários para o cálculo e a impressão do Darf de determinado tributo;

- Preenchimento de IRPF Quotas: permite ao usuário o cálculo e a impressão do Darf referente às quotas do Imposto de Renda Pessoa Física – Declaração Anual de Ajuste (Tributo/Receita de código 0211 – IRPF – Declaração de ajuste anual);

- Preenchimento com o armazenamento das informações em um arquivo de trabalho: funcionalidade semelhante ao do Preenchimento Rápido, permite o cálculo dos acréscimos legais do tributo e a impressão do Darf, com a possibilidade de manter as informações lançadas armazenados localmente para a sua utilização futura sem a necessidade de repreencher os dados.

Confira aqui como preencher.

Como pagar o DARF atrasado no Banco do Brasil pela internet?

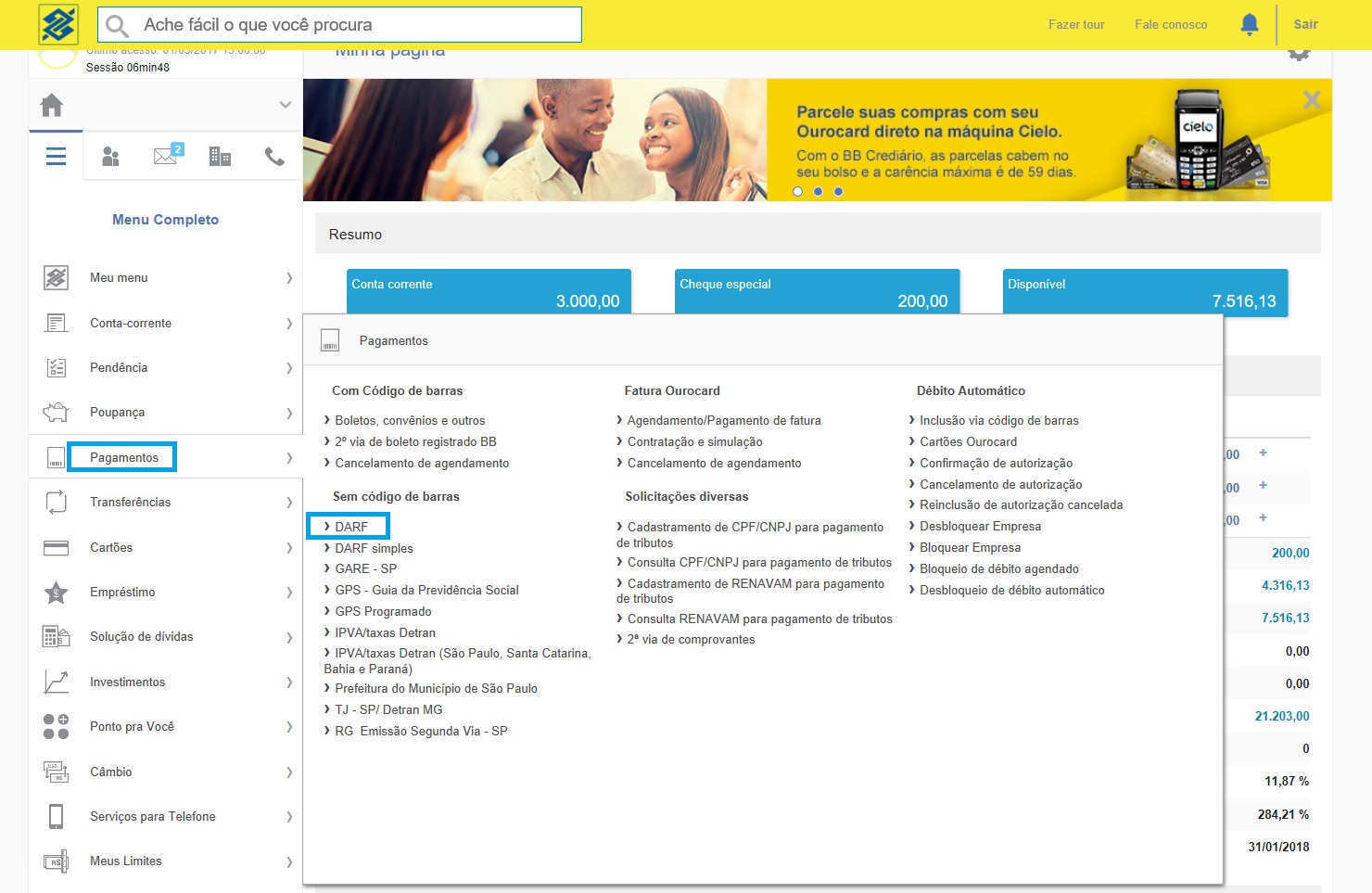

O preenchimento manual do DARF em atraso e seu pagamento pode ser realizado pelo internet banking do Banco do Brasil. Para isto selecione no menu a opção Pagamentos e em seguida a opção DARF conforme mostrado na figura abaixo:

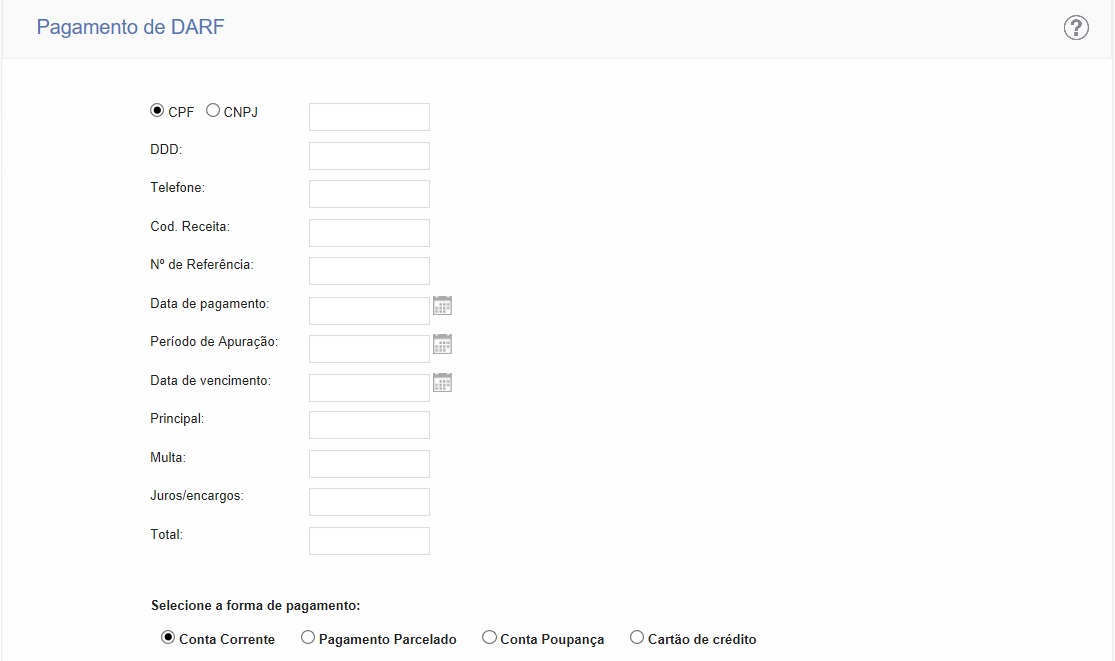

No formulário do DARF atrasado preencha os campos necessários conforme o DARF que foi gerado pelo SICALC.

Como pagar o DARF atrasado no Itaú pela internet?

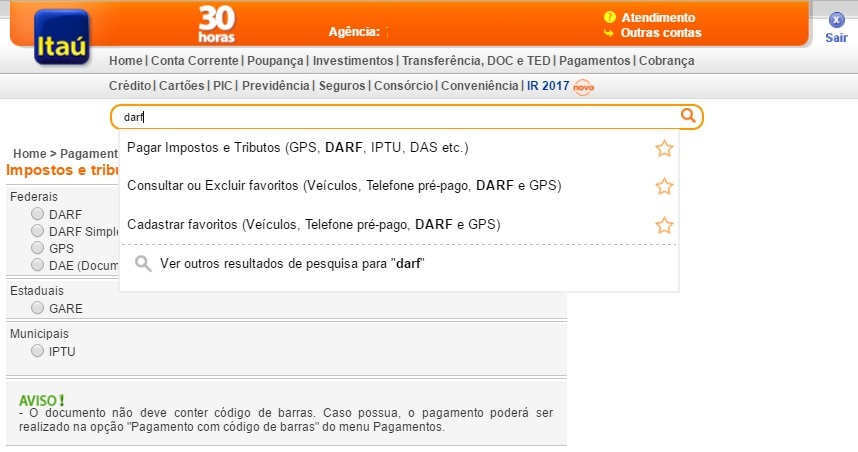

O preenchimento manual do DARF em atraso e seu pagamento pode ser realizado pelo internet banking do Itaú. Para isto digite DARF na caixa de pesquisa do site. Em seguida selecione a opção DARF conforme mostrado na figura abaixo:

No formulário do DARF atrasado preencha os campos necessários conforme o DARF que foi gerado pelo SICALC.

Como pagar o DARF atrasado no Bradesco pela internet?

O preenchimento manual do DARF em atraso e seu pagamento pode ser realizado pelo internet banking do Bradesco. Para isto selecione no menu a opção Pagamentos e em seguida a opção DARF conforme mostrado na figura abaixo:

No formulário do DARF atrasado preencha os campos necessários conforme o DARF que foi gerado pelo SICALC.

Imposto de Renda anual em atraso

Anualmente, muitos brasileiros precisam prestar contas ao Fisco através do ajuste anual do imposto de renda. Ao longo do ano, os empregadores fazem o recolhimento de uma parcela do salário trabalhador a título tributo de imposto de renda, é o chamado imposto de renda retido na fonte. No ano seguinte, nos meses de março e abril, os contribuintes que estão obrigados a fazer o ajuste anual o fazem através do programa da DIRPF. Ao final da declaração, o programa irá calcular o imposto devido.

Pode ocorrer do contribuinte não ter imposto a pagar no ajuste ou mesmo ter imposto a restituir. Mas em muitos casos o contribuinte terá que pagar o imposto. O pagamento pode ser parcelado em oito vezes ou em conta única. O próprio programa possui uma função para imprimir o DARF para pagamento. Se for escolhida a opção de parcelamento, o contribuinte deve informar em quantas prestações pretende pagar o imposto. Neste caso, é possível realizar o pagamento das parcelas por meio de débito automático. Para isso, deve-se preencher os dados da conta bancária onde será realizados os débitos.

Somente quem enviou a declaração até o dia 31 de março poderia optar pelo pagamento por meio de débito automático. Como o prazo já expirou, o contribuinte será obrigado a fazer o pagamento da cota única ou da primeira parcela do imposto por meio do pagamento de um DARF. Só a partir da segunda cota é possível fazer o pagamento por débito automático.

Para emitir o DARF pelo programa de declaração, deve-se clicar na opção “Imprimir” e escolher o item “Darf do IRPF”. Porém, a emissão do DARF pelo próprio programa vale apenas para o pagamento da cota única ou primeira cota do imposto. Caso o pagamento seja parcelado, os DARFS das cotas restantes devem ser emitidos no site da Receita Federal.

O contribuinte também pode emitir os DARFs por meio do Extrato da DIRPF. Nesse caso, é necessário ter acesso ao portal eletrônico e-CAC, clicar em “Declarações e Demonstrativos” e selecionar a opção “Extrato do Processamento da DIRPF”. Em seguida, clique em “Débitos” e “Demonstrativo de Débitos da Declaração”. Para emitir a DARF do mês desejado, basta clicar no ícone “impressão” relacionado à cota do mês.

Quem optar por parcelar o pagamento das cotas do imposto pagará juros de 1% sobre os valores, além dos juros equivalentes à variação da taxa SELIC do período, a partir da terceira cota. As taxas equivalentes à Selic pagas pelo contribuinte são acumuladas mensalmente a partir de 1º de maio até o mês anterior ao pagamento de cada cota. Ou seja, quanto maior for o parcelamento, maiores serão os juros pagos pelo contribuinte por cada cota.

Cuidado com a não efetivação do débito automático

Há casos em que o débito automático não ocorre, seja por erro do banco ou por erro do contribuinte ao digitar os dados bancários. Caso isto ocorra, você precisará gerar o DARF de pagamento manualmente. Se estiver em atraso, deverá usar o SICALC. Acesse a lista de serviços e informações para pessoa física e procure o link “Cálculo e Emissão de Darf para Pagamento das Quotas de IRPF”. Basta preencher as informações solicitadas e um DARF será gerado contendo a soma de todo o imposto atrasado até a data escolhida para pagamento.

Dúvidas respondidas

Pergunta 10: Não paguei as quotas do imposto de renda ano passado pois fiquei desempregado. Como faço para regularizar esse débito de forma parcelada?

Resposta: Essa operação deve ser realizada no Ecac. Veja no vídeo abaixo como fazer…

Dica: Saiba também como declarar imposto de renda pago em atraso com multa.

como devo pagar o imposto gerado pelo ganho de capital, mas que venceu em 30/11/2022 e 30/12/2022? estamos em março de2023.. devo calcular pelo Sicalc os juros e multa e pagar logo? ou devo importar o GCPA pra declaração de ajuste anual e pagar o darf que o programa gerar?

nao quero deixar virar mais um mes.. quero pagar ate 31/03/2023.. posso colocar o valo pago la no campo referente a imposto pago no GCAP? li que so se pode colocar la os darfs pagos ate 31/01/2023.. nao entendi porque.

Luiz,

Poste sua dúvida nesse grupo de ajuda de contadores:

https://www.facebook.com/groups/impostoderendarestituicao

Transmiti meu imposto de renda em outubro, após o pagamento do último lote de restituição. Receberei minha restituição este ano? Qual o prazo para receber?

Viviane,

Se tudo estiver certinho, deve receber ainda em 2022.

Declarei meu IRPF 2022, e o programa informou que devopagar imposto , logo escolhi pagar em 8 cotas, Logo não sabia que o vencimento da 1ª cota já era 31/058/2022 e hoje é 03/06/22. Comko poderei pagar esse darf atrasado, posso imprimir e levar esse mesmo ao meubanco que é o Caixa Economica e eles atualizam para mim o darf e realizo o pagamentoou ou devo levar essa minh 1º cota mesmo atrasada parao banco do brasil onde nao tenho conta mas eles tambem realiza\m a atualizacao de valores em outro darf e deixa eu pagar poir la mesmo? Estou super nervoso e preocupafo. E pior ainda falta pagar pais 7 cotas restantes, mas estas so vencem em 30/06/22 O problema esta primeira coTA, JA AGRADE A AJUDA DE VCS. OBDO

Guimarães,

Entre no eCac. Tem lá uma opção de gerar DARF corrigida com multa e juros. Veja o vídeo abaixo:

Parabéns pelo site, realmente este funciona. Uma dúvida: tenho uma Darf atrasada de SWING TRADE de mais de 1 ano e meio, no qual tive lucro de 600,00, porém na aba Renda variável na linha IRF Day trade mostra que tenho 200,00 a restituir, portanto no “imposto a pagar” me mostra 400,00. Para gerar o Darf com multa qual VALOR PRINCIPAL que coloco?? 600,00 ou 400,00 (600,00 – 200,00( IRF Day trade))??

Valter,

Não pode abater prejuízo de Day Trade com lucro de Swing trade. Portanto, continue lançando o prejuízo de 200 reais e pague o DARF do Swing de 600 com multas e juros. Mais detalhes no vídeo abaixo…

Boa tarde! Deveria ter recolhido uma DARF de ganhos liquidos em operações de bolsa em 2021 (FII), mas só recolhi agora em 2022. Como lanço no imposto de renda? Como se tivesse pago em 2021, nos valores com ou sem multa e juros ?

Adriana,

Lance como se tivesse pago em 2021 no prazo correto, sem multa e juros.

Espetaculares tuas informações, parabéns, sucinta e incisiva. Meu problema. Paguei agora, 2022, Gcap devido em fev/2021, com Darf emitido pelo Sicalc, juros e multas. Na declaração de 2022. Tenho que importar o Gcap2021, onde já informei o valor devido, na ficha do imóvel vendido, mas não pago. Foi pago agora…

Marilói,

Volte no GCAP e preencha o campo Imposto Pago. Depois é só importar os dados do programa da declaração.

Paguei um Darf de Código 0190 atrasado. S]o coloquei no Darf o valor do principal, sem incluir os juros e a multa por atraso de pagamento. Como faço agora para pagar apenas esses encargos?

Obrigado

Rafael,

Pode gerar um DARF adicional incluindo o total de multa e juros que não foi pago. Use o mesmo código e datas do DARF anterior.

Ótimo site de esclarecimento.

Parabéns!!

Uma dúvida. Se não paguei as parcelas das DARFs ano passado, consigo fazer a declaração esse ano, normalmente ou não?

Patrícia,

Consegue fazer, mas precisa regularizar essa pendência o quanto antes.

Ola,

Eu tinha imposto a pagar de 2021, foi parcelado. Infelizmente nao fiz os pagamentos. Agora para regularizar, posso pagar parcelado ( com os devidos acrescimos de juras e multas) ou devo pagar em quota unica!

Sheila,

Pode parcelar, mais informações nesse vídeo…

Boa noite! o meu lucro foi de 97,10 reais em FII. Está em atraso e resolvi pagar agora. Ele fez os calculos com multa. Mas o lucro foi de 97.10 eu deveria ter calculado 20% desse valor eaí então ter pagado?

Ou o valor é em cima dos 97,10?

Pq se tinha que ter calculado os 20% em cima dos 97,10 eu não fiz isso. Como faço pra corrigir??

Ligia,

Você usou o Sicalc?

Recentemente paguei DARF em atraso referente ao mês de abril/2021 (com os devidos juros e multa calculados pelo SICALC). Porém, vi que esqueci de acrescentar outro rendimento também de abril/2021, e fui então ao e-calc para acrescentar. Só que o e-calc junta todos os rendimentos do mês e gera um valor total de imposto a ser pago (considerando os rendimentos que já tinha declarado + o rendimento novo). Como faço para calcular no SICALC juros e multa só do rendimento de Abril que ainda não tinha pago? Posso fazer o cálculo da diferença (valor que já tinha pago – valor que ainda não paguei)? E depois de pago a DARF, onde acrescento essa informação no e-calc? Obrigada desde já!

Elena,

Pode fazer a diferença e pagar o DARF normalmente digitando só o valor da diferença. Não precisa informar nada no eCac.

Boa Tarde,

Vendi meu carro em outubro e tive ganho, paguei atrasada somente o valor principal e sem a multa, como devo proceder?

Monika,

Gere agora um DARF com o valor da multa + juros.

paguei a darf dos debitos devidos, quanto tempo leva para a receita dar baixa no debito? ainda nao to conseguindo emitir a certidao negativa.

Felipe,

Precisa ir consultando dia a dia.

Fiz a declaração do imposto de renda de 2019 ano passado e parcelei em 8 vezes o imposto a ser pago. Acontece que não realizei o pagamento e a Receita Federal enviou uma carta solicitando o pagamento até o dia 29/10. Não vou conseguir pagar na data imposta. Como proceder?

Jamile,

Quando você tiver o recurso terá que fazer a atualização do valor devido usando o Sicalc.

O link da sicalc aqui da pagina me leva para um site diferente das figuras aqui. Não tô entendendo. 🙁

Nicole,

O sistema mudou e as imagens estavam desatualizadas. Confira aqui como preencher…

https://sicalc.receita.economia.gov.br/sicalc/ajuda

vc tem que entrar pelo e-cac.

Como regularizar o pagamento realizado a menor do darf código 6015, revisei as movimentações e o valor que paguei no periodo foi menor, agora tenho que pagar multa+juros, mas tenho como abater o valor já pago?

Cilene,

Lance no Sicalc o valor que ficou faltando pagar. Assim a multa e os juros serão calculados em cima do que ficou faltando pagar.

Boa Tarde. Tenho um Darf atrasado de 2018, mas o site nao está calculando automaticamente o Juros e Mora, e agora, o que devo fazer, e como fazer. Se poder ajudar agradeço.

Simone,

Deveria calcular.

Bom dia,

Não é possível emitir a DARF para pagamento em data futura?

Bruna,

Não, principalmente se for DARF em atraso (a multa é calculada para o dia de emissão).

Estou tentando usar o novo programa para geração de DARF não recolhido na época correta, porém não consigo avançar a data de pagamento, seria porque a multa é pelo número de dias do atraso, teria como calcular pelo sistema o valor para um vencimento posterior a data do calculo?

Cesar,

Isto mesmo, não pode avançar pois a multa é calculada até o dia do pagamento.

O melhor site descrevendo como pagar que encontrei foi esse, muito obrigado! Mas estou com uma dúvida sobre o pagamento de DARF vencido. Eu gerei o boleto no portal e-cac direitinho e já veio com a multa e juros. Quando vou preencher para fazer o pagamento online e pede a data de vencimento, eu coloco a data antiga, por exemplo 31/07/2020 ou a data nova (DARF válido para pagamento até 30/07/2021)? Obrigado

Helio,

Coloca a data do dia do pagamento. Se gerou o DARF hoje, então coloca a data de hoje. Tome cuidado que o pagamento deve ser feito no dia que foi calculado o novo valor, pois o calculo da multa é por dias de atraso.

E em caso de ter declarado errado: declarei o valor com multa e juros e agora devo retificar e colocar o valor original.

A tributação aumenta apresentando o valor que já paguei de tributação no IPRF deste ano, mais a diferença de cada um dos DARFs atrasado.

É isso mesmo? Ou posso recorrer desse valor?

Luciana,

Não entendi seu caso.

sobre ações débitos não pagos em julho de 2020.Podem ser compensados com prejuizos em maio de 2021 no darf?

José,

Não pode não.

Em 29/04/2021, gerei DARF (em atrazo) no SICALC referente a aluguel do periodo de apuraçao 31/12/2020, o SicalcWeb preencheu o campo vencimento para 29/01/2021 e colocou juros e multa. No campo à esquerda guia observou o seguinte ….”Data limite para acolhimento 30/04/2021″ …. No site do Banco eu digitei como Data de vencimento a data de 30/04/2021 e não a data original de vencimento 29/01/2021. Paguei assim. Isso pode dar problema ?

Francisco,

Não dará problema. O importante é pagar a multa e juros.

Espetaculares tuas informações, parabéns, sucinta e incisiva. Meu problema. Paguei agora, 2022, Gcap devido em fev/2021, com Darf emitido pelo Sicalc, juros e multas. Na declaração de 2022. Tenho que importar o Gcap2021, onde já informei o valor devido, na ficha do imóvel vendido, mas não pago. Foi pago agora…

Oi Francisco Cunha, vou precisar fazer a mesma coisa você teve algum tipo de problema com isso?