Nesse artigo vamos aprender como uma pessoa que tem MEI deve declarar o imposto de renda da pessoa física. Isso mesmo, mesmo você sendo MEI, pode ser que existe a obrigatoriedade de você prestar contas com o Leão enquanto pessoa física, pois todo Microempreendedor Individual exerce dois papéis, o de empresário (Pessoa Jurídica) e o de cidadão (Pessoa Física). Vamos então entender como o MEI deve declarar o imposto de renda 2025?

Antes de mais nada, precisamos dizer que existem dois tipos de declaração para quem é MEI: a declaração de imposto de renda da pessoa física (DIRPF) e a declaração de faturamento de MEI, chamado de Declaração Anual de Faturamento do Simples Nacional (DASN-SIMEI).

A pessoa física formalizada como Micro Empreendedor Individual (MEI), além de pagar mensalmente o DAS, deve também fazer a Declaração Anual Simplificada do MEI, a ser entregue até o ultimo dia de maio com o valor do faturamento do ano anterior.

Porém, além da formalização das declarações de empresário, o MEI também pode precisar declarar o seu Imposto de Renda Pessoa Física.

O fato de ter uma empresa MEI não obriga o contribuinte pessoa física a fazer a declaração de imposto de renda. Mas se ele se enquadrar em uma das condições de obrigatoriedade determinadas pela Receita Federal para a entrega do documento, ele precisará prestar contas ao fisco e incluir na declaração os rendimentos recebidos por MEI.

O rendimento a ser informado na declaração pessoa física é resultado da receita bruta recebida pela sua atividade menos as despesas que ele teve para poder trabalhar, ou seja, o lucro líquido.

De acordo com a legislação, o lucro líquido obtido pelo MEI é isento, portanto não tributável do Imposto de Renda Pessoa Física desde que:

- Este valor fique limitado ao valor resultante da aplicação dos percentuais previstos para o lucro presumido, que são 8% para comércio, indústria e transporte de carga; 16% para transporte de passageiros; 32% para serviços em geral.

- Ou que o MEI mantenha escrituração contábil e por ela evidencie lucro superior aos limites mencionado acima.

Importante: Quem é MEI (Microempreendedor Individual) está obrigado a apresentar a Declaração de Ajuste Anual do Imposto de Renda Pessoa Física em 2025 se, no ano de 2024, se enquadrou em alguma das seguintes situações:

- Recebeu rendimentos tributáveis acima de R$ 30.639,90 no ano (conforme a nova faixa de isenção vigente);

- Recebeu rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte, cuja soma foi superior a R$ 40.000,00;

- Possuía, em 31 de dezembro de 2024, a posse ou propriedade de bens ou direitos, inclusive terra nua, com valor total superior a R$ 300.000,00;

- Realizou operações em bolsas de valores, de mercadorias, de futuros e assemelhadas, independentemente do valor.

Lembre-se de que a obrigatoriedade de declarar o Imposto de Renda não se restringe apenas à atividade como MEI, mas considera também os rendimentos e patrimônios pessoais.

Como declarar MEI no Imposto de Renda da pessoa física?

Antes de fazer a declaração dos valores, será preciso fazer umas continhas, vamos lá…

1° passo: Calcule o seu lucro de MEI: pegue a receita total bruta anual e subtraia as despesas feitas durante o ano. Guarde este valor para cálculos seguintes.

2° passo: Calcule a parcela isenta, ou seja, a fração da sua receita que não será tributada. O percentual depende do tipo de atividade do seu negócio e corresponde a:

8% da receita bruta para comércio, indústria e transporte de carga.

16% da receita bruta para transporte de passageiros.

32% da receita bruta para serviços em geral.

3° passo: Anote o valor da parcela isenta. Ele será usado para preencher a ficha “Rendimentos Isentos – Lucros e Dividendos Recebidos pelo Titular”, no programa de declaração do Imposto de Renda.

4° passo: Calcule a parcela tributável do lucro (rendimento tributável): pegue o lucro e subtraia a parcela isenta. Esse valor será usado para preencher a seção “Rendimento Tributável Recebido de PJ” da sua Declaração do Imposto de Renda.

Uma questão importante: quem é titular da MEI e vai declarar imposto de renda como pessoa física não pode esquecer de incluir, na ficha cadastral, os dados da pessoa jurídica.

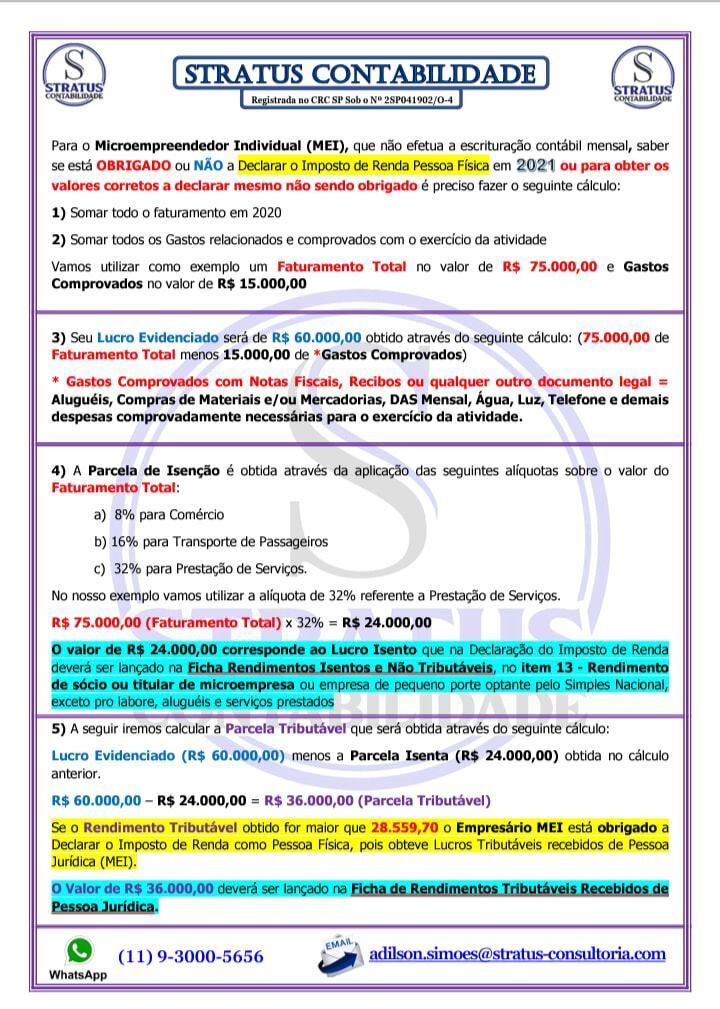

Confira no esquema abaixo um caso prático de declaração MEI:

Dúvidas sobre declaração de MEI respondidas

Pergunta 1: Como Micro Empreendedor Individual (MEI), meu faturamento no ano passado foi praticamente inexistente, sem receitas de março a agosto e apenas nos meses de setembro e dezembro. Diante desse cenário de rendimentos baixos, é correto afirmar que só preciso fazer a Declaração Anual de Faturamento do Simples Nacional (DASN-SIMEI), certo?

Se você, como MEI, teve um ano com baixo faturamento, principalmente nos meses de março a agosto sem qualquer rendimento, e faturou apenas em setembro e dezembro, provavelmente estará isento de declarar o Imposto de Renda Pessoa Física (DIRPF). No entanto, é necessário realizar a Declaração Anual de Faturamento do Simples Nacional (DASN-SIMEI) até o último dia de maio, reportando o valor total do faturamento anual da sua empresa.

Cabe ressaltar que a obrigatoriedade de declarar o Imposto de Renda Pessoa Física está associada ao total de rendimentos auferidos, incluindo outras fontes de renda além do MEI. Caso tenha outras fontes de renda que ultrapassem os limites estabelecidos pela Receita Federal, será necessário realizar a declaração, mesmo que os rendimentos do MEI sejam baixos. Portanto, é importante avaliar todas as fontes de renda para determinar se atende aos critérios de obrigatoriedade da DIRPF.

Pergunta 2: Minha esposa declara pelo MEI o valor de: R$ 22.000,00 anual! Só que esse ano ela não conseguiu fazer a declaração de imposto de renda, porque está atrasada com as parcelas mensais de contribuição do MEI! O que fazer?

Se sua esposa declara o valor anual de R$ 22.000,00 pelo MEI e não conseguiu realizar a declaração de imposto de renda este ano devido ao atraso nas parcelas mensais de contribuição do MEI, a solução é regularizar a situação.

Para isso, ela precisará realizar as Declarações Anuais em atraso e efetuar o pagamento dos impostos pendentes. Felizmente, é possível realizar todos esses procedimentos de regularização de forma prática e conveniente através do aplicativo MEI Fácil.

Pergunta 3: Se abri meu MEI no meio do ano de 2024, devo considerar o faturamento do ano inteiro ao fazer minha Declaração de Imposto de Renda Pessoa Física (DIRPF) em 2025?

Sim. A obrigatoriedade de apresentar a DIRPF não depende de quando o MEI foi aberto, mas sim dos rendimentos e da situação patrimonial no ano de 2024. Mesmo que o MEI tenha sido aberto no meio do ano, você deve considerar todos os rendimentos obtidos ao longo de 2024, tanto como pessoa física quanto como MEI.

Será necessário apresentar a declaração se, em 2024, você se enquadrou em alguma das seguintes situações:

- Recebeu rendimentos tributáveis acima de R$ 30.639,90 (novo limite da faixa de isenção);

- Possuía bens ou direitos, inclusive terra nua, em valor superior a R$ 300.000,00 em 31 de dezembro de 2024;

- Realizou operações em bolsas de valores, de mercadorias, de futuros e assemelhadas, independentemente do valor transacionado;

- Recebeu rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte em valor superior a R$ 40.000,00.

Pergunta 4: Como MEI na categoria de prestação de serviços, posso considerar as despesas referentes ao espaço que alugo e as contas associadas, mesmo que o contrato de aluguel esteja registrado em nome do meu marido? Vale destacar que o endereço registrado na minha MEI é o da minha residência.

Para que as despesas com aluguel sejam consideradas como gastos da empresa, é necessário que o contrato esteja registrado em nome da própria empresa ou da proprietária do CNPJ. Mesmo que o endereço cadastrado na MEI seja o da sua casa, é importante alinhar as despesas de locação com a formalidade exigida, mantendo uma clara separação entre as finanças pessoais e as da empresa para garantir a conformidade fiscal.

Pergunta 5: Como músico autônomo, abri uma MEI em junho do ano passado, mas, devido à paralisação na minha área, não realizei nenhum trabalho utilizando a MEI, resultando em lucro zero (R$ 0,00). Atualmente, apenas estou pagando o DAS e aguardando a retomada dos eventos. Mesmo sem lucro, ainda preciso realizar a declaração?

A abertura do MEI, por si só, não implica a obrigatoriedade de realizar a declaração. No entanto, é crucial verificar os demais critérios de obrigatoriedade, como renda tributável, posse de bens e operações em bolsa de valores, para determinar se você se enquadra em alguma dessas condições. Caso não haja renda tributável ou outros critérios que tornem obrigatória a declaração, é possível estar isento da DIRPF, considerando a situação específica do músico autônomo.

Pergunta 6: Atualmente, estou pagando o DAS e não estou realizando vendas pela minha MEI. A única renda que tive em 2024 foi proveniente do auxílio emergencial. Na declaração, devo informar um ganho de zero ou devo incluir o valor recebido do auxílio?

Os valores recebidos do auxílio emergencial são relacionados à pessoa física e, portanto, não precisam ser declarados na DASN. Somente os valores obtidos por meio da atividade como MEI devem ser informados na Declaração Anual do Simples Nacional (DASN). Portanto, ao preencher a declaração, considere apenas os rendimentos provenientes da sua atividade como Micro Empreendedor Individual.

Pergunta 7: Ao operar como MEI, faturei 70 mil reais pelo CNPJ, mas todo o montante foi direcionado para a conta PJ da empresa. A conta pessoal recebeu apenas 27 mil reais. Já fiz a declaração pelo aplicativo MEI Fácil, e a dúvida é: é necessário declarar o Imposto de Renda Pessoa Física, ou a declaração realizada pelo aplicativo MEI Fácil é suficiente? Levando em consideração que esses foram meus únicos rendimentos no ano.

O destino dos valores (conta PJ ou conta pessoa física) não é um critério determinante para a declaração. É essencial realizar os cálculos do faturamento total para determinar se há obrigação de declarar o Imposto de Renda Pessoa Física, conforme explicado no artigo. A declaração realizada pelo aplicativo MEI Fácil refere-se aos aspectos empresariais e à DASN-SIMEI, mas a obrigatoriedade da DIRPF dependerá do total de rendimentos pessoais, independentemente da movimentação entre contas.

Pergunta 8: Em 2024, declarei o Imposto de Renda devido a um valor superior, mas em 2025 obtive um valor bem inferior. Mesmo assim, ainda sou obrigado a declarar todo ano, uma vez que já o fiz anteriormente?

A obrigação de declarar o Imposto de Renda não é automática anualmente apenas porque você declarou uma vez. Sempre é necessário verificar os critérios estabelecidos para o ano em questão, pois a obrigatoriedade pode variar. Cada ano fiscal possui requisitos específicos, e a declaração deve ser feita de acordo com as normas e critérios vigentes.

Pergunta 9: Como MEI, sendo dependente do declarante de Imposto de Renda, como devo proceder na declaração?

Para a Declaração Anual do MEI, proceda normalmente informando o faturamento bruto da sua empresa em 2025. Quanto à Declaração de Imposto de Renda Pessoa Física (IRPF), você pode optar por continuar como dependente ou declarar separadamente, dependendo dos impostos. Em relação ao IRPF, é necessário declarar seus rendimentos na declaração da pessoa da qual você é dependente. Contudo, é importante analisar se compensa ser dependente, considerando a possibilidade de declarar seus rendimentos separadamente. Às vezes, essa escolha pode ser mais vantajosa, dependendo do valor do imposto a pagar quando agrupados os rendimentos.

Pergunta 10: Precisamos incluir o ISS que pagamos em algum lugar?

O ISS (Imposto sobre Serviços) que o Micro Empreendedor Individual (MEI) paga não precisa ser incluído separadamente em nenhuma declaração adicional. O DAS (Documento de Arrecadação do Simples Nacional), que é o imposto mensal pago pelo MEI ao governo, engloba diversos tributos, como ICMS, INSS e ISS. Portanto, não é necessário realizar uma declaração específica para o ISS, uma vez que ele já está contemplado no DAS.

Pergunta 11: Não obtive rendimentos como Pessoa Física, mesmo assim, ainda é necessário realizar a declaração?

Mesmo que não tenha tido rendimentos como Pessoa Física, é essencial verificar o rendimento proveniente do MEI. Dependendo do valor do faturamento, pode ser necessário declarar, uma vez que a obrigatoriedade está relacionada aos ganhos da atividade empresarial, mesmo que não tenha ocorrido recebimento direto como pessoa física.

Pergunta 12: O dinheiro do MEI está parado, mas está numa conta pessoal. Devo ou não incluir na declaração de pessoa física?

Após quitar as despesas da empresa, o saldo remanescente é transferido para a conta pessoal. Nesse ponto, esse dinheiro deixa de ser da pessoa jurídica e passa a ser considerado da pessoa física. Portanto, caso o valor exceda o limite de isenção do Imposto de Renda, é necessário incluí-lo na declaração de pessoa física.

Pergunta 13: Sou MEI desde 2019. Meu esposo trabalha como CLT e faz a declaração do imposto de renda. Ele pode me incluir como esposa e dependente na declaração dele?

Sim, é possível que seu esposo inclua você como esposa e dependente na declaração dele, desde que você não realize sua própria declaração de valores. Vale ressaltar que a declaração é referente à pessoa física e não ao MEI, sendo fundamental evitar a duplicidade ao declarar valores tanto no imposto de renda dele quanto nos seus.

Pergunta 14: Toda minha renda provém da MEI, mas não tenho despesas. Meu contrato de trabalho é no regime de MEI. Posso calcular apenas com o faturamento, sem considerar despesas?

Sim, é possível realizar o cálculo considerando apenas o faturamento, especialmente se não houver despesas a serem deduzidas. No caso de um contrato de trabalho no regime de MEI, a simplicidade desse modelo muitas vezes não demanda a consideração de despesas, facilitando o cálculo baseado no faturamento total.

Pergunta 15: Antecipei a declaração da minha MEI pelo aplicativo, mas inseri os valores como comércio, pois vendia pelo Mercado Livre, e o recibo indicou como serviços. É necessário fazer uma retificadora ou posso simplesmente utilizar os 8% em vez dos 32%?

Sim, será necessário retificar a declaração do DAS-SIMEI, ajustando os valores para a categoria correta. Após realizar essa retificação, ao declarar como pessoa física, utilize o percentual correto correspondente à atividade desempenhada, garantindo a precisão das informações apresentadas.

Pergunta 16: Sou CLT, com a obrigatoriedade de declarar IRRF, e também sou MEI, atuando como prestador de serviço, com faturamento de NFS abaixo do limite obrigatório (aproximadamente R$ 5.000,00). Ao declarar, devo incluir o valor das NFS somado aos meus rendimentos de CLT? Ou, nesse caso, devo declarar apenas os rendimentos provenientes da minha posição de CLT?

Sim, é necessário incluir o valor das NFS na declaração, mas o cálculo deve ser feito conforme demonstrado no artigo. É importante separar o valor de rendimento isento do que será considerado como rendimento tributável, garantindo a correta apuração e declaração dos valores.

Pergunta 17: Eu registrei meu MEI em maio de 2023, então, na declaração anual, devo informar o faturamento de maio a dezembro ou de janeiro a dezembro?

Para a declaração do Imposto de Renda de pessoa física, é necessário informar o que foi recebido durante o ano todo. No entanto, para o cálculo específico mencionado no vídeo, que provavelmente aborda a apuração do DAS-SIMEI, leva-se em consideração o período a partir de maio, quando o MEI foi criado.

Pergunta 18: Trabalho como funcionário em outra empresa e tenho MEI. Já realizo a declaração do IRPF anualmente. Sou MEI há seis meses e, até o ano passado, não tive nenhum faturamento. É necessário fazer a declaração do MEI?

Sim, é necessário efetuar a declaração do MEI, conhecida como DAS-SIMEI, mesmo que não tenha obtido faturamento nos primeiros meses. A regularidade na apresentação dessa declaração é importante para manter a situação do MEI em conformidade e evitar possíveis complicações futuras.

Pergunta 19: É necessário declarar a minha MEI e o capital social na ficha de bens e direitos?

Sim, é necessário incluir a sua MEI e o capital social correspondente na ficha de bens e direitos ao realizar a declaração, garantindo a correta apresentação de informações patrimoniais.

Pergunta 20: Sou CLT e MEI. Como declaro os dois rendimentos no Imposto de Renda?

Caso você seja tanto MEI quanto empregado pela CLT, ambos os rendimentos devem ser informados dentro de sua Declaração de Imposto de Renda Pessoa Física. No caso dos ganhos como CLT, a declaração é feita na categoria de “Rendimentos recebidos de pessoa jurídica”, lançando o Informe de Rendimentos enviado pela fonte pagadora. Vale lembrar que o CLT que abriu MEI não tem direito ao seguro-desemprego, mesmo que nunca tenha faturado como microempreendedor individual.

Pergunta 21: Tenho uma MEI e realizei despesas relacionadas à melhoria do meu espaço de trabalho, como a compra de equipamentos e móveis. Posso considerar essas despesas na minha declaração de Imposto de Renda Pessoa Física?

As despesas relacionadas à melhoria do seu espaço de trabalho, mesmo sendo realizadas pela MEI, não podem ser deduzidas na declaração de Imposto de Renda Pessoa Física. As despesas que podem ser consideradas na declaração geralmente estão relacionadas à pessoa física, e não à pessoa jurídica. Certifique-se de incluir apenas os rendimentos tributáveis da MEI na sua declaração como pessoa física.

Pergunta 22: Toda minha renda provém da MEI, mas não tenho despesas. Meu contrato de trabalho é no regime de MEI. Posso calcular apenas com o faturamento, sem considerar despesas?

Sim, é possível realizar o cálculo considerando apenas o faturamento, especialmente se não houver despesas a serem deduzidas. No caso de um contrato de trabalho no regime de MEI, a simplicidade desse modelo muitas vezes não demanda a consideração de despesas, facilitando o cálculo baseado no faturamento total.

Pergunta 23: Sou MEI e gostaria de saber se posso considerar os valores do meu pró-labore e DAS como despesas.

O DAS pode ser considerado como despesa. No entanto, em relação ao pró-labore, é importante destacar que o MEI não possui essa categoria, pois não há obrigação de pagamento de pró-labore para o titular. Caso seja uma empresa ME, o pró-labore entra como rendimento tributável e não como despesa.

Pergunta 24: Sou CLT, com a obrigatoriedade de declarar IRRF, e também sou MEI, atuando como prestador de serviço, com faturamento de NFS abaixo do limite obrigatório (aproximadamente R$ 5.000,00). Ao declarar, devo incluir o valor das NFS somado aos meus rendimentos de CLT? Ou, nesse caso, devo declarar apenas os rendimentos provenientes da minha posição de CLT?

Sim, é necessário declarar, mas é crucial realizar isso de forma separada, conforme explicado no texto inicial. Os rendimentos provenientes da CLT devem ser declarados juntamente com os valores das NFS, garantindo a apresentação correta das informações.

Pergunta 25: Trabalho como prestador de serviço home office. Posso lançar a despesa mensal de aluguel da conta de pessoa jurídica como despesa mensal?

Sim, é possível lançar a despesa mensal de aluguel da conta de pessoa jurídica, contanto que o endereço registrado no MEI seja o mesmo. Isso garante a conformidade na consideração das despesas relacionadas à atividade do MEI.

Mais informações no manual do Imposto de Renda 2024.