Uma das opções para o contribuinte pagar o imposto de renda anual de forma escalonada é o parcelamento da dívida. Por lei, todo contribuinte tem o direito de parcelar o pagamento do IR em até oito vezes, mas precisa verificar se realmente compensa financeiramente. Neste artigo, iremos entender como fazer o parcelamento do imposto de renda a pagar e analisar casos em que é ou não vantajoso parcelar.

Ao realizar o preenchimento da declaração de ajuste anual nos meses de março a maio de cada ano, o contribuinte irá se deparar com três situações possíveis:

- Há imposto a pagar;

- Há valor de imposto pago a restituir;

- Não há valor de imposto a pagar nem a restituir.

No primeiro caso, o programa irá informar ao contribuinte o valor do imposto de renda que deve ser pago após o ajuste anual. Neste caso, o contribuinte poderá pagar todo o valor em uma única transação bancária ou parcelar o pagamento.

Optando pelo pagamento do imposto em cota única, você estará liquidando toda sua dívida com o Fisco em um só pagamento. Caso optar por parcelar o pagamento, cada parcela será corrigida com a taxa básica de juros da economia (SELIC). Isto é, a cada parcela ocorrerá um acréscimo do valor a ser pago.

Quem tem restituição a receber, não recebe o valor de imediato após a entrega da declaração. A Receita Federal retém os valores e faz a liberação dos mesmos paulatinamente a partir de junho. As liberações são realizadas em lotes, e quem recebe mais para frente acaba recebendo mais pois o valor a restituir é reajustado de acordo com a taxa SELIC, a mesma que é usada para reajustar as parcelas do imposto a pagar. Dependendo do valor dos juros no ano de recebimento, pode até compensar receber a restituição tardiamente.

Para o pagamento em parcelas, o raciocínio é o contrário, isto é, se a taxa de juros do país estiver alta, você irá pagar cada vez mais nas parcelas ao longo dos meses. Portanto, preste muita atenção na hora de parcelar o pagamento do imposto de renda, só escolha o parcelamento se realmente não tiver dinheiro para pagar em apenas uma prestação. A taxa de juros no Brasil é historicamente alta, e quanto menos juros você pagar, melhor.

Para quem tem o dinheiro disponível para quitar o imposto devido em apenas uma cota, só valerá a pena parcelar o pagamento caso exista no mercado uma opção de investimento que esteja pagando mais que a taxa de juros da economia. Portanto, é uma questão de fazer contas e decidir a melhor opção.

Como quitar o Imposto de Renda Devido?

Se o programa de ajuste anual da declaração de imposto de renda indicou que você tem imposto a pagar, o tributo deve ser quitado até o último dia útil de abril, na mesma data de encerramento do prazo para entrega do IR. O atraso no pagamento do tributo está sujeito à multa de 0,33% ao dia, limitada a 20% do valor total do imposto devido pelo contribuinte.

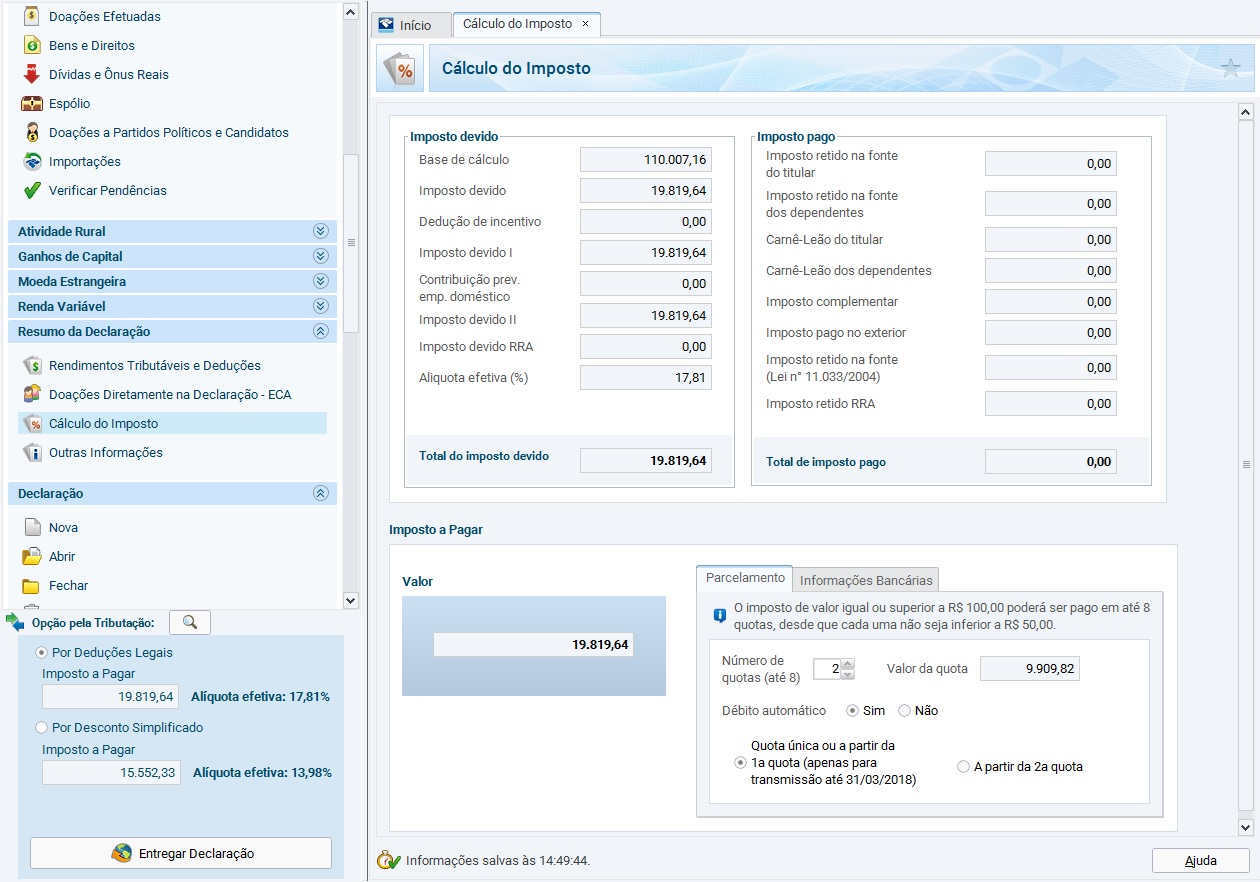

Para consultar o valor do imposto a pagar, abra a ficha “Cálculo do Imposto” localizada na guia “Resumo da Declaração”. É possível fazer o pagamento à vista ou parcelar em até oito vezes. A primeira parcela será isenta de juros mas as seguintes serão corrigidas de acordo com a taxa SELIC.

Para parcelar o imposto a pagar, o valor deve ser igual ou superior a 100 reais e cada cota deve ter valor mínimo de 50 reais. Impostos a pagar inferiores a 10 reais não são quitados neste ano. Nesse caso, o débito é transferido para a declaração dos próximos anos e deverá ser pago pelo contribuinte apenas quando seu valor for igual ou superior a 10 reais.

A forma de pagamento é definida na guia “Parcelamento”, que fica dentro da ficha “Cálculo do Imposto”. Para fazer o pagamento à vista, basta informar o número “1” no campo “Número de cotas”. Se a opção for pelo parcelamento, o contribuinte deve informar no mesmo campo em quantas prestações pretende pagar o imposto.

Se o imposto for parcelado, é possível realizar o pagamento por meio de débito automático. Para isso, selecione “Sim” no campo “Débito Automático” e preencha os dados requisitados na aba “Informações Bancárias”.

O contribuinte que optar por parcelar o pagamento das cotas do imposto de renda pagará juros de 1% sobre os valores, além dos juros equivalentes à variação da SELIC do período, a partir da terceira cota. As taxas equivalentes à SELIC pagas pelo contribuinte são acumuladas mensalmente a partir de 1º de maio até o mês anterior ao pagamento de cada cota.

| Cota | Vencimento | Pagamento |

|---|---|---|

| 1ª | Último dia útil de abril | Valor apurado na declaração |

| 2ª | Último dia útil de maio | Valor apurado + 1% |

| 3ª | Último dia útil de junho | Valor apurado + 1% + Selic de maio |

| 4ª | Último dia útil de julho | Valor apurado + 1% + Selic acumulada de maio a junho |

| 5ª | Último dia útil de agosto | Valor apurado + 1% + Selic acumulada de maio a julho |

| 6ª | Último dia útil de setembro | Valor apurado + 1% + Selic acumulada de maio a agosto |

| 7ª | Último dia útil de outubro | Valor apurado + 1% + Selic acumulada de maio a setembro |

| 8ª | Último dia útil de novembro | Valor apurado + 1% + Selic acumulada de maio a outubro |

Tabela exemplo de parcelamento das cotas do imposto de renda – Fonte: Receita Federal

Se você optou pelo parcelamento mas no meio do caminho decidiu liquidar a dívida, é possível antecipar parcialmente ou integralmente o parcelado do imposto. Nesse caso, o contribuinte não pagará a correção da taxa SELIC sobre as parcelas restantes, apenas os juros de 1% sobre cada valor.

Caso você precise retificar a declaração e a inclusão ou correção de dados gere mais imposto de renda a pagar, deverá então pagar a diferença de valor das cotas já quitadas com o acréscimo de multas. Mas se o valor do imposto a pagar for menor, o valor excedente das cotas já quitadas será automaticamente compensado no restante das cotas que ainda deverão ser pagas.

Como pagar o Imposto de Renda?

O pagamento do imposto pode ser feito manualmente via DARF ou por débito automático na conta corrente. O débito automático é permitido somente para declaração original ou retificadora apresentada até 10 de maio de 2024 para quota única ou a partir da 1ª cota ou entre 11/5 e 31 de maio, para débitos a partir da 2ª cota.

- Até 10/5 – Opção pelo débito automático da 1ª cota ou cota única;

- Até 31/5 – Vencimento da 1ª cota ou cota única;

- Até 31/5 – Darf da destinação aos fundos tutelares da criança, dos adolescentes e da pessoa idosa;

O débito automático será cancelado automaticamente se a entrega da declaração retificadora ocorrer depois do prazo previsto para a entrega da declaração original. Também será cancelado se as informações bancárias estiverem erradas ou se o número de inscrição no CPF informado na declaração for diferente do vinculado à conta-corrente.

A opção pelo débito pode ser incluída, modificada ou cancelada depois da apresentação da declaração, pela opção “Extrato de DIRPF”, no site da Receita. Se a solicitação for feita até as 23h59min59seg do dia 14 de cada mês, terá efeito no mesmo mês; a partir do dia 15, valerá para o mês seguinte.

Caso sua opção for o pagamento do imposto manualmente, será necessário gerar a DARF da cota a ser paga. O vídeo abaixo explica como gerar o DARF para pagamento do imposto de renda.

E quem está em dívida com a Receita Federal?

Por lei, tanto pessoas físicas quanto jurídicas podem parcelar as dívidas junto ao Fisco. Contribuintes pessoas físicas podem fazer a solicitação do parcelamento, desde que sejam observados os limites de valores. Contudo, nem todos os débitos podem passar por esse processo, como as dívidas acima de R$ 1 milhão, por exemplo.

Antes de requerer um parcelamento de dívidas com a Receita, fique atento às regras. Elas estabelecem, inclusive, qual será o valor a ser pago. Por exemplo, quem tem débitos referentes ao imposto de renda receberá multa de 1% ao mês sobre o valor devido, com limite máximo de 20%.

Há duas modalidades de negociação da dívida, ambas com incidência de taxa Selic nas parcelas:

- Pagamento de 20% à vista e parcelamento do restante em até 60 vezes;

- Pagamento de 6% à vista no primeiro ano; de 7,2% no segundo e de 8,4% no terceiro. O restante é dividido em 84 parcelas.

A parcela mínima é de R$ 50,00 para pessoa física. Além de fazer o pagamento em dia, é exigido que sejam retiradas quaisquer ações de contestação contra a Receita Federal em relação a esses débitos. Não realizar o pagamento de três parcelas, de maneira consecutiva ou não, leva ao cancelamento do parcelamento.

Como Solicitar o Parcelamento?

A solicitação da negociação é realizada no site da Receita Federal. Basta escolher pelo parcelamento de débitos, preferencialmente o simplificado. Após entrar com o número do CPF, do título de eleitor e a data de nascimento, será gerado um código de acesso.

O próximo passo consiste na negociação de valores e, na sequência, a impressão da guia de pagamento. Em caso de atrasos, há cobrança de multa. Porém, dependendo do caso é necessário dirigir-se a um posto da Receita Federal com documentos como CPF, carteira de identidade e formulário de solicitação. Veja no vídeo a seguir como parcelar débitos via eCac…

Dúvidas respondidas

Pergunta: Tem juros no parcelamento?

Sim, o valor é corrigido. A primeira cota não tem correção. A segunda cora tem 1% de juros. A partir da terceira é corrigido pela SELIC + 1% de juros.

Pergunta: Eu fiz a declaração e parcelei em três vezes também. Mas já fui e imprimi as três guias só que as três estão com o vencimento para 31/05 a que seria para o mês 6 e 7. Aparece a data certa mas aparece também que a data limite para pagamento é 31/05. Eu deveria ter esperado virar cada mês para imprimir a guia?

Sim, tem que esperar.

Pergunta: No débito automático dá pra escolher qual data a ser debitado? Como saber o dia?

Não tem como escolher. É sempre no último dia do mês.

Pergunta: Posso parcelar em mais de 8 vezes?

Pode sim, mas deve ir a um posto da Receita Federal fazer a solicitação.

Pergunta: Como faço para pagar o darf que é descontado em débito direto na conta. Só que na data não teve saldo e agora não sei como pagar?

Está com uma mensagem de pagamento com exigibilidade suspensa? Como devo agir neste caso?

Faça a geração manual e atualize o valor com juros e multa pelo Sicalc Web. Veja no vídeo abaixo como fazer…

Pergunta: Vi a possibilidade de parcelamento de IRPF em até 60x por meio de notícias, entretanto, através do portal do governo só gera GRU em até 15 parcelas. Que variam entre 2020 e 2021. Qual é o procedimento para parcelamento?

O parcelamento simplificado está disponível dentro do portal do Ecac da Receita Federal e pode ser parcelado em até 60 X, de acordo com a IN RFB 2063/2022.

Pergunta: Uma pessoa estava devendo IR de 2018, fez o parcelamento no PGFN, pagou algumas parcelas, e depois parou de pagar. Ela consegue fazer um novo parcelamento? Mas quando entro no Ecac aparece as parcelas pendentes de 2018. Se emitir a guia tem o mesmo efeito que o parcelamento? Visto que caiu em divida ativa?

Se deixou de pagar qualquer parcela, provavelmente o parcelamento foi cancelado. Sugiro consultar o demonstrativo do débito da PGFN para verificar se realmente trata-se da mesma coisa. Provavelmente não é, pois não apareceria no extrato de processamento da DIRPF nem no relatório de situação fiscal, uma vez que o débito é convertido em processo administrativo para ser enviado a PGDN.

Pergunta: Fiz um parcelamento de impostos atrasados de um cliente, e lá pediu conta débito automático, porém ao finalizar gerou o DARF da primeira parcela, minha dúvida é se o cliente tem pagar o DARF ou será debitado na conta? Gerei hoje o parcelamento e a primeira parcela foi para agora dia 31/05.

Tem que pagar a DARF da primeira parcela senão não efetiva o parcelamento. Só ocorrerá o débito a partir da segunda parcela.

Pergunta: Fiz um parcelamento do valor do IRPF e das multas por atraso, porém a contribuinte não Pagou. E agora, como faço para emitir nova Darf?

No Portal do E.CAC tem uma opção de parcelamento. Acessa o já contratado e verá as parcelas em atraso. Pode pedir para gerar os DARF´s. Utilizar o código de parcelamento que conseguiu quando fez a adesão.

Pergunta: Fiz o parcelamento. Mas lá pede os dados bancários. Não emite DARF? Não está passando, diz que é obrigatório colocar os dados bancários. E agora?

Inventa qualquer número de agência e conta que o sistema aceita. Mês que vem você entra e emite o segundo Darf.

Pergunta: Quem fez parcelamento de dívida com Receita Federal tem que lançar em dívidas e ônus?

Seria bom. Faça a declaração.

Pergunta: Meu irmão estava obrigado a declarar imposto de renda 2020, 2021, 2022 e 2023, entregou apenas em 2023, é possível fazer o parcelamento das multas e juros? Se sim, como funciona, é feito um parcelamento só de 2020, 2021 e 2022?

Deve entrar dentro do portal do E.cac da Receita Federal e solicitar o parcelamento simplificado dos débitos existentes.

Pergunta: Como faço para fazer o parcelamento do valor em atraso do carnê leão?

Tem que entrar o E-cac. Lá é possível para verificar o valor do débito e parcelar se for possível.

Podemos parcelar o irpf em 60x na hora da declaração? Ou é preciso gerar o débito para só depois dividir?

Shirley!

Na hora da declaração não tem como.

Ótimo texto, não fica claro se a primeira será feita no débito automático, caso seja esta a opção de parcelamento em oito vezes, ou se o débito automático só ocorrerá a partir da segunda cota, sendo a primeira paga por meio de DARF.

Ronaldo,

Bem pontuado. Obrigado!